Orange est le premier opérateur mobile en France avec près de 35% de part de marché et possède des fondamentaux solides.

Le chiffre d’affaires total du groupe s’établit à 41,1 milliards d’euros en 2017 contre 40,9 milliards en 2016, soit une hausse de +0,48%.

Le résultat net courant représente 2,14 milliards d’euros en 2017 contre 2,9 milliards d’euros en 2016, soit un déclin significatif de 26%. Rappelons tout de même qu’en 2016, Orange bénéficiait d’un résultat exceptionnellement haut grâce à la cession de ses activités britanniques avec la vente de EE (Everything Everywhere).

L’EBITDA représente 5,6 milliards d’euros en 2017 contre 4,1 milliards d’euros en 2016, soit une avancée de 36%.

Pour finir, le BNA (Bénéfice Net par Action) représente 0,62 euro en 2017 contre 1,04 euro en 2016, soit une chute de près de 40%. Cette forte différence apparait toujours en raison de la cession d’actif l’année dernière.

Les estimations pour 2018 semblent plutôt haussières. Les analystes prévoient un chiffre d’affaires et un résultat d’exploitation plutôt stable, cependant une hausse de 25% sur le résultat net par rapport à l’exercice 2017 est attendue. Orange publiera ses résultats le 21 février 2019.

Par ailleurs, Orange Bank est créé en novembre 2017 et semble pour le moment se présenter comme un échec. Sur la seule année 2017, Orange Bank a généré une perte de 94 millions d’euros, à laquelle s’est ajoutée une perte de 92 millions d’euros sur les 9 premiers mois de 2018. Un an après son lancement, Orange Bank cumule donc une perte de plus de 186 millions d’euros, pour l’instant épongée par le groupe Orange.

Comme les autres banques en ligne, l’opérateur déploie des opérations marketing coûteuses pour démarcher sa clientèle. La prime de bienvenue de 80€ à 160€ accordée à chaque client représente un gouffre financier, mais c’est un élément marketing indispensable face aux autres banques en ligne. Le groupe supporte également d’importants coûts de développement technique. Paul de Leusse, directeur général d’Orange Bank, affirme que le retour à l’équilibre ne se fera qu’à partir de… 2023.

Pour finir nous dirons que le groupe possède le PER le plus intéressant du secteur à savoir 19,27 de moyenne sur les 3 dernières années contre 20,53 pour Bouygues et 32,36 pour Iliad.

Du côté de l’analyse technique :

Sur ce graphique weekly, le titre Orange évolue dans un triangle descendant de long terme. L’ellipse matérialise une cassure à la hausse qui sera finalement invalidée par un avalement avec le chandelier suivant.

Comme nous pouvons le constater, les prix sont ramenés sur la borne basse de la figure chartiste.

Deux scénarios s’offrent à nous :

– Rebond sur la zone de support.

– Sortie de triangle par le bas.

Le groupe Bouygues voit son chiffre d’affaires en hausse sur l’année 2017 : 32,9 milliards d’euros contre 31,7 en 2016 soit une augmentation de 3,78%.

Son résultat net est en forte hausse sur les trois dernières années, +81,52% en 2016 par rapport à 2015 et +48,22% en 2017 par rapport à 2016. Par ailleurs les estimations pour 2018 sur son chiffre d’affaires sont également haussières avec une hausse attendue de 5%. Une stabilité sur le résultat net est attendue.

L’EBITDA du groupe est lui aussi en augmentation avec une variation de +16,5% en 2017 soit 2,9 milliards d’euros.

Sur la partie télécom, le chiffre d’affaires de Bouygues s’établit à 3,9 milliards d’euros sur les neuf premiers mois de 2018, soit une hausse de +6,5% sur un an. De même, le chiffre d’affaires Services progresse de 5% à 3,1 milliards d’euros, dans un marché à forte intensité concurrentielle. Cette croissance traduit notamment l’impact positif du lancement de nouvelles gammes d’offres Fixe et Mobile au deuxième trimestre 2018.

En effet, sur le mobile, Bouygues Telecom enregistre une augmentation de sa clientèle de 475.000 clients, tablant à 15,764 millions de clients sur son parc Mobile. L’opérateur affiche de bons résultats sur la qualité de services dans les zones rurales. Bouygues Telecom annonce avoir dépassé les 87% de couverture par le réseau partagé avec SFR tandis que la couverture 4G atteint 98% de la population, avec un objectif de 99% d’ici la fin de l’année.

Selon l’enquête 2018 de l’Arcep, Bouygues Telecom est ressorti numéro 1 en zone rurale pour les services voix, SMS et data, et numéro 2 en moyenne sur la qualité de son réseau Mobile et de sa couverture sur l’ensemble de la France.

Pour le Fixe, Bouygues Telecom a gagné 162.000 clients sur les neuf premiers mois de l’année, pour un parc Fixe total de 3,6 millions de clients à fin septembre 2018.

Du côté de l’analyse technique :

Sur ce graphique monthly, nous pouvons observer une ETEI (Epaule Tête Epaule Inversée), dont la ligne de cou est matérialisée par le rectangle jaune. Cette figure a été validée dans un premier temps et fais l’objet d’un pullback.

Les prix n’ayant pas clôturés sous la seconde épaule, le scénario de base n’est pas invalidé. Par ailleurs une droite de tendance haussière vient soutenir les prix en testant un quatrième point de contact.

Sur ce graphique daily, les prix testent la droite de tendance mensuelle après avoir rompu différents niveaux de support (rectangles jaunes).

Nous pouvons tracer un petit canal baissier qui pourrais potentiellement nous aider à déterminer le scénario le plus probable pour jouer notre droite de tendance mensuelle.

– Une sortie par le haut pourrait nous donner l’opportunité de rentrer Long et donc de jouer notre tendance haussière ainsi que potentiellement l’ETI en cours.

– Au contraire une sortie par le bas pourrait remettre en cause la validité de notre droite et ainsi nous donner un signal de vente nous permettant de viser le prochain support.

Altice, maison-mère de SFR, présente un chiffre d’affaires en hausse de 13,22% sur l’année 2017 atteignant les 23,5 milliards d’euros contre 20,75 milliards en 2016.

Le groupe est déficitaire avec un résultat net de -546 millions d’euros contre un déficit de 1,5 milliards d’euros en 2016. Les résultats peinent malgré des cessions en 2018 comme la vente de 49,9% de SFR FTTH, la structure hébergeant le réseau de fibre de SFR hors des grandes villes.

Altice se présente comme le leader sur les infrastructures en fibres optiques devant Orange.

SFR, deuxième opérateur français, a vu sa base de clients progresser sur le fixe comme sur le mobile pour la première fois depuis son rachat par Altice, en 2014. Rappelons qu’en 2018, à la suite d’une situation financière délicate pour le groupe, Altice annonce la scission de sa branche américaine.

Altice NV chute à la Bourse d’Amsterdam après cette scission qui aura pour conséquence le retrait du titre des indices standards MSCI.

Avec la création de deux entités distinctes, Altice espère gagner en simplicité et répondre ainsi à la demande de certains investisseurs, selon ses dirigeants.

« Nous avons deux activités distinctes dans deux régions géographiques différentes (…) Nous espérons que la clarté et la simplicité de la structure vont aider nos actionnaires à soutenir par la suite les initiatives » engagées, a souligné le directeur général d’Altice USA, Dexter Goei, lors d’une conférence téléphonique.

En séparant les activités américaines du reste du groupe, Patrick Drahi ventile la dette importante du groupe, 50 milliards d’euros, entre les deux nouvelles entités, et s’offre ainsi la possibilité de poursuivre sa politique d’acquisitions aux Etats-Unis où le groupe est actuellement numéro 4.

Son objectif est d’être numéro un ou deux sur chacun de ses marchés.

« Les ambitions sur le marché américain ne doivent pas être influencées par les résultats européens, et vice versa d’ailleurs. »

Désormais, le redressement de la situation de SFR en France ne devra plus être regardé via le prisme de la dette globale du groupe, ni d’une augmentation de cette dernière en cas de nouvelle acquisition côté américain.

Du côté de l’analyse technique :

Difficile de faire une analyse technique sur Altice, le titre étant côté depuis 2014 seulement. Nous pouvons tracer une droite de tendance moyen terme avec trois points de contact. L’approche fondamentale sera privilégiée pour intervenir sur ce titre. Nous pouvons potentiellement jouer un rebond du titre aux alentours des 1,60€.

Le groupe Iliad, maison-mère de l’opérateur Free, est l’un des principaux opérateurs de communications en France et en Italie avec plus de 22 millions d’abonnés.

Celui-ci présente des résultats plutôt stables, en légère hausse sur 2017.

Dans un contexte très concurrentiel, Iliad a enregistré une performance commerciale décevante au 1er semestre 2018. En juin 2018, le Groupe a initié une nouvelle approche commerciale pour redynamiser sa croissance, reposant notamment sur une série de mesures commerciales accompagnée d’une politique promotionnelle mieux adaptée.

Le Chiffre d’affaires s’établi à 4,98 milliards d’euros soit une hausse de 5% par rapport à 2016.

Le résultat net courant représente 405 millions d’euros en 2017 contre 401 millions d’euros en 2016.

L’EBITDA augmente de +6% en 2017, par rapport à l’exercice précédent, le portant ainsi à 1,78 milliards d’euros.

Pour finir, le BNA (Bénéfice Net par Action) représente 6,59 euros en 2017 contre 6,67 euros en 2016, soit un léger recul de 1%.

Les estimations pour 2018 semblent également stables, avec une prévision du chiffre d’affaires similaire à celui de 2017, un léger recul est attendu sur le résultat d’exploitation ainsi que sur le résultat net. Le groupe présentera ses résultats annuels pour 2018, le 13 mars 2019.

Le groupe annonce que le 3ème trimestre 2018 est marqué par les premiers effets positifs de la nouvelle approche commerciale initiée par le groupe en juin dernier. Les dirigeants sont confiants sur leur stratégie et anticipent un nouveau cycle de croissance. L’objectif en termes de part de marché est fixé à 25% sur le long terme.

Parallèlement, l’opérateur continue des investissements ambitieux concentrés sur le déploiement de réseau à très haut débit, à la fois fixe et mobile, dans l’optique de renforcer son indépendance et d’améliorer sa marge opérationnelle. Sa structure financière lui permet ces investissements, le groupe a clôturé le 1er semestre 2018 avec une trésorerie disponible de 897 millions d’euros soit 5 fois plus que sur l’exercice précédent, son ratio d’endettement se porte à 0,9.

La branche Italienne lancée en mi-2018, contribue à la croissance du chiffre d’affaires du groupe. Celle-ci affiche une performance opérationnelle puissante avec plus de 2,23 millions d’abonnés en 4 mois.

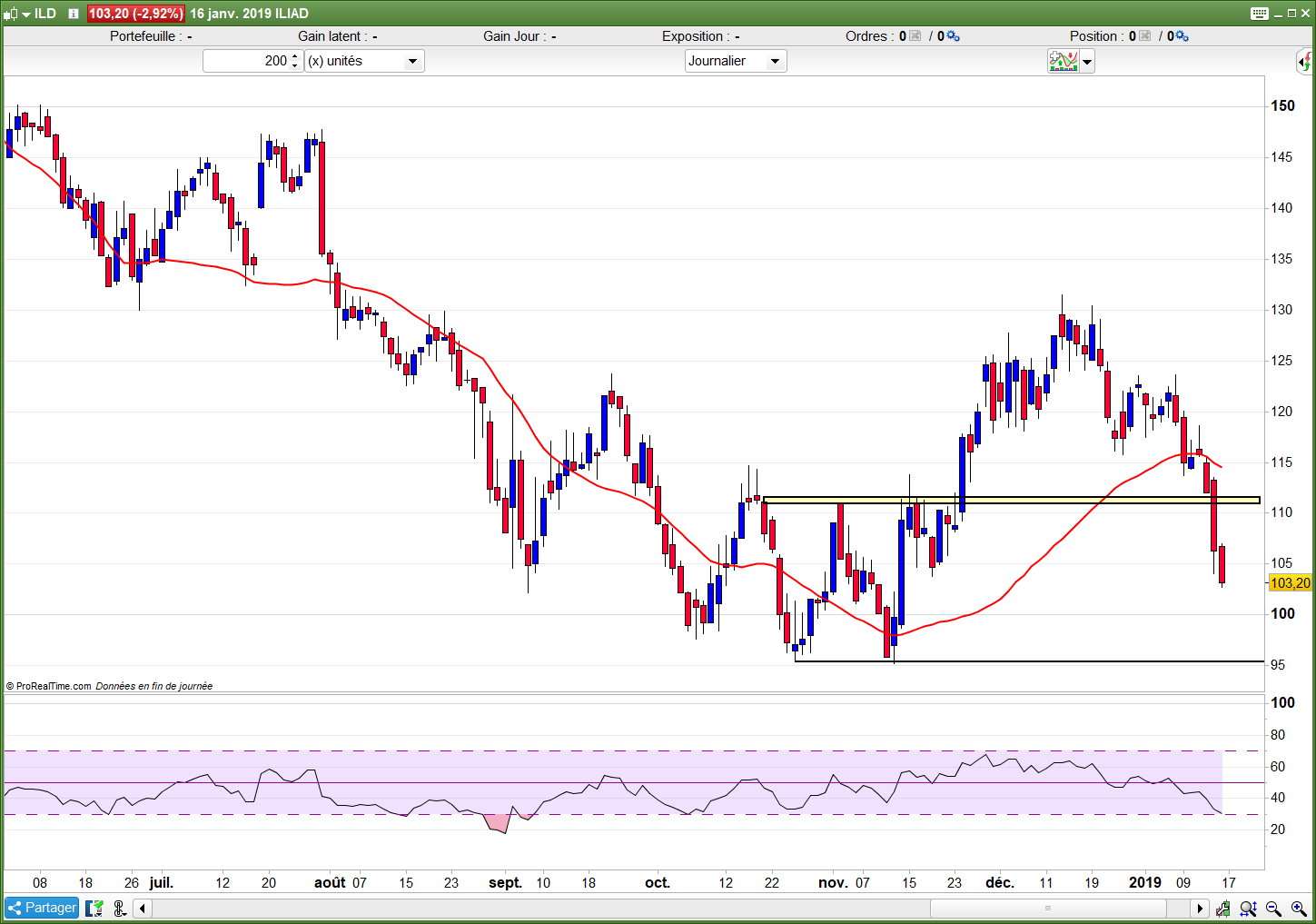

Du côté de l’analyse technique :

Sur ce graphique weekly, les prix ont franchi à la baisse une zone de support, correspondant aux 130€, après un petit pull back ils semblent reprendre la tendance de base à savoir baissière. Nous aurions pu rentrer en position short, sur la configuration baissière mise en évidence par l’ellipse.

Sur ce graphique daily, les prix ont franchi à la baisse une ancienne zone de résistance, correspondant aux 110€, il est probable que les prix viennent chercher une zone de support sur les 95€. Il faudra être attentif au RSI (14) qui risque d’entrer en zone de survente. Une position Longue sera envisageable sur le support.

Licence 5G :

La cinquième génération de communications mobiles (5G) se présente comme une génération de rupture qui ouvre de nouvelles perspectives.

La 5G doit permettre un saut de performance en termes de débit (qui doit être multiplié par 10), de délai de transmission (qui doit être divisé par 10) et de fiabilité de la communication.

Elle devrait être un véritable catalyseur pour la digitalisation de la société, en facilitant le développement de nouveaux usages : réalité virtuelle, véhicule autonome et connecté, ville intelligente (contrôle du trafic routier, optimisation énergétique), industrie du futur (pilotage à distance des outils industriels, connectivité des machines).

En France, l’Arcep (Autorité de régulation des communications électroniques et des postes) a un rôle crucial pour préparer le déploiement de la 5G. En 2017, elle a délivré de nombreuses autorisations d’utilisation de fréquence à ces fins. Juillet 2018, l’Etat s’est doté d’une feuille de route pour faciliter le développement et le déploiement de la 5G, incluant le programme de l’Arcep.

Dans une interview consacrée à La Tribune, Sébastien Soriano, président de l’Arcep détaille le calendrier de l’attribution des futures licences 5G aux opérateurs mobiles. Il annonce l’arrivée prochaine d’une consultation publique qui débouchera, si tout va bien, sur un appel d’offre à la mi-2019. Cette procédure d’attribution des licences 5G devrai être terminée en 2020, année où le service sera lancé commercialement dans « au moins une grande ville » française.

En attendant, l’Arcep autorise déjà quelques expérimentations 5G limitées pour les quatre opérateurs mobiles SFR, Free, Orange et Bouygues Telecom. Le régulateur n’a pas hésité à suggérer de mettre fin à la diffusion TNT d’ici 2030, afin d’en réattribuer les spectres.

Premier point, les Etats devront octroyer des licences 5G de 15 ou 20 ans avec une extension de 5 ans, la majorité souhaitaient un octroi sur 5 ou 10 ans afin de multiplier les enchères. Par ailleurs les opérateurs peuvent être rassurés, « les prix de réserve », à savoir les points de départ des enchères, devraient être « tirés vers le bas », rapporte les Echos, les coûts réglementaires ne sont pas en reste puisqu’ils devraient aussi être allégés par le futur code.

Cependant malgré ces déclarations, nous pouvons être septiques sur les prix de ce nouveau déploiement. En effet, en Italie l’opérateur Free avec sa filiale, Iliad Italia a remporté un appel d’offre pour lequel il a enchéri.

Ces enchères dépassent les 5,8 milliards d’euros et cela pourrait continuer à augmenter encore.

Cette situation fait donc craindre le pire aux opérateurs français selon la Fédération Française des Télécoms représentée par Didier Casas, Directeur Général adjoint de Bouygues Telecom. Selon lui, « les enchères montent de manière irrationnelle » alors qu’en France, les opérateurs doivent déjà débourser 3 milliards d’euros au titre du « New Deal Mobile » afin de combler les zones blanches en posant de nouvelles antennes.

Des dépenses qui pourraient atteindre de 8 à 10 milliards d’euros au total si les enchères s’enflamment comme en Italie, des sommes astronomiques dans un contexte de guerre des prix qui fait rage en France avec des baisses d’abonnés chez certains voire une perte de revenus pour d’autres.

Conclusion :

Nous retiendrons que le secteur télécoms est plutôt porteur en France malgré une féroce guerre des prix. De grands chantiers sont en cours et serons décisifs pour les acteurs. Gardons à l’esprit la bataille sur le marché de la Fibre optique, ainsi que l’ouverture prochaine des enchères pour les fréquence 5G qui seront un atout de taille pour les futurs détenteurs.

Notons tout de même que cette nouvelle technologie risque d’être un gouffre financier pour les opérateurs qui devront passer l’étape des enchères, qui s’annoncent féroces, mais il faudra également prévoir des investissements de masse afin de mettre à niveau les infrastructures. Pour finir, le débat du passage à 3 opérateurs est toujours d’actualité et fait l’objet de différentes rumeurs.

Les grands perdant de cette restructuration seront sans aucun doute les clients qui risquent de voir leur abonnement monter en flèche. Rappelons que depuis l’arrivée de Free, la France possède les forfaits les moins chère d’Europe tant sur le Fixe que sur le Mobile, et sans doute même dans le monde Occidental.

Vous voulez dynamiser votre portefeuille et augmenter votre capital ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à fort effet de levier, les turbos.

Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

Il existe chez la plupart des émetteurs de turbos, des produits permettant d’intervenir sur les variations du titre EDF, comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

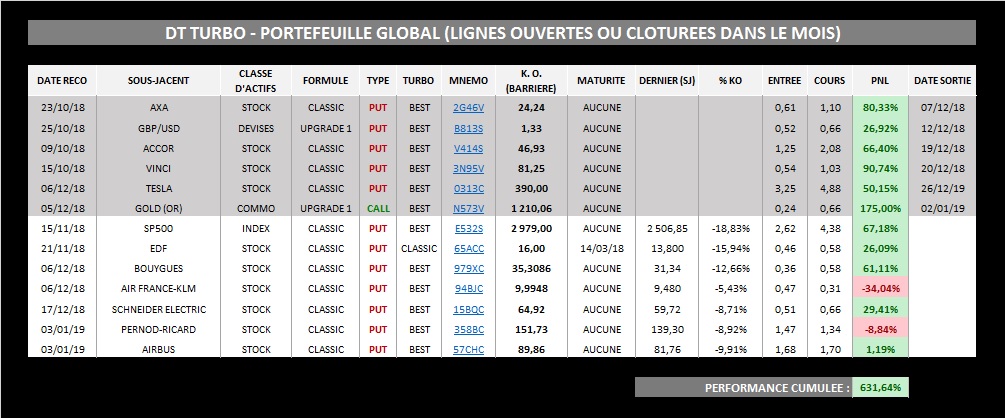

Voici, pour vous convaincre si besoin, l’état du portefeuille DT TURBO sur les 3 derniers mois:

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Réalisé par Julien Leroy, avec l’aide de Marc Dagher