Où donc en sommes-nous à l’aube de cette nouvelle année 2013 ?

Certes, c’est une question que l’on peut se poser au début de chaque nouvelle année.

Cependant, c’est une question qui prend une autre saveur actuellement.

Pourquoi ?

Eh bien pour des raisons techniques qui nous paraissent assez évidente : avec la hausse assez inattendue de l’exercice 2012 – hausse certes poussive mais tout de même – voici que les indices arrivent désormais pour la plupart sur des zones de résistance importantes. Et c’est ce que nous allons voir ensemble en détails ci-après.

Auparavant, rappelons que les marchés européens restent en corrélation forte avec les Etats-Unis et que ceux-ci sont dans une phase assez critique. D’un côté, le spectre de la récession plane toujours, le chômage gronde encore et les perspectives de croissance ne sont pas folichonnes. D’un autre, le débat sur le Fiscal Cliff, tout en étant manifestement reporté, n’en est pas pour autant enterré. Et les contrastes perdurent. Comme on a récemment pu le voir avec des publications de résultats mitigées, alternant le bon (Google) comme le mauvais (Apple).

Le risque serait que les gouvernements se laissent un peu trop aller à ce regain d’optimisme et perdent un peu de vue la fragilité véritable de la situation actuelle. C’est en effet par une politique économique solide et de longue haleine que les choses pourront sensiblement s’améliorer, ce qui signifie un effort sans relâche permanent.

Pour l’heure, regardons un peu ce que nous disent les graphes sur l’ensemble du trio majeur outre-Atlantique et voyons ce que ça pourrait impliquer pour l’avenir de plus en plus proche des marchés en général…

Un trio majeur américain en proie à de fortes résistances

Vous le savez désormais, certaines images pourraient presque se passer de commentaires. Aussi, je laisse vos yeux aguerris se faire leur propre idée en parcourant les trois graphiques suivants :

- Un wedge et un double top à l’approche sur le Dow Jones

- Une résistance de canal et une divergence possible sur le Nasdaq 100

- Un wedge, une résistance de canal et un triple top à l’approche sur le S&P 500

Que voit-on assez aisément sur l’ensemble de ces trois graphiques ?

Eh bien, que chacun de ces indices majeurs semble être confronté à de fortes zones de résistance : un wedge (ou « biseau ») pour le Dow Jones ainsi qu’un double top potentiel sur le palier psychologique des 14000 points, la borne supérieure d’un large canal de long terme pour le Nasdaq doublé même d’une divergence baissière en cours sur le RSI et, enfin, la borne supérieure d’un canal de moyen terme sur le S&P500, cumulée à un wedge et, cerise sur le gâteau, un triple top potentiel sur le palier des 1555 points ; indice qui reste tout de même le plus représentatif du pays de l’Oncle Sam.

Que déduire de ces remarques techniques intéressantes ?

On voit donc que l’ensemble de ces trois indices majeurs est en proie à de fortes zones de résistance qu’on peut délimiter comme suit : les 14000 points sur le Dow Jones, le seuil des 3000 points sur le Nasdaq et le palier des 1555 points sur le S&P.

Le test à venir de ces trois niveaux s’annonce donc déterminant pour la suite des événements – notons au passage que les indices majeurs européens sont dans le même cas avec le seuil des 4000/4100 point sur le CAC, les 3000 points pour l’Eurostoxx, les 8000 points sur le DAX ou encore les 2500 points sur le FTSE !

C’est, en termes d’analyse technique, ce qu’on appelle « baliser le terrain ». L’approche de ces niveaux importants appelle donc à la prudence mais le verdict est proche et sera manifestement décisif pour le plus long terme.

Si l’ensemble de ces résistances venaient à céder aux velléités acheteuses alors une tendance de fond globale haussière pourrait bien prendre place dans la durée et en surprendre plus d’un.

A suivre, de façon imminente, et de très près…

Et en termes de stratégies : comment s’en sortir ?

- D’abord, ne pas aller contre la tendance. Pour les days ou swing traders, donc, continuer de jouer la hausse en vue de ces zones de résistance.

- Puis, rester prudent à leur approche, et sans doute s’alléger, voire sortir du marché le temps de jauger le verdict.

- Au cas où ces zones sont nettement dépassées, alors ne pas hésiter à reprendre des positions haussières.

- Le cas échéant, rester très prudents et guetter le moindre de signe de retournement baissier majeur pour initier des positions vendeuses.

C’est en tout cas la stratégie que nous allons suivre au sein de notre service DT Turbo qui continue d’afficher de belles performances en ce début de nouvelle année.

Vous le savez désormais très bien, il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse ; celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

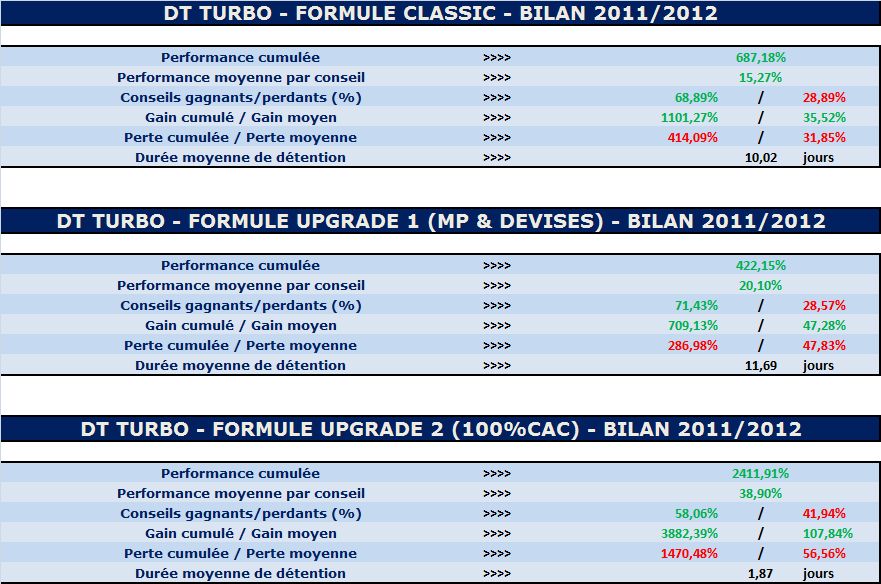

Pour l’heure, laissez-nous vous présenter les bilans consolidés fin 2012 de chacune de nos trois formules de notre service de conseils clés en main DT Turbo :

Des tableaux qui se passent de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Nous vous remercions par ailleurs de votre confiance renouvelée et ferons tout pour continuer à vous satisfaire en 2013.

A bon entendeur…

Marc Dagher