- Etat des lieux et conjoncture

C’est la surprise de l’année. Le métal précieux flambe et enchaîne les records. À Londres, l’once a inscrit un plus-haut annuel à 1.543 dollars le 27 août, affichant un gain de quelque 20% depuis le 1er janvier. Aujourd’hui, ses gains s’élèvent encore à plus de 15% depuis le début de l’année.

L’or est considéré depuis longtemps comme la valeur refuge par excellence sur les marchés. C’est en effet le métal précieux, dont les quantités et la production mondiale varient peu, vers lequel se tournent les investisseurs lors de situations tendues sur d’autres secteurs plus volatiles.

Aussi, comme l’illustrait Charles de Gaulle au XXème siècle, « Nous tenons donc pour nécessaire que les échanges internationaux s’établissent, comme c’était le cas avant les grands malheurs du monde, sur une base monétaire indiscutable et qui ne porte la marque d’aucun pays en particulier. Quelle base ? En vérité, on ne voit pas qu’à cet égard il puisse y avoir de critère, d’étalon, autres que l’or. Eh oui ! L’or, qui ne change pas de nature, qui se met, indifféremment, en barres, en lingots ou en pièces, qui n’a pas de nationalité, qui est tenu, éternellement et universellement, comme la valeur inaltérable et fiduciaire par excellence. »

La valeur refuge par excellence

L’or est corrélé a tellement de facteurs différents qu’il en devient presque totalement indépendant lui-même. Théoriquement en tout cas, plusieurs données exogènes au cours de l’or ont une influence sur son évolution :

- La monnaie – surtout le dollar, monnaie étalon pour l’or comme pour bon nombre de matières premières – joue un rôle essentiel sur le prix de l’or. En effet, si la monnaie se dévalue une même quantité d’or devient logiquement plus chère.

- La variation des taux d’intérêt rendant plus ou moins attrayants les placements en banques ou en bourse, une variation inverse s’observe là aussi de facto sur l’attrait des placements en or et donc sur l’état de la demande.

- Sa réputation de valeur refuge : cet actif présente la particularité de survivre aux crises alors que tout actif ne peut assurer la même stabilité. Ainsi, lors des crises économiques, financières ou géopolitiques où l’avenir semble incertain, l’or devient très prisé et son prix s’en ressent. Il aurait donc tendance à s’opposer aux fluctuations du marché.

La peur d’évènements extrêmes revient régulièrement redorer le blason de l’or et rappeler sa qualité de valeur refuge. En 2019, les tensions géopolitiques au Moyen-Orient, les troubles politiques à Hong Kong, la perspective d’un Brexit dur, la crise italienne, la reprise en main du Cachemire par l’Inde, et bien sûr la guerre commerciale entre les États-Unis et la Chine ont précipité les achats. Ils s’amplifieraient certainement en cas d’aggravement des tensions.

Les tensions géopolitiques plaident pour le métal précieux

L’or s’apprécie les jours où l’actualité se dégrade, comme lors de la récente attaque des installations pétrolières saoudiennes qui a eu des répercutions gigantesques sur le marché d l’or noir. Avec près de 5% de la production mondiale désormais « hors-service », les cours se sont envolés de près de 20% lors de la séance du 16 septembre, avant de clôturer sur une hausse de l’ordre de 10%. Etant donné que les principaux enjeux diplomatiques de la planète concernent l’énergie, on peut en effet observer une certaine corrélation entre l’or jaune et l’or noir : Si l’or noir s’envole, l’or jaune grimpe aussi. Le métal, traditionnellement assimilé à une valeur refuge, a profité du contexte d’incertitude géopolitique créé par ces événements, en s’appréciant de plus de 1%, repassant au-dessus des 1.500 dollars l’once. Dans une zone déjà sous tension et extrêmement militarisée, on craint désormais un conflit direct avec l’Iran, accusé par les Etats-Unis d’être responsable de ces attaques.

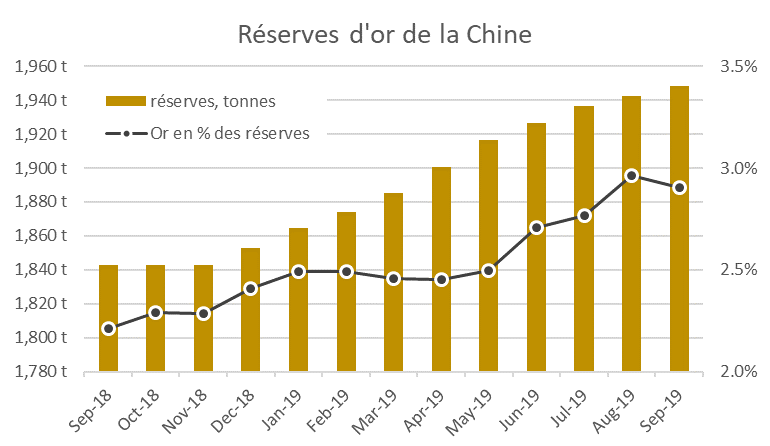

La BPC (Banque Populaire de Chine), la banque centrale du pays, a récemment publié ses statistiques de réserves officielles. Elle détenait, à fin septembre, 1.948 tonnes de métal jaune, pour une valeur estimée à 93 milliards de dollars. Le pays a poursuivi sa politique d’achats réguliers d’or ; une politique qu’elle a entamée et surtout communiquée fin 2018. Sur un an, la banque centrale a ainsi franchi le seuil symbolique des 100 tonnes d’or achetées. Malgré ses achats importants et réguliers, le métal jaune ne représente que 2,9% des réserves de change du pays, qui atteignaient 3.204 milliards de dollars fin septembre. Le pays souhaitant diversifier ses réserves, et en particulier réduire son exposition en dollars en période de guerre commerciale avec les Etats-Unis, il reste donc une marge considérable pour poursuivre ou amplifier cette politique d’achat d’or.

Le mouvement haussier de l’once d’or a en réalité pris naissance à la fin de l’été 2018 et sa première phase a bien coïncidé avec la débâcle des actions de la fin 2018. Depuis, ce sont d’autres éléments qui ont pris le relais. « Les inquiétudes suscitées par l’escalade des tensions commerciales et le ralentissement de la croissance mondiale sont à l’origine de la résurgence de l’intérêt pour l’or », notait récemment l’équipe actions de M&G Investments.

À Paris, le lingot a atteint un sommet à 44.900 euros le 3 septembre (+25% en huit mois). Si, à Londres, l’or n’a pas retrouvé son sommet de la décennie à 1.900 dollars le 5 septembre 2011, converti en euros le cours de l’once atteint 1.400 euros et bat son précédent sommet décennal de 1.377,49 euros en clôture le 1er octobre 2012.

Craintes de récession…

Au mois de septembre, les craintes d’une récession prochaine se sont intensifiées. Selon l’enquête mensuelle menée par le Wall Street Journal, 42.5% des économistes et analystes sondés s’attendent à une récession en 2020, et 35% en 2021. De manière analogue, l’indicateur calculé par la Fed de New York et qui se base sur la courbe des taux indiquait une probabilité de 38% d’une récession sous 12 mois.

D’autant que les chiffres décevants se sont multipliés en septembre, principalement sur le secteur manufacturier avec des indices de confiance des directeurs d’achats très nettement inférieurs aux attentes, notamment en Allemagne et aux Etats-Unis. En Chine, conséquence de la guerre commerciale, les exportations ont ralenti d’1% en août, et la production industrielle n’a cru que de 4.4%, bien en deçà des attentes. Si nous ne sommes pas encore en récession, il se pourrait donc que la question se repose prochainement. Pour mémoire, dans notre lettre mensuelle de septembre, nous mentionnons une étude menée récemment qui montrait une progression moyenne de 20% du métal jaune lors des 6 dernières récessions américaines.

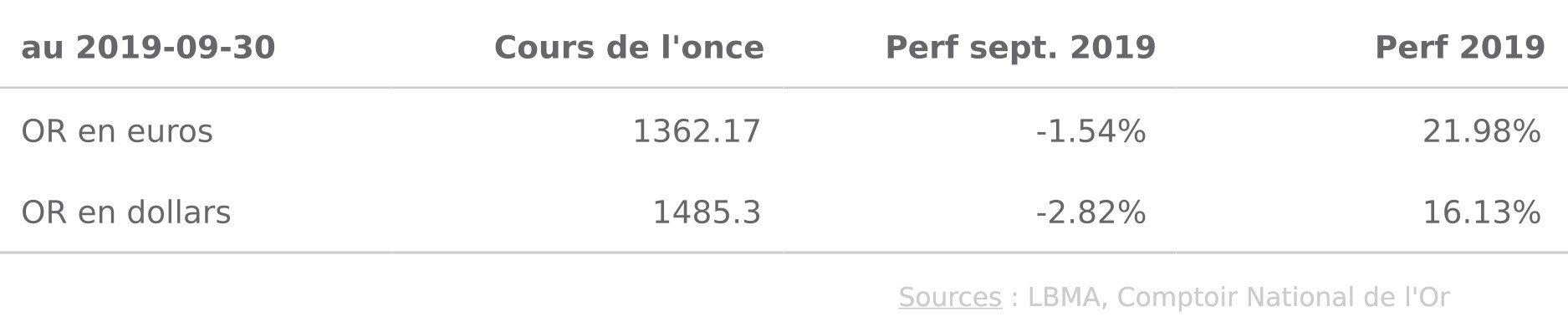

Fin septembre, le cours de l’once d’or est repassé sous la barre des 1.500 dollars, en clôturant, au second fixing de Londres, à 1485.3 dollars, soit 1362.17 euros. A noter, le cours a atteint un plus haut historique en euros le 4 septembre, à 1403.86 euros.

Ceci conduit à une performance de -1.54% en euros sur le mois écoulé. Comme pour le mois d’août, l’appréciation du billet vert a permis de générer une surperformance par rapport au cours en dollars, profitant aux investisseurs européens. Cette consolidation est assez naturelle étant donnée l’appréciation spectaculaire du métal jaune aux 3ème trimestre. Certains la pensent nécessaire. La performance sur 2019 reste excellente, à presque 22% en euros, là encore bien supérieure à la performance en dollar. Si l’on considère seulement les 3 premiers trimestres, il s’agit de la meilleure année depuis 2010.

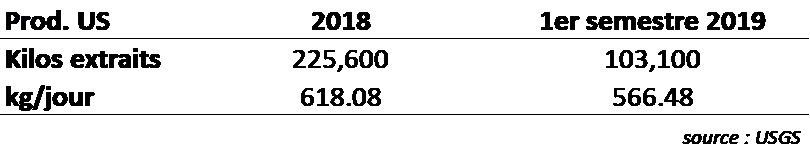

Les chiffres de production d’or des Etats Unis pour le deuxième trimestre ont été publiés par l’USGS, l’agence américaine en charge des ressources minières. Ils confirment une tendance que nous avions identifié il y a maintenant plusieurs trimestres, celle d’un repli marqué de la production minière américaine. Avec environ 225.6 tonnes d’or en 2018, il s’est produit aux Etats-Unis environ 618 kg d’or par jour. Pour le premier semestre 2019, ce chiffre tombe à environ 566 kg par jour, soit une baisse de 8.3%. Rappelons pour mémoire qu’en 2018, la production américaine avait déjà baissé de 11% par rapport à 2017. La tendance semble donc se poursuivre…

- D’un point de vue technique

Intéressons-nous d’abord à ce graphique de long terme, pris en base mensuelle, et sur lequel on pourra voir de quelle manière, sur des grandes phases de marché, l’or et les indices sont inversement corrélés, justifiant ainsi pleinement du statut de « valeur refuge » du métal précieux :

Que peut-on donc constater assez aisément en observant ce graphique ?

- D’abord, la grande phase I : janvier 1980 – début 2000

- Alors que les indices avaient le vent en poupe, et que tout le monde pensait alors que la bourse c’était facile, il suffisait d’acheter et de revendre, l’or, de son côté, marquait une phase de consolidation assez plane, en forme de large triangle (noté ABCDE).

- Puis, la grande phase II : début 2000 – septembre 2011

- Alors que les indices marquaient une phase de temporisation en 3 temps (2000 à 2003, premier krach, 2003 à 2007, reprise haussière, puis 2007 à 2009/2011, second krach), l’or, de son côté, entrait dans une phase d’ascension sans faille, battant records après records.

- Enfin, la grande phase III : septembre 2011 à aujourd’hui

- Alors que les indices retrouvaient, bon an mal an, une tendance haussière (notamment à partir du point bas de septembre 2011 pour une majorité d’entre eux), l’or, de son côté, dessine une nouvelle phase de consolidation.

C’est justement sur ce dernier point qu’on se devait d’attirer l’attention. On constate en effet que, tandis que les indices font tous face à des zones de résistance importantes, l’or vient lui aussi tester sa zone de résistance clé située autour des 1.550 dollars. Ce niveau correspondant en effet à la fois à la fameuse zone d’overlap en place depuis septembre 2011 et dont la cassure avait engendré une chute de près de 15% en deux jours en avril 2013, et à la fois à la borne supérieure d’un canal légèrement ascendant initié en 2015.

On est donc en droit de penser que le test de cette fameuse zone de résistance sera déterminant pour une optique de plus long terme sur les marchés : une franche cassure des 1.550 dollars sur l’once d’or lui offrirait en effet un potentiel de hausse conséquent et, plus encore, lui redonnerait un biais haussier. Alternativement, si cette zone parvient à contenir les velléités acheteuses et que les indices, en parallèle, venaient à dépasser leurs résistances respectives, alors ce serait de très bon augure pour les indices, et un mauvais présage pour les cours de l’once.

Nous pouvons à cet effet observer le graphique suivant, pris en base journalière :

On voit ici plus en détail comment les cours de l’once en effet :

- Ont d’abord enfoncé en avril 2013 leur seuil clé autour des 1.550 dollars.

- Sont ensuite sortis de leur canal descendant en décembre 2015.

- Sont entrés enfin dans un canal ascendant dont ils testent la borne supérieure.

Et cette borne supérieure correspond, de surcroît, à la fameuse zone des 1.550 dollars en overlap.

C’est donc véritablement la croisée des chemins actuellement pour le métal précieux : la correction actuelle va-t-elle donner suite à un nouvel élan haussier et permettre la cassure de ladite zone clé ? Ou bien va-t-elle au contraire se poursuivre et s’aggraver jusqu’à un retour initial vers la borne inférieure du même canal ?

A suivre, et de très près…

Vous voulez dynamiser votre portefeuille et augmenter votre capital ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à fort effet de levier, les turbos.

Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

Il existe chez la plupart des émetteurs de turbos, des produits permettant d’intervenir sur les variations du cours de l’or, comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

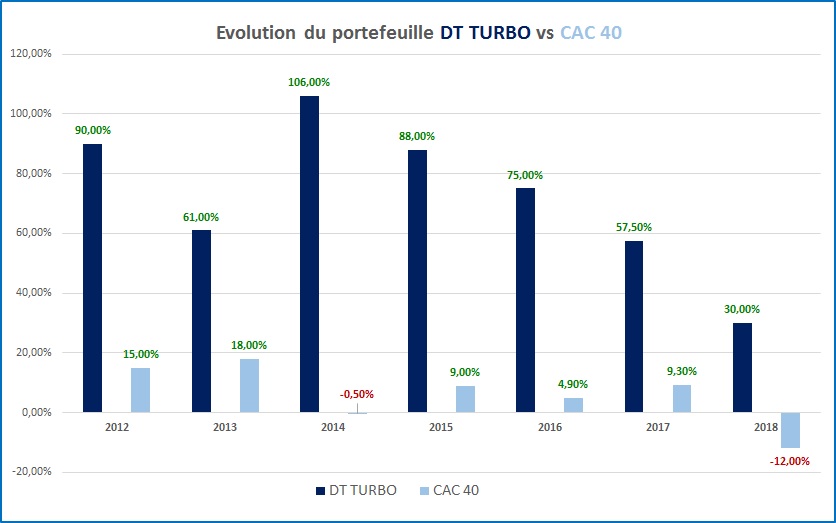

Voici, pour vous convaincre si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Réalisé par Maxence Delarue, avec l’aide de Marc Dagher.