Le S&P 500 (comprendre Standard & Poor’s 500) est l’indice boursier américain qui sert aujourd’hui de référence et de baromètre mondial. Il a été créé en 1950. Il a détrôné le DJIA (Dow Jones Industrial Average) comme indice le plus représentatif du marché boursier américain parce qu’il est composé d’un plus grand nombre de compagnies et que sa valeur tient compte de la capitalisation boursière des compagnies contenues dans l’indice. De son côté, le Dow Jones est basé sur seulement 30 compagnies, la plupart industrielles. La pondération des valeurs au sein du Dow ne s’effectue ni en fonction des capitalisations boursières, ni du flottant (comme pour les indices français), mais en fonction des cours de bourse. Une variation d’un dollar dans la valeur de la plus petite compagnie de l’indice a le même impact sur l’indice qu’une variation d’un dollar dans la valeur de la plus grosse compagnie. C’est aujourd’hui un indice historique qui est conservé en tant que tel.

Au niveau international, le S&P 500 est considéré comme un indice de référence étant donné qu’il regroupe un grand nombre de sociétés, pas forcément américaines, mais cotées sur les marchés américains qui font office de baromètre de l’économie mondiale (on retrouve dans l’indice précité des sociétés telles que Google (Alphabet), Apple, Cisco Systems, Microsoft, Amazon.com, Exxon Mobil, Facebook, Johnson & Johnson ou encore General Electric, pour ne citer qu’elles…).

C’est l’indice le plus suivi par les gérants de fonds et les différents acteurs de la finance en général, sa représentativité atteignant près de 80% de la capitalisation totale des marchés américains.

L’impact du Brexit.

Vendredi 24 juin, le lendemain du fameux référendum britannique, les indices américains ont essuyé les dommages collatéraux venus de leurs voisins européens. Ainsi, le S&P 500 a chuté de 3,60% dans le sillage des bourses mondiales et en plein cœur du tsunami provoqué par la victoire du Brexit.

Quid de la santé économique américaine ?

Le FMI a déclaré la semaine dernière que l’économie américaine était globalement en bonne forme et que sa croissance devrait s’accélérer malgré la surévaluation du dollar. Il prévoit que le PIB outre-Atlantique augmentera de 2,2% cette année et de 2,5% en 2017, une croissance qui devrait permettre à l’inflation de remonter vers l’objectif de 2% que s’est fixé la Réserve fédérale.

Cependant, la présidente de la Fed, Janet Yellen attend une confirmation de la bonne santé de l’économie américaine pour relever les taux. Les risques à l’international et le ralentissement du marché de l’emploi aux Etats-Unis justifient une approche prudente de cette décision. En effet, le rythme des créations d’emplois a nettement ralenti à 80.000 en moyenne en avril et en mai derniers contre environ 200.000 par mois au premier trimestre 2016.

Cette prudence s’inscrit tout à fait dans le contexte actuel, et fait écho à la décision surprise de la Fed en décembre dernier : en effet, celle-ci avait relevé son taux d’intérêt directeur d’un quart de point alors que la croissance américaine était en plein ralentissement et que la conjoncture internationale était marquée par les inquiétudes sur l’économie chinoise et la baisse des cours du pétrole.

Maintenant et comme à l’accoutumée, passons à la partie graphique de cet indice référent et essayons de le décortiquer sous différents horizons de temps pour avoir une approche globale pertinente…

Une résistance clef sous pression face à une configuration de LT positive…

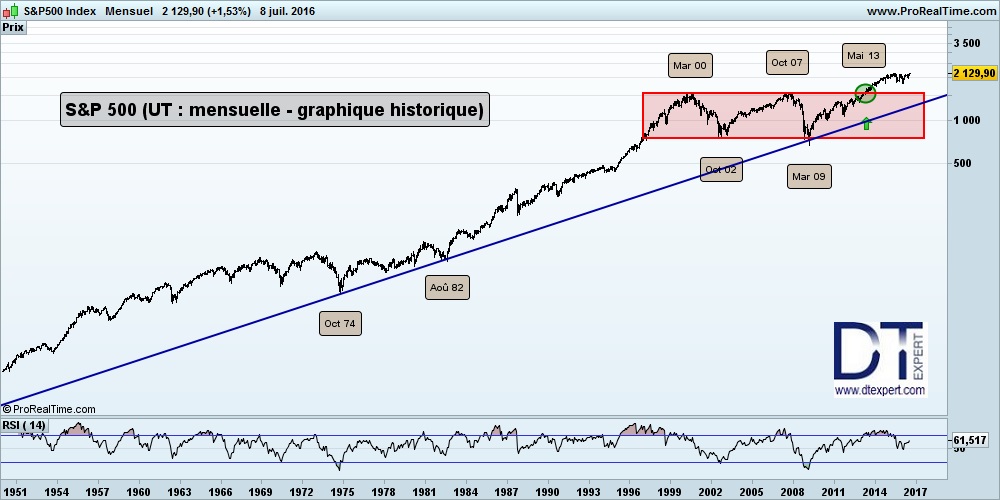

GRAPHIQUE DE LT HISTORIQUE :

Sur ce premier graphique de très long terme, pris en base mensuelle depuis la création de l’indice en 1950, on constate les éléments majeurs suivants :

- La tendance de fond globale reste haussière, et notamment pendant un demi siècle de hausse continue entre les années 1950 et 2000 !

- A partir d’octobre 1974, les cours ont trouvé un appui sur une oblique de support ascendante qui a contenu les pressions vendeuses en août 1982 et plus « récemment » en mars 2009. Celle-ci tient toujours la route.

- Entre mars 2000 et mai 2013, les cours ont traversé une longue et difficile période de consolidation inscrite au sein d’une boîte dont les bornes étaient comprises entre le seuil des 760 points à la baisse et celui des 1.550 points à la hausse – seuil de résistance clé dépassé en mai 2013 et qui devrait donc désormais faire office de soutien majeur en overlap.

Quelles sont donc les conséquences d’une telle observation ?

Sur le plus long terme, il paraît évident que le point pivot qui invaliderait la capacité de l’indice à maintenir le cap haussier se situe sur les 1.550 points. Tant que ce niveau tient, on pourra toujours espérer de nouveaux records historiques sur cet indice phare de la place mondiale.

Maintenant, voyons ce que l’on peut dire en zoomant d’un cran sur notre vision graphique et attardons-nous à la partie post année 2000…

GRAPHIQUE DE LT :

Ainsi, en zoomant sur la période de consolidation plane, on distingue bien la borne supérieure ainsi que les grandes phases de tendance au sein de cette consolidation : d’abord la forte baisse de mars 2000 à octobre 2002 (initiée avec l’éclatement de la bulle Internet des .com puis enfoncée avec la conjoncture économique et le tristement fameux 11 Septembre ; puis, le regain de cinq ans entres les mois d’octobre 2002 et 2007, période faste avec petit à petit un retour de la confiance des investisseurs, échaudés par la crise précédente ; d’octobre 2007 à mars 2009, nouvelle crise violente avec cette fois le fameux scandale du subprime, qui a entraîné avec lui les affaires Kerviel et Madoff, Fanny Mae et Freddie Mac, la faillite de Lehman Brothers et le sauvetage de Merrill Lynch par Bank of America ; et, depuis mars 2009, contre vents et marées et malgré une conjoncture économique tendue, la tendance haussière semble avoir repris ses droits. On notera toutefois au passage la capacité des Etats-Unis à surperformer le marché européen, puisque le point bas d’octobre 2002 est arrivé chez nous 5 mois plus tard en mars 2003, et que la crise de 2007 a commencé chez nous 3 mois plus tôt en juillet 2007.

Il nous paraissait donc judicieux de zoomer une dernière fois d’un petit cran pour se focaliser sur la phase de hausse initiée en mars 2009, et faire l’état des lieux actuel…

GRAPHIQUE DE MT :

Que voit-on enfin sur ce dernier graphique qui puisse nous sembler intéressant pour envisager l’évolution possible de l’indice à plus court terme ?

- On note tout d’abord une première phase de hausse entre mars 2009 et mai 2011 ; cette première phase ayant permis à l’indice de reprendre près de 100% de sa valeur.

- On note ensuite une phase corrective tout à fait digeste au regard de la hausse qui la précède, et qui a pris place entre les mois de mai et octobre 2011.

- Puis, on note une nouvelle phase de hausse qui, là encore, a permis à l’indice phare de doubler sa valeur pour atteindre un sommet historique autour des 2.130 points entre octobre 2011 et mars 2015. On notera également que cette phase a pris place au sein d’un wedge (biseau en VF) qui a fini par étrangler les cours petit à petit, alertant sur une consolidation à venir.

- Enfin, depuis mars 2015, et depuis notamment la cassure du wedge précité, on observe une phase de temporisation difficile à appréhender et qui, surtout, fait face à un seuil de résistance majeur situé autour des 2.125 +/-10 points.

Or, c’est le test actuel de cette zone sous forte pression qui nous intéresse particulièrement aujourd’hui. Car le résultat du test en question pourra être déterminant pour le scénario immédiat sur les indices américains.

A suivre donc, et de très près…

Comment optimiser sa stratégie en jouant ce scénario ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe de nombreux turbos permettant d’intervenir sur les cours de cet indice phare américain, baromètre mondial. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

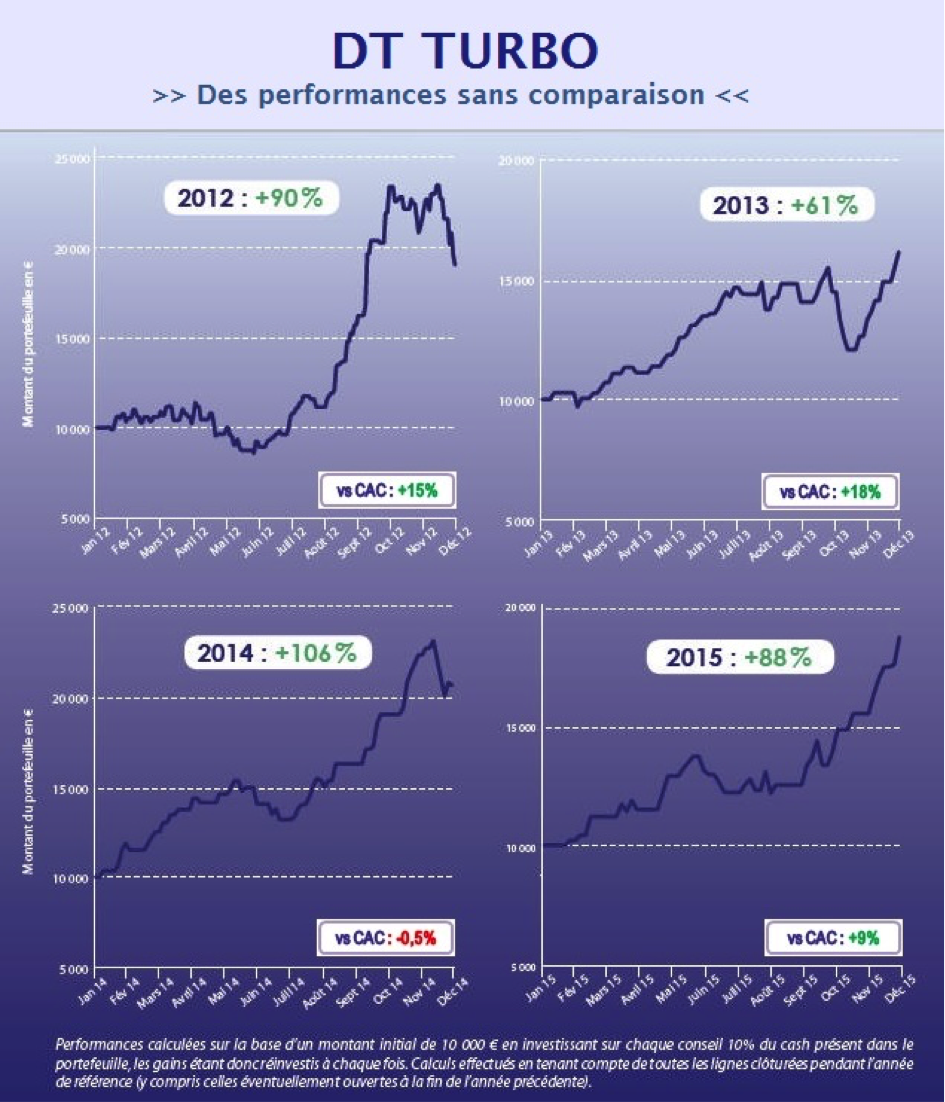

Voici, pour vous convaincre si besoin, le tableau des performances consolidées sur les quatre premières années du service :

Des résultats qui se passent de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée remise à jour récemment afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

A bon entendeur…

Marc Dagher, avec l’aide de Thomas Vesperini

info@dtexpert.com

Twitter: @daghertrading

Facebook: DT Expert