En préambule à ce nouvel article, nous remercions ceux qui sont venus nous rencontrer au dernier Salon des Marchés Financiers. Vous pouvez d’ailleurs retrouver, à ce sujet, l’interview réalisée à cette occasion en cliquant sur l’image suivante :

.

.

.

.

Entre le 12 et le 15 avril derniers, le temps d’un weekend, l’once d’or – valeur refuge par excellence en temps difficiles – a non seulement perdu plus de 200 $ (soit une chute de plus de 13% !) mais, de surcroît, enfoncer une zone de support majeur de long terme qui la soutenait depuis l’été 2011 et qui se situait autour des 1 530 $.

Aussi, la question légitime que tout le monde se pose est la suivante : doit-on surveiller de près cet actif populaire et « profiter » d’une telle configuration pour investir/réinvestir dessus avec un très bon potentiel de gain à venir ou bien, au contraire, doit-on se méfier d’une bien plus vaste correction qu’il serait donc préférable de laisser passer, voire de jouer à la baisse ?

On le sait, le métal jaune tient une ferme réputation sur les marchés : celle de « valeur refuge » par excellence. Ainsi, parmi les points fondamentaux pouvant aller dans le sens de l’or, il y a d’une part la demande croissante des pays comme l’Inde et la Chine et d’autre part la poursuite de la crise financière qui va contraindre certains Etats à faire tourner la planche à billets, ce qui débouchera quasi mécaniquement sur une hausse des prix, donc de l’inflation, bénéfique à la hausse de l’or.

Mais, et avant de passer à notre point de vue technique, essayons d’abord d’analyser un peu ce qui a pu se passer lors de ces deux jours, regardons ce que ça peut signifier en termes d’analyse technique pure et, enfin, étudions les hypothèses envisageables à venir avec nos balises graphiques les plus précises possibles…

Une interprétation personnelle et possible de ce qui a pu et pourrait se passer

Le marché avait deux raisons d’être enthousiaste sur l’or : l’inflation « story » et le « safe heaven story » (soit l’idée de « valeur refuge »).

Manifestement, la forte chute de ces deux jours indiquait que les investisseurs ne croyaient plus au « safe heaven story » – théorie à laquelle nous n’adhérons pas mais nous essayons ici de comprendre ce qui a pu se passer. Ces gens-là ont donc vendu avec ardeur, et le prix de l’once a logiquement commencé à dévissé (comme on dit dans notre jargon boursier), accentuant la chute dans un phénomène classique d’effet « avalanche » qui a enfoncé tous les supports sur son passage, signant ainsi une véritable capitulation du marché !

- A court terme, le vif rebond initié depuis semble normal. D’expérience, quand un marché perd 13% en deux jours, il remonte d’au moins 3 à 5% le lendemain. De là à anticiper une véritable reprise immédiate, c’est plus délicat, car le marché a subi un choc dont il doit se remettre, et les acheteurs sont méfiants, naturellement.

- A plus long terme, nous restons optimistes sur l’or et nous pensons que les cours de l’once vont remonter. La question est donc de savoir si la baisse à court terme est terminée. Il ne faudrait pas, en effet, revenir à l’achat au moment où les vendeurs décideraient de se manifester.

Notons que nous arrivons aujourd’hui sous les coûts de production pour 30% de la production actuelle et que l’inflation « story » – avec des QE (Quantitative Easing) partout dans le monde – et la « safe heaven story » sont toujours valables, et qu’il faut juste savoir rester patients.

Enfin, n’oublions pas de bien surveiller en parallèle le marché indices/actions qui ne cesse de s’envoler, contre vents et marées, parce que si celui-ci n’est pas en train de couver une nouvelle bulle, alors le curseur sera plus critique à placer entre l’option de « valeur refuge » vs l’explosion haussière des actions.

Maintenant, passons à la partie graphique et voyons comment tout ça peut s’analyser et se rejoindre de façon presque surprenante…

Retour sur la configuration de long terme en comparatif du CAC

En observant le graphique ci-dessus, pris en base hebdomadaire depuis les années 70, on remarque deux choses évidentes : une tendance globale foncièrement haussière et une période de consolidation relativement plane qui s’est dessinée sous forme d’un triangle classique durant les années 80 et 90. Dès lors, le biais haussier a repris ses droits et la sortie du très large triangle en question a induit un potentiel d’appréciation dont on est en droit de se demander aujourd’hui s’il est loin d’être encore épuisé ou pas ?

Examinons donc de plus près les forces en présence ici, ce qui s’est passé et ce qui devrait se passer.

Tout d’abord, nous avons scindé le graphique en deux afin de distinguer assez nettement la période d’inflexion du marché et le renversement de tendance entre l’or et les indices en général, et notamment ici la comparaison avec le CAC en particulier. Voici les trois points importants à remarquer concernant ce premier graphique de long terme :

- D’abord, la superposition des deux graphiques nous montre bien comment l’or évolue, sur le long terme, à contre-tendance des indices/actions : en effet, tandis que l’or stagnait pendant une vingtaine d’année à l’intérieur d’un large triangle presque plat entre 1980 et 2000, les indices, eux, avaient le vent en poupe et ne cessaient de grimper. Puis, lorsque l’or est sorti de ce fameux triangle pour alors prendre un envol net et sans bavure jusqu’à aujourd’hui encore, les indices eux se sont retournés et restent à ce jour au sein d’une large phase de consolidation de plus en plus difficile à appréhender.

- Ensuite, on voit de quelle manière les cours de l’or répondent proprement à l’analyse technique puisqu’ils ont remarquablement illustré la théorie du triangle, figure dite « de continuation » par excellence : on entre dans un triangle avec la même tendance qu’on est censé en sortir. Et là, il suffit de jeter un œil même novice sur notre graphique pour voir comment cette définition a été respectée avec, de surcroît, un retour en pullback sur la borne supérieure dudit triangle une fois celui-ci dépassé, en avril 2002 (voir le cercle vert ci-dessus).

- Enfin, dernier point et non des moindres : observons ensemble le RSI hebdomadaire. Petit rappel nécessaire au préalable : cet indicateur de « force relative » (RSI = Relative Strenght Index) est un indicateur borné, qui évolue entre 0 et 100, avec notamment trois zones utiles à son analyse ; c’est la zone des 30, appelée « zone de survente » qui nous intéresse ici ; en effet, on voit bien un phénomène tout à fait intéressant qui pourrait nous permettre de douter de la confiance sur l’avancée des cours de l’once d’or sur le long terme : en période de consolidation (à gauche des pointillés), le RSI hebdomadaire est venu très régulièrement et à de nombreuses reprises tester cette zone de survente sur les 30. Or, depuis la sortie du triangle et le démarrage de l’impulsion haussière, l’indicateur a trouvé un autre soutien, au-dessus de cette zone de survente qu’il n’avait, depuis, plus jamais testé avant ce dernier fameux mois d’avril meurtrier ! Autrement dit, si on s’appuie sur cette observation pertinente, la confiance en la reprise haussière depuis l’enfoncement de cette zone tampon (rectangle rouge sur notre graphique) pourrait être remise en cause.

Voyons maintenant les raisons qui nous poussent tout de même à envisager cette reprise haussière de fond, et les différents cas de figures possibles à considérer dans l’hypothèse où nous aurions raison tout comme dans le cas échéant…

Une vision panoramique intéressante

En observant cette fois le graphique ci-dessus, pris en base mensuel depuis la même période mais uniquement sur les cours de l’or, on remarque principalement que la phase corrective actuelle, bien que plus conséquente que les précédentes depuis l’impulsion haussière de sortie du fameux triangle, n’apparaît pas comme une configuration « de retournement majeur » d’un point de vue purement graphique, mais davantage comme une nouvelle phase corrective avant une reprise haussière.

Certes, le véritable support théorique, au regard de l’intensité du mouvement haussier, reste nettement plus bas, autour du fort overlap psychologique des 1 000 $, mais quoiqu’il en soit, sur le plus long terme, nous restons positifs sur l’évolution des cours de l’once.

Un zoom sur le plus court terme nécessaire

Sur du plus court terme, en observant ce graphique depuis les sommets historiques de septembre 2011 environ, et ne remettant donc naturellement en cause notre scénario précédent, on peut toujours se rendre compte de la manière édifiante dont l’évolution des cours de l’once d’or répond à des théories graphiques.

Décortiquons ensemble ce que l’on voit ci-dessus afin de mieux nous en apercevoir :

- On voit tout d’abord comment les cours sont entrés dans une large phase de consolidation à partir du sommet historique de septembre 2011. Cette phase avait pris forme d’un triangle sur lequel nous nous basions alors pour envisager une reprise haussière immédiate ; nous avions donc ici finalement tort. Nous pouvons néanmoins constater comment, dès lors, les cours se sont trouvés véritablement enfermés entre deux niveaux horizontaux majeurs sur lesquels ils auront buté sur les 1 800 $ à la hausse ou sur les 1 530 $ à la baisse à trois reprises dans un sens comme dans l’autre.

- On constate ensuite comment, après la franche cassure baissière du support des 1 530 $ (voir cercle bleuté sur notre schéma), les cours se sont totalement effondrés perdant donc plus de 13% en deux jours ! C’est ici une caractéristique très intéressante de notre discipline qui montre que lorsqu’on est face à d’importants niveaux de soutien (ou de résistance), la cassure de ces niveaux engendre très souvent un potentiel significatif par la suite ; ce phénomène s’explique bien évidemment de façon psychologique, phénomène que nous avons appelé en introduction de cet article « l’effet avalanche ».

- On observe enfin de quelle manière les cours ont rebondi suite à cette dégringolade en testant la zone de retracement classique de Fibonacci de 61,8% du mouvement de baisse précédent, laissant désormais envisageable l’hypothèse d’une large consolidation en ABC depuis les sommets historiques ; consolidation au sein de laquelle nous serions donc en pleine vague C.

Pronostic et niveaux à surveiller aujourd’hui à moyen terme

D’après tout ce qu’on vient de voir, et tant que le point pivot des 1 450 $ n’est pas nettement dépassé, les cours de l’once d’or devraient poursuivre leur baisse. Aussi, après validation de l’enfoncement du support intermédiaire à 1 355 $, nous pouvons dans un premier temps viser la cible des 1 285 $. Par la suite, sur le plus long terme, un retournement haussier reste notre scénario privilégié. Le dépassement des 1 450 $ devrait alors mener à un nouveau test de la zone de résistance majeure des 1 530 $. Seul la franche cassure haussière de ce niveau clé validerait alors un très net potentiel d’appréciation qui devrait au moins mener les cours sur le premier objectif à 1 800 $.

Alternativement cependant, un passage sous les 1 285 $ l’once serait de mauvais augure pour notre scénario et il faudra alors revoir notre analyse avec une possibilité de chute bien plus importante en direction du fort overlap psychologique des 1 000 $ l’once.

Stratégiquement, comment faire ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, l’or reste l’un des sous-jacents les plus en vogue sur ce type de produit : tous les émetteurs en ont et on trouve ainsi des barrières tous les 20 $, ce qui donne une palette de choix d’effets de levier extrêmement intéressante.

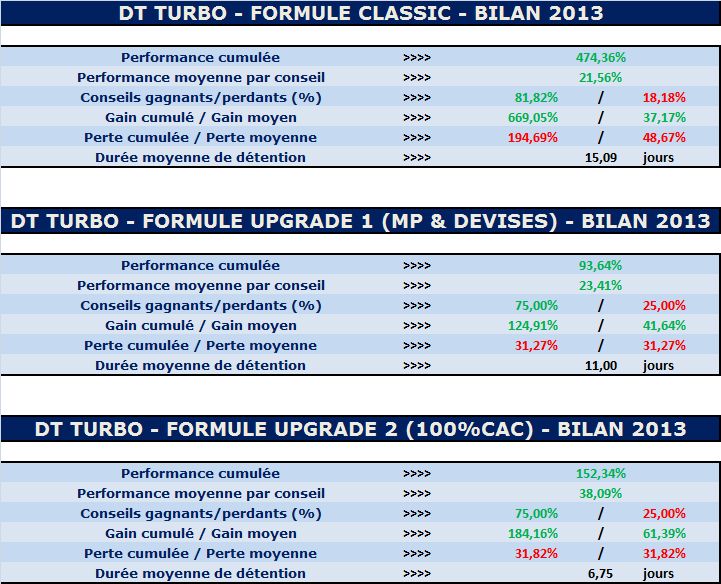

Pour l’heure, laissez-nous vous présenter les bilans 2013 mis à jour de chacune de nos trois formules de notre service de conseils clés en main DT Turbo :

Des tableaux qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading et que nous restons le meilleur service de conseils sur turbos en France.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Nous vous remercions par ailleurs de votre confiance renouvelée et ferons tout pour continuer à vous satisfaire.

A bon entendeur…

Marc Dagher