L’année 2015 commençait très bien pour l’indice phare de la bourse parisienne, le CAC 40 a progressé de près de 30% dans les 4 premiers mois de l’année rattrapant ainsi les cours de 2008 d’avant crise. Seulement, la chute de 10% de l’indice par la suite donne des sueurs froides aux investisseurs.

Au commencement, tout se passait bien ; la situation économique mondiale présentant les signes d’une reprise, les bulls étaient très majoritaires et même si ce n’était pas le cas en France, ils se sont fait un allié de taille en la personne de Mario Draghi ! En annonçant le début d’un QE (injection massive de liquidités) en Europe, le président de la BCE a littéralement dopé les marchés. Rappelons tout de même que 60 milliards par mois jusqu’en septembre 2016 – soit une enveloppe totale de 1.100 milliards d’euros – cela représente quasiment le PIB de l’Espagne. Tout le monde en profite : le Dax allemand gagne 32%, l’Ibex espagnol engrange 22% de hausse, et le FTSE MIB italien monte de 28%.

Tout ça faisant suite à une forte chute de l’euro et du pétrole, chute initiée depuis l’été dernier et ayant fait perdre à ces deux actifs jusqu’à 25% pour l’euro et près de 60% pour le pétrole ! Ceci étant très bénéfique pour l’économie européenne en général et française en particulier, qui pâtit d’un manque de compétitivité à l’international. La dette française a bénéficié d’ailleurs des importants dividendes des sociétés sur cette période.

Les bulls ont ainsi dominé le marché écrasant toutes les inquiétudes qui apparaissaient au fur et à mesure. Tout d’abord, la crise ukrainienne a très peu touché le marché et pourtant les sanctions économiques prisent à l’égard de la Russie asphyxient le premier exportateur de gaz en Europe : le rouble perd 25% de sa valeur et la consommation interne est malmenée, suite aux différents embargos. L’inquiétude par rapport à l’élection législative grecque en janvier était croissante mais tant que l’Etat n’était pas au pied du mur, tout le monde négligeait le probable Grexit et les annonces des politiques allaient dans ce sens.

Qu’a-t-il bien pu se passer à partir de la mi-mai 2015 ?

Outre le traditionnel « Sell in may and go away », la situation semble bien s’être inversée durant le dernier mois. Tsipras devient en effet le meilleur allié des bears. Et, tandis que la situation change peu, tout se joue sur la communication des différents dirigeants. La Grèce se retrouve effectivement au pied du mur. Les politiques, dans l’incapacité de trouver un accord, rendent de plus en plus probable la sortie de la Grèce de la zone euro. D’une communication de soutien envers les compatriotes helléniques on observe un retournement progressif mais travaillé de la communication. On entend de plus en plus d’officiels parler d’un « impact réel modéré » de la sortie de la Grèce de l’Euro.

Ils rappellent que le PIB grec ne représente que 2% du PIB de la zone euro, chiffre bien plus attrayant que celui des 40 milliards de pertes que cela causerait. Un tel dénouement doit se préparer en avance dans l’opinion publique. Ainsi le Grexit devient-il omniprésent dans le débat et cela refroidirait d’ailleurs les velléités de Cameron, fraichement réélu, d’obtenir des concessions de l’Europe à l’approche du référendum promis. En effet, le Brexit fait lui aussi son apparition dans le débat et s’il n’est pas crédible, il oblige l’Europe à ne pas céder dans ses discussions avec la Grèce sous peine de perdre en légitimité face au troisième PIB européen que représente le Royaume-Uni.

En toile de fond des combats politiques, les stratégies économiques se forment. Draghi tient son rôle de soutien et assure que le QE peut être encore plus important en quantité ou en durée que prévu si la situation s’éternise. Il ne voudrait pas voir l’effet de cet apport massif de liquidité annihilé par une crise grecque et il est déjà trop tard pour faire marche arrière car les marchés l’ont suivi pendant quatre mois. Le FMI et la BCE font pression sur la Grèce et Tsipras se tourne vers Poutine en recherche de soutien. Un projet de gazoduc transitant par la Turquie aboutissant en Grèce permettrait aux Russes de contourner l’Ukraine et d’avoir une place de choix dans la distribution de gaz en Europe centrale.

Ceci semble une réponse adéquate à la stratégie d’inondation du marché par le gaz de schiste américain, plus cher. La Grèce toucherait 5 milliards de payement d’avance sur ce projet lui permettant de confortablement régler les 1,6 milliards dus en juin. Ce qui va dans le sens la demande acceptée de regrouper les paiements en un seul de fin de mois. Cependant rien de sûr car les Etats-Unis feront tout pour empêcher l’arrivée de ce gazoduc en Europe et la Turquie recherche du soutien dans sa demande d’entrée dans l’Europe ; demande qui s’éternise. D’ailleurs, les très récentes élections en Turquie jettent le doute sur la stabilité politique du pays pouvant faire avorter ce projet.

L’incertitude géopolitique est donc l’un des principaux facteurs de la situation actuelle et la lecture de son dénouement s’avère compliquée dans les différents bras de fers qui se jouent actuellement en Europe.

Un constat en tout cas, si le QE ne dope le marché qu’en remboursant les anciennes dettes et permettant uniquement des processus financiers (fusions-acquisitions, carry trade, placement sur la dette, etc.), l’apport réel de l’investissement dans l’économie sera faible et si la remontée du pétrole et de l’euro/dollar, initiée en même temps au début de cette année, devait se poursuivre, le vieux démon de la perte de compétitivité reviendrait hanter l’économie.

Correction ou retournement ?!

C’est, en effet, la grande question qui est, depuis le mois dernier, sur toutes les lèvres… comme elle l’était d’ailleurs quasiment à chaque forte correction depuis le rebond de mars 2009 sur l’ensemble des indices majeurs.

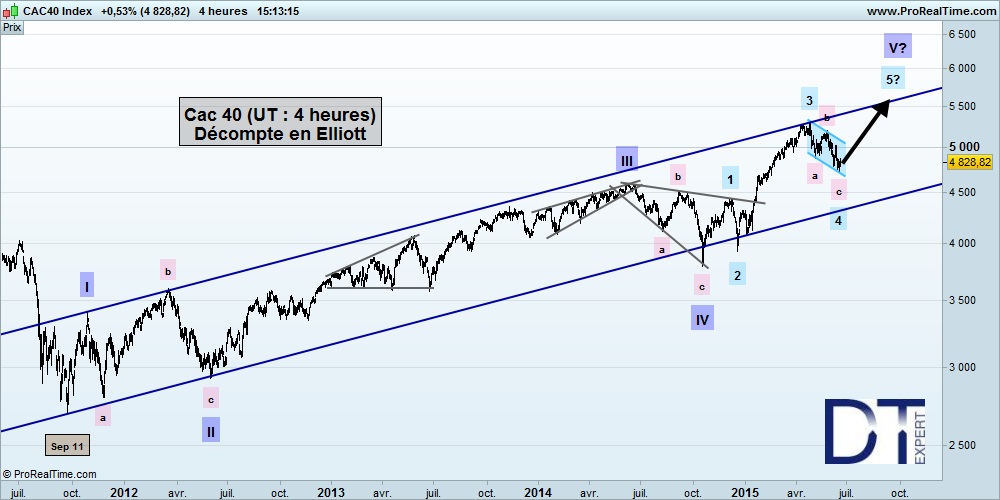

Nous n’avons pas pour habitude de ne pas nous mouiller, et nous plaidons encore pour l’hypothèse optimiste de reprise haussière et de vague 5 de vague V, comme le montre le décompte elliottiste suivant, encore valable aujourd’hui :

CAC 40 : BASE 4 HEURES – DECOMPTE EN ELLIOTT :

Sur ce graphique en base 4 heures, centré comme le graphique ci-après en base journalière, on a émis l’hypothèse d’un décompte elliottiste propre, nous permettant donc d’appuyer notre scénario positif. Comme on peut en effet le voir aisément ci-dessus, il devrait manquer une vague 5 au sein de la grande vague V du rally initié en septembre 2011.

Maintenant, penchons-nous sur une vision panoramique de long terme, avant de revenir à un graphique de plus court terme et de baliser le terrain technique actuel.

CAC 40 : BASE MENSUELLE – ZONE DE RESISTANCE CLE :

Et que voit-on donc d’intéressant sur ce graphique de plus long terme ?

- Tout d’abord, une vision panoramique sur les 20 dernières années permet de voir très clairement que, depuis mars 2009, le CAC a perdu toute velléité de véritable tendance. En effet, on constate bien, avant cette date, des mouvements nets, qu’ils soient haussiers (avant septembre 2000 et entre mars 2003 et l’été 2007) ou baissiers (de septembre 2000 à mars 2003 puis de l’été 2007 à mars 2009).

- Ensuite, le deuxième élément clef se trouve du côté des facteurs chartistes que l’on compte au nombre de trois principaux et qui sont les suivants :

- Le canal légèrement ascendant initié en mars 2009 (en bleu foncé sur le graphe) et dont la borne supérieure autour des 4.900 points a été, ces derniers mois, légèrement dépassée.

- Le canal ascendant initié en septembre 2011 (en bleu ciel sur le graphe) et dont la borne supérieure autour des 5.200 points a elle été fortement testée récemment, sans céder pour le moment.

- L’oblique de résistance légèrement descendante en place depuis le sommet de septembre 2000 (en vert sur le graphe), située autour des 5.365 points, qui, elle, a pour le moment bien contenu les pressions acheteuses sur l’indice parisien.

Ces trois éléments nous offrant donc une zone de résistance majeure (en rouge sur le graphe ci-dessus) située désormais grossièrement entre les 5.200 et 5.400 points.

Enfin, et comme convenu, intéressons-nous maintenant au graphique quotidien de notre cher indice national pour voir où nous en sommes aujourd’hui…

CAC 40 : BASE JOURNALIERE – CANAL DE LT ASCENDANT :

Maintenant cette analyse de long terme faite, attardons-nous plus en détails à la correction actuelle, et voyons ce qu’elle peut techniquement signifier et nous inspirer.

On y voit bien évidemment tout d’abord ce fameux long canal ascendant en place depuis septembre 2011 (coloré en bleu ciel ci-dessus) et qui enferme proprement l’indice parisien, tant à la hausse qu’à la baisse. On y voit également les diverses et successives figures chartistes tels que des triangles, wedges ou drapeaux (notamment actuellement, initié depuis avril dernier). On y voit enfin ce que le décompte elliottiste du début d’analyse voulait signifier au sein même de ce large canal.

Pronostic et niveaux à surveiller

Vous l’aurez bien compris avec notre analyse détaillée et nos graphiques ci-dessus, nous restons prudemment haussiers sur le court terme.

Aussi, pour le CAC, tant que notre point pivot situé sur les 4.595 points ne sera pas nettement enfoncé, on restera prudents avec une possibilité de reprise haussière significatrice. Un retour sur la forte zone de résistance située autour des 5.200/5.400 points reste envisageable. A confirmer toutefois en dépassant la première résistance clé situé sur le palier psychologique des 5.000 points.

Alternativement cependant, le net enfoncement des 4.595 points conduirait à une correction plus poussée en direction des 4.365 points (borne inférieure du fameux canal). Sur le plus long terme, il faudra attendre la cassure des solides 4.365 points avant de pouvoir vendre la peau de l’ours sur le très long terme et s’inscrire alors dans une véritable reprise de tendance baissière de fond. Mais on n’en est pas encore là.

Et en termes de stratégies : comment s’en sortir ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe chez tous les émetteurs de très nombreux turbos (avec des barrières tous les 10 points, et donc une très large palette d’effets de levier possibles) permettant d’intervenir sur l’indice phare de la place parisienne. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

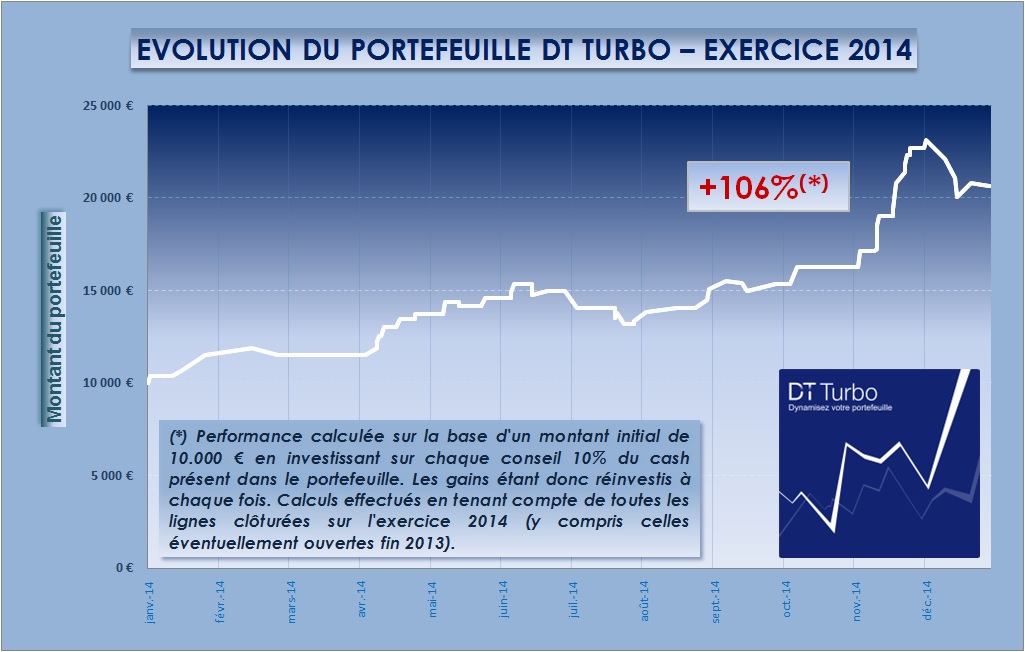

Pour l’heure, laissez-nous vous présenter les bilans consolidés de notre service de conseils clés en main DT Turbo sur l’exercice 2014 :

Un bilan qui se passe de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

ATTENTION ! NE MANQUEZ PAS NOTRE OFFRE INEDITE, ENGAGEE & TOUT A FAIT EXCEPTIONNELLE « SATISFAITS OU REMBOURSES » : DURANT TOUT LE MOIS DE JUIN, CHAQUE ABONNEMENT A DT TURBO VOUS DONNERA DROIT A ETRE REMBOURSE DE CHAQUE TRIMESTRE DURANT LEQUEL LA PERFORMANCE DE NOTRE PORTEFEUILLE SERAIT NEGATIVE (NOUS DEMANDER POUR CONNAITRE L’OFFRE EN DETAILS) !

A bon entendeur…

Marc Dagher, avec l’aide de Quentin Winisdoerffer

Suivez-nous sur Twitter : @daghertrading