La finance verte, également appelée finance durable ou finance responsable, est un domaine en pleine croissance qui vise à soutenir les projets et les initiatives qui contribuent à la transition vers une économie verte et à la lutte contre le changement climatique. Elle peut inclure des investissements dans des énergies renouvelables, des technologies propres, des infrastructures durables, des forêts et des terres agricoles, ainsi que des entreprises qui adoptent des pratiques durables.

C’est une branche de la finance qui a réellement commencé à se développer dans les années 2010, même si les premières initiatives de finance verte remontent à 2001. Depuis, elle n’a cessé de se développer, suscitant de plus en plus d’intérêt au fur et à mesure que la lutte contre le réchauffement climatique s’intensifie et devient une évidence.

La finance verte arrive-t-elle réellement à remplir son rôle ? Si oui, par quels moyens ?

QUI SONT LES INTERVENANTS DE LA FINANCE VERTE

La finance verte attire. Que cela soit des acteurs privés ou publics, tous se mobilisent pour essayer d’appréhender au mieux ce marché naissant et grandissant, mais ils restent tout de même à différencier :

- Tout d’abord, les émetteurs tels que les états, les banques, ou encore les grosses sociétés cotées distribuent des titres financiers verts, comme des obligations vertes aussi appelées green bonds.

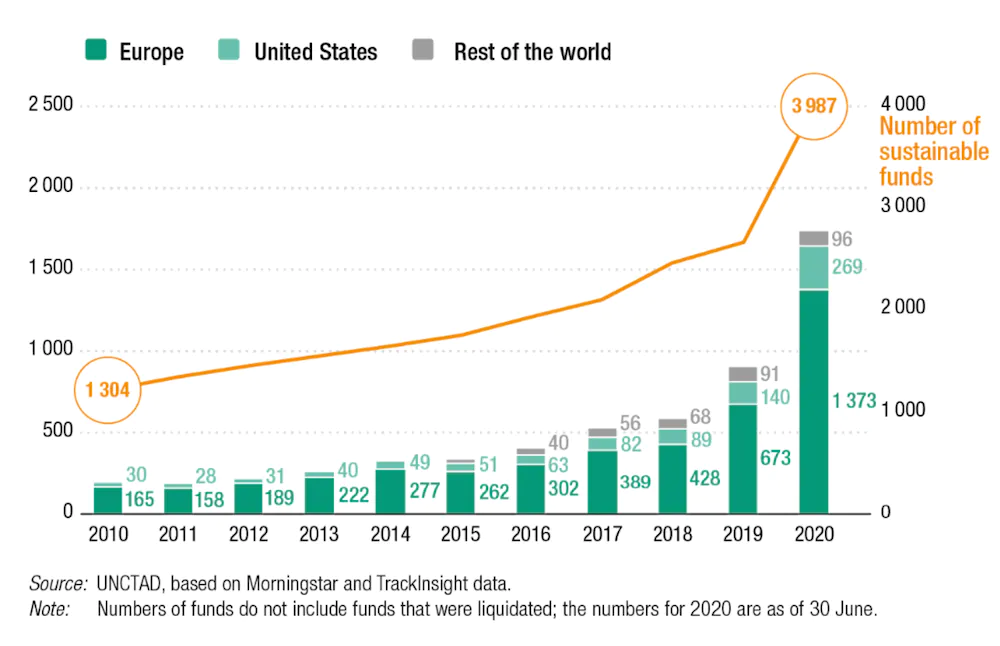

- S’ensuivent les gestionnaires d’actifs qui interviennent avec des fonds verts et choisissent eux même leurs composantes.

- Rentre aussi en compte les différentes agences de notations ainsi que les régulateurs qui réglementent et évaluent les expositions et les impacts des labels imposés et obligations proposées.

Plus généralement et pour bien comprendre la palette d’intervenants que cela regroupe on y trouve les gouvernements, les banques, les investisseurs institutionnels, les entreprises et les consommateurs. Ils travaillent ensemble pour promouvoir des investissements durables et à faible émission de carbone, ainsi que pour sensibiliser les gens aux avantages de la finance verte.

LES DIFFERENTS TYPES D’INVESTISSEMENTS VERTS

Il existe plusieurs types d’investissements verts, chacun ayant ses propres avantages et inconvénients. Voici quelques exemples :

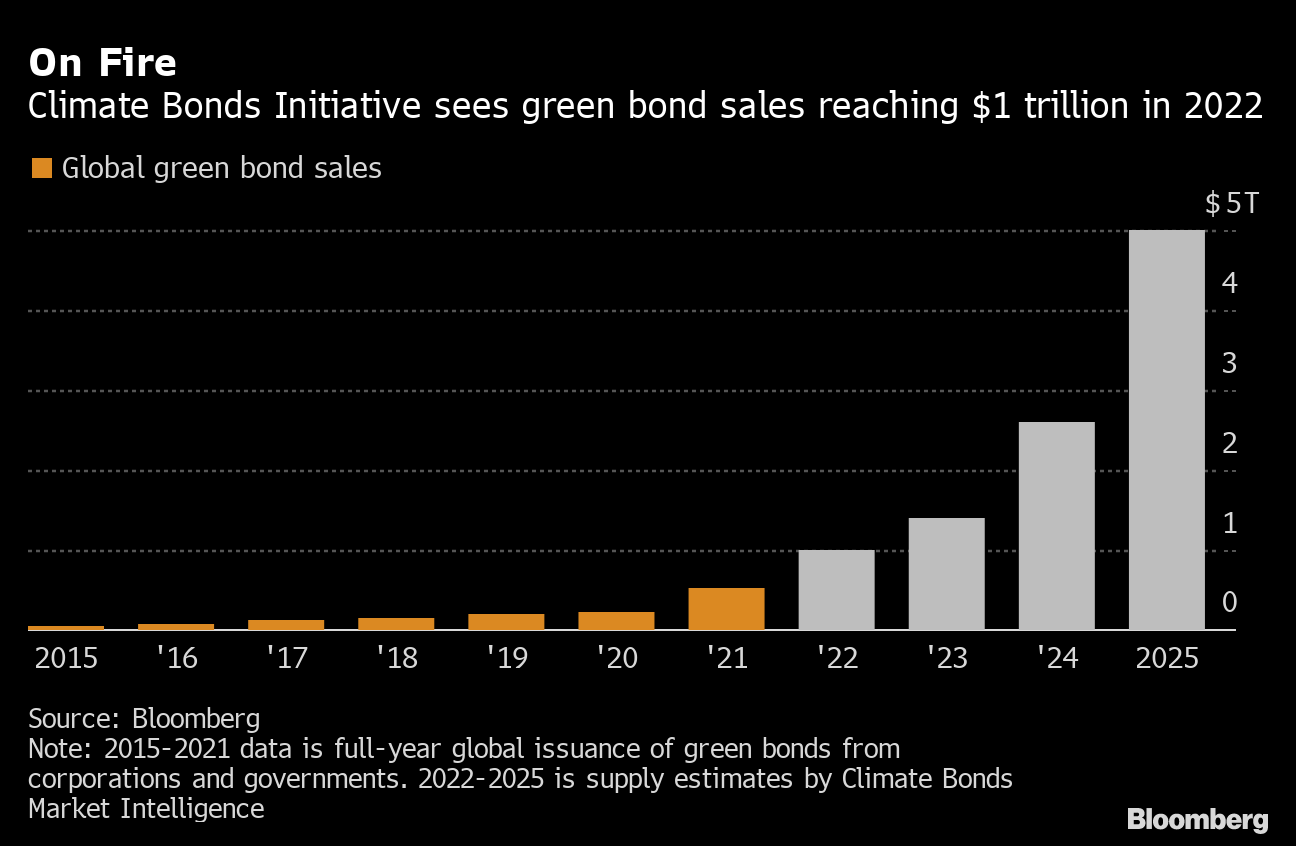

- Les obligations vertes sont des obligations émises par des gouvernements ou des entreprises pour financer des projets environnementaux, tels que l’installation de panneaux solaires ou l’amélioration des infrastructures de transport en commun.

- Les fonds d’investissement verts sont des portefeuilles d’actifs qui investissent dans des entreprises ou des projets liés à l’environnement.

- Les investissements dans les énergies renouvelables, comme les centrales éoliennes ou solaires, peuvent contribuer à réduire les émissions de gaz à effet de serre et à promouvoir l’utilisation de sources d’énergie propres.

- Les investissements dans les infrastructures durables, comme les transports en commun, les routes et les bâtiments écologiques, peuvent améliorer la qualité de l’environnement et faciliter la transition vers une économie verte.

- Les investissements dans les forêts et les terres agricoles peuvent contribuer à la conservation des écosystèmes et à la lutte contre le changement climatique.

Ainsi, les investissements durables peuvent offrir de nombreux avantages pour l’environnement et pour l’économie. Ils peuvent contribuer à réduire les émissions de gaz à effet de serre et à protéger les écosystèmes fragiles, ainsi qu’à créer des emplois verts et à favoriser la croissance économique dans les secteurs liés à l’environnement.

Pour les investisseurs, cette « écolo-finance » peut également être avantageuse : en investissant dans des actifs durables, les entrepreneurs peuvent en effet réduire leur exposition aux risques liés au changement climatique et à l’épuisement des ressources naturelles. Ils peuvent également bénéficier de la croissance des secteurs liés à l’environnement et profiter des incitations fiscales offertes par les gouvernements pour soutenir la finance verte.

Cependant, il est important de noter que les investissements écologiques comportent également des risques. Les projets environnementaux peuvent être coûteux et difficiles à mettre en œuvre, en particulier dans les pays en développement. De plus, il n’existe pas de définition officielle de ce qu’est un investissement vert, ce qui peut entraîner des incohérences dans les stratégies d’investissement. Enfin, il peut y avoir des divergences d’intérêts entre les différents acteurs impliqués dans la finance verte, ce qui peut rendre difficile l’alignement des objectifs. Par exemple, les investisseurs peuvent avoir des exigences différentes en termes de rentabilité et de risque ou encore les émetteurs d’obligations vertes et les investisseurs peuvent avoir des intérêts divergents en ce qui concerne les termes de l’emprunt, comme le montant, la durée et le taux d’intérêt.

L’EXEMPLE DES OBLIGATIONS VERTES

Elles peuvent donc être utilisées pour financer des projets tels que l’installation de panneaux solaires, l’amélioration des infrastructures de transport en commun ou la réduction des émissions de gaz à effet de serre par exemple.

Celles-ci sont généralement émises pour une durée déterminée et offrent un taux d’intérêt fixe ou variable. Lorsque l’obligation arrive à échéance, l’émetteur rembourse le montant initialement emprunté avec les intérêts accumulés.

Elles peuvent être émises par des gouvernements pour financer des projets nationaux, ou par des entreprises pour financer des projets liés à l’environnement dans leur propre activité.

Elles offrent plusieurs avantages, tels que :

- La contribution à la transition vers une économie verte : en finançant des projets environnementaux, les obligations vertes peuvent contribuer à réduire les émissions de gaz à effet de serre et à promouvoir l’utilisation de sources d’énergie propres.

- Incitations fiscales : les gouvernements peuvent offrir des incitations fiscales pour soutenir la finance verte, ce qui peut être avantageux pour les investisseurs dans les obligations vertes.

- Rentabilité : les obligations vertes offrent un taux d’intérêt, ce qui peut être intéressant pour les investisseurs souhaitant obtenir un rendement régulier sur leur investissement.

Cependant, les obligations vertes comportent également des inconvénients, tels que :

- Risque de défaut de l’émetteur : comme pour toutes les obligations, il y a un risque que l’émetteur ne soit pas en mesure de rembourser l’investissement à l’échéance.

- Risque de taux d’intérêt : les variations des taux d’intérêt peuvent affecter la valeur des obligations vertes et donc le rendement de l’investissement.

- Risque de liquidité : les obligations vertes peuvent être difficiles à vendre avant l’échéance, ce qui peut entraîner des pertes pour les investisseurs.

En somme, les obligations vertes offrent des avantages tels que la contribution à la transition vers une économie verte et des incitations fiscales, mais elles comportent également des risques tels que le risque de défaut de l’émetteur et le risque de taux d’intérêt.

UN INVESTISSEMENT RÉELLEMENT VERT ?

Un des défis auxquels la finance verte est confrontée est l’incertitude quant à la définition de ce qu’est un investissement vert. En l’absence d’une définition officielle, il peut y avoir des incohérences dans les stratégies d’investissement, ce qui peut entraîner des divergences d’intérêts entre les différents acteurs impliqués dans la finance verte.

Certains investissements peuvent par exemple être considérés comme verts par certains acteurs, mais pas par d’autres. Cela peut rendre difficile pour les investisseurs de savoir quels projets sont éligibles pour la finance verte, et peut créer de la confusion quant aux objectifs de la finance verte.

L’état a créé en 2016 le label ISR (Investissement Socialement Responsable). Pour obtenir cet agrégat, les fonds d’investissements et sociétés de gestions doivent placer cet argent dans des entreprises qui répondent à trois critères ESG : Environnement, Sociaux et Gouvernance.

En cinq ans, 153 sociétés de gestion gérant plus de 800 fonds d’investissement ont été labellisées, pour près de 700 milliards d’euros.

L’organisation écologiste Reclaim Finance a analysé plus de 300 fonds verts et à découvert que dans une grande majorité d’entre eux se trouvaient des titres appartenant aux secteurs des énergies fossiles, de l’armement ou encore des entreprises violant les droits humains.

Certains se sont justifiés en arguant que leur démarche n’était pas de sanctionner ces entreprises mais de les encourager dans la transition.

Pour remédier à cette incohérence, il est important que les gouvernements, les banques, les investisseurs et les entreprises travaillent ensemble pour définir clairement ce qu’est un investissement vert et établir des critères pour les projets éligibles.

Des initiatives pour standardiser les investissements verts peuvent aider à clarifier ces critères et à renforcer la confiance des investisseurs dans ce domaine. En travaillant main dans la main, les acteurs de la finance verte peuvent s’assurer que les projets soutenus contribuent réellement à la transition vers une économie verte et à la lutte contre le changement climatique.

Il est également important de noter que la finance verte ne se limite pas aux investissements dans des projets environnementaux. Elle peut également inclure des pratiques financières durables, telles que l’intégration des considérations environnementales, sociales et de gouvernance (ESG) dans les décisions d’investissement, ou l’utilisation de mécanismes de financement innovants pour soutenir des projets durables.

CONCLUSION

La finance verte est un domaine en pleine croissance qui vise à promouvoir des pratiques financières durables et respectueuses de l’environnement. Elle peut prendre la forme d’investissements dans des projets verts, comme l’énergie renouvelable ou la réduction des émissions de gaz à effet de serre, ou d’emprunts verts, comme les obligations vertes.

La finance écologique est importante car elle peut contribuer à la lutte contre le changement climatique et à la protection de l’environnement. Cependant, il y a des défis à relever pour la finance verte, notamment en matière de financement, d’évaluation des risques et de réglementation.

En dépit de ces obstacles, la finance verte est un domaine prometteur qui offre de nombreuses opportunités pour les investisseurs et les entreprises soucieuses de leur impact sur l’environnement et il est important de continuer à soutenir et à développer ce secteur pour faire progresser la transition vers une économie verte et lutter contre le changement climatique. En travaillant ensemble, les acteurs de la finance verte peuvent contribuer à un avenir plus durable et plus prospère pour tous.

VOUS VOULEZ DYNAMISER VOTRE PORTEFEUILLE ?

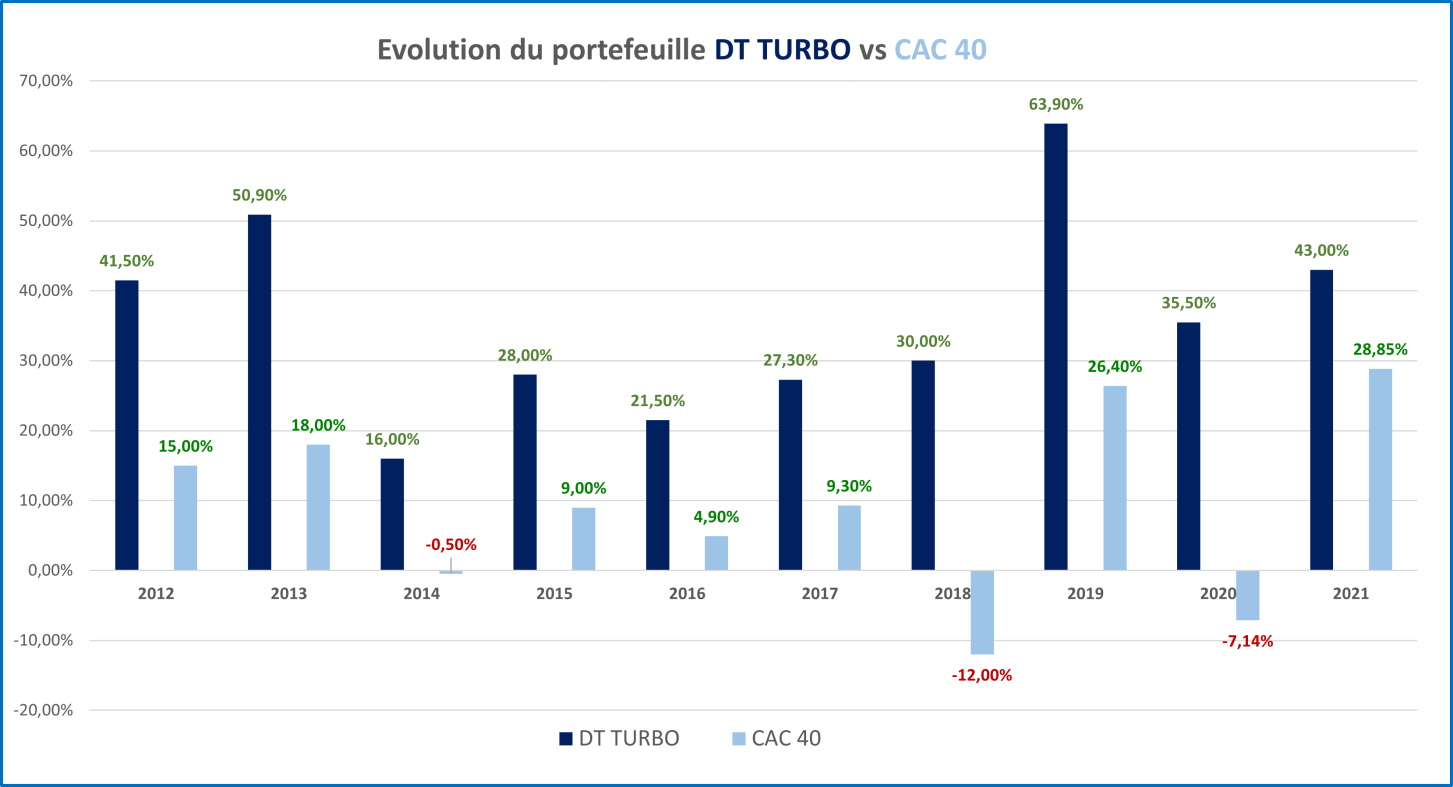

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents tels que ceux du secteur des actions. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Par ailleurs, dans une période où la Bourse continue paradoxalement de défier tous les records, en dépit d’une conjoncture économique très malmenée, nous vous proposons également une large gamme de formations qui vous permettront, tout en restant chez vous, d’approfondir vos connaissances, de découvrir des moyens méconnus de faire fructifier votre capital ou encore de mieux gérer votre ratio risque/rendement. Aussi, n’hésitez pas à découvrir la liste de ces formations en cliquant ici, en sachant que vous pouvez bénéficier d’une promotion exceptionnelle de 50% avec le code NEWSLETTER-50.

Réalisé par Mathis Erba et Charles Dhennin, avec l’aide de Marc Dagher