L’investissement est un moyen de placer son argent dans des actifs ou des entreprises pour générer des rendements financiers à long terme. Selon l’Organisation de Coopération et de Développement Economiques (OCDE), les investissements ont été responsables de près de 50% de la croissance économique mondiale au cours des 20 dernières années. En outre, les investissements sont considérés comme un moyen important de créer de la richesse à long terme et de se préparer à la retraite. Il est tout de même important de noter que l’investissement comporte des risques et que les rendements passés ne garantissent pas les rendements futurs.

Il existe de nombreux types d’investissements, chacun ayant ses propres caractéristiques et risques associés. Il est important d’adapter ses investissements en fonction de ses besoins et objectifs. Selon le Global Financial Literacy Excellence Center, seulement 57% des adultes ont investi dans des actions, tandis que seulement 46% ont investi dans des fonds communs de placement.

ACTIONS : INVESTIR DANS DES ENTREPRISES EN ACHETANT DES ACTIONS

Les actions sont des parts de propriété dans une entreprise. En achetant des actions, vous devenez propriétaire de cette entreprise et vous avez le droit de recevoir une part des bénéfices de l’entreprise sous forme de dividendes (dans le cas où celle-ci en distribue). Les actions peuvent être achetées sur les marchés boursiers, qui sont des plateformes où les investisseurs achètent et vendent des actions.

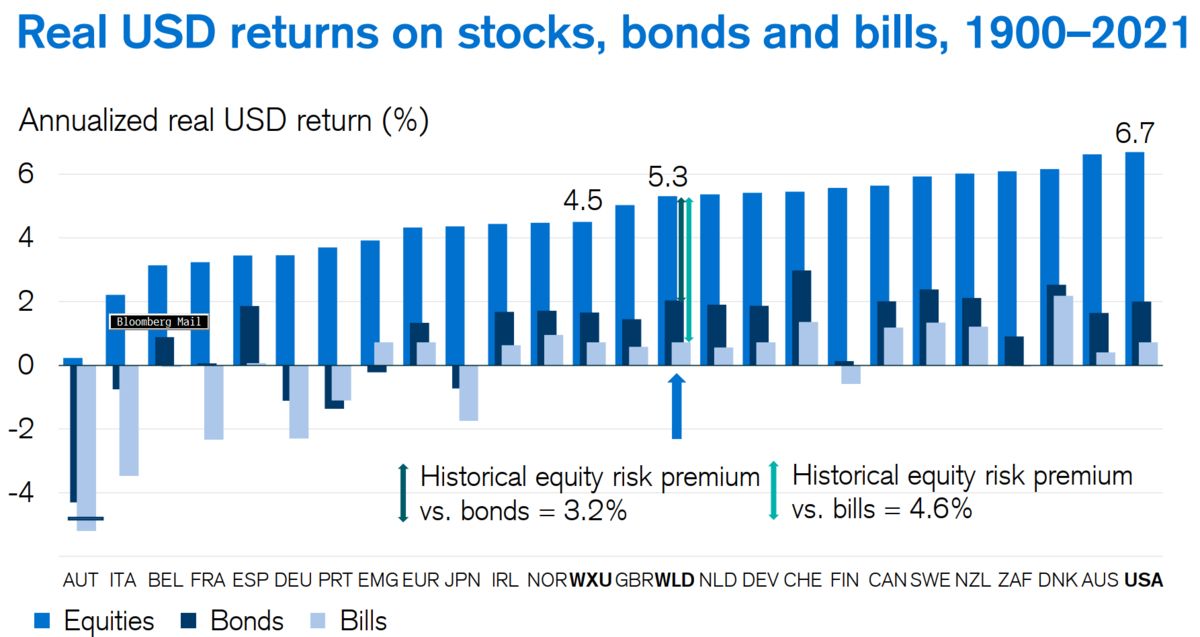

Les actions sont considérées comme un type d’investissement à haut risque en raison de leur volatilité. Leur valeur peut fluctuer rapidement en fonction de l’état de l’économie et de la performance de l’entreprise. Cependant, elles peuvent également offrir de très bonnes opportunités de rendement à long terme. Selon l’OCDE, les actions ont généré des rendements moyens annuels de près de 10% au cours des 20 dernières années.

Il y a plusieurs façons d’investir dans des actions. Vous pouvez acheter des actions individuelles d’une entreprise que vous croyez être sous-évaluée, ou vous pouvez investir dans un fonds commun de placement axé sur les actions. Un fonds commun de placement est un véhicule d’investissement qui regroupe l’argent de plusieurs investisseurs pour acheter un portefeuille diversifié de titres financiers, dont des actions.

Il est important de noter que les actions comportent des risques importants. Si l’entreprise dans laquelle vous avez acheté des actions fait faillite ou connaît de graves difficultés financières, la valeur de vos actions peut chuter significativement. De plus, la fluctuation de la valeur des actions peut être difficile à prévoir et il est donc recommandé de ne pas investir dans des actions une somme d’argent dont vous avez besoin à court terme.

En résumé, les actions sont un type d’investissement à haut risque mais qui peut offrir de très bonnes opportunités de rendement à long terme.

OBLIGATIONS : PRETER DE L’ARGENT A DES GOUVERNEMENTS OU DES ENTREPRISES EN ACHETANT DES OBLIGATIONS

Les obligations sont des titres de créance émis par des gouvernements ou des entreprises. En achetant une obligation, vous prêtez de l’argent à l’émetteur de l’obligation en échange d’un intérêt fixe sur la durée de l’obligation. Les obligations sont généralement émises avec une durée de plusieurs années, allant souvent de 10 à 30 ans.

Les obligations sont considérées comme un type d’investissement à faible risque en raison de leur relative stabilité. Les émetteurs d’obligations, tels que les gouvernements et les grandes entreprises, ont généralement de bonnes capacités de remboursement et sont considérés comme de bons créditeurs. Cependant, il est important de noter que même les obligations présentent un certain niveau de risque. Si l’émetteur de l’obligation fait faillite ou connaît de graves difficultés financières, il peut être en incapacité de rembourser ses obligations et la valeur de ces dernières peut alors chuter.

Les obligations sont généralement considérées comme moins risquées que les actions, mais elles offrent généralement des rendements moins élevés. Selon l’OCDE, les obligations ont généré des rendements moyens annuels de près de 5% au cours des 20 dernières années.

Il y a plusieurs façons d’investir dans des obligations. Vous pouvez acheter des obligations individuelles d’un émetteur que vous croyez être solvable, ou vous pouvez investir dans un fonds commun de placement axé sur les obligations. Un fonds commun de placement est un véhicule d’investissement qui regroupe l’argent de plusieurs investisseurs pour acheter un portefeuille diversifié de titres financiers, dont des obligations.

En résumé, les obligations sont un type d’investissement à faible risque qui peut être utilisé pour diversifier un portefeuille d’investissement.

COMPTES D’EPARGNE : PLACER DE L’ARGENT DANS DES COMPTES D’EPARGNE POUR OBTENIR UN TAUX D’INTERET

Les comptes d’épargne sont des comptes bancaires qui permettent de placer de l’argent de côté tout en obtenant un taux d’intérêt. Les comptes d’épargne sont généralement sécurisés et offrent un taux d’intérêt plus élevé que les comptes courants. Ils sont souvent utilisés pour épargner de l’argent à court ou à moyen terme, comme pour des vacances ou pour se préparer à la retraite.

Les comptes d’épargne sont considérés comme un type d’investissement à faible risque en raison de leur sécurité. Les dépôts dans les comptes d’épargne sont généralement protégés par une assurance dépôt, ce qui signifie que vos fonds sont garantis jusqu’à un certain montant en cas de faillite de la banque. Cependant, il est important de noter que les taux d’intérêt des comptes d’épargne peuvent fluctuer en fonction de l’état de l’économie et de la politique monétaire de la banque centrale.

Les comptes d’épargne offrent généralement des rendements moins élevés que d’autres types d’investissements, mais ils sont considérés comme une option de placement sûre pour épargner de l’argent à court ou à moyen terme. Selon l’OCDE, les comptes d’épargne ont généré des rendements moyens annuels de près de 1% au cours des 20 dernières années.

Il y a plusieurs façons d’ouvrir un compte d’épargne. Vous pouvez ouvrir un compte d’épargne auprès de votre banque habituelle ou en ligne auprès d’une institution financière en ligne. Il est important de comparer les taux d’intérêt et les frais associés aux différents comptes d’épargne avant de prendre une décision.

En résumé, les comptes d’épargne sont un type d’investissement à faible risque et faible rendement, qui peuvent être utilisés pour épargner de l’argent à court ou à moyen terme.

INVESTISSEMENTS IMMOBILIERS : ACHETER DES BIENS IMMOBILIERS POUR LES LOUER

L’investissement immobilier consistant à acheter des biens immobiliers pour les louer est l’un des moyens les plus courants de se lancer dans l’investissement immobilier. Cela implique généralement l’achat d’une propriété immobilière (par exemple, une maison, un appartement, un immeuble de rapport, etc.) avec l’intention de la mettre en location.

Il y a plusieurs raisons pour lesquelles les gens choisissent d’investir dans l’immobilier locatif. Tout d’abord, l’investissement immobilier peut être une source de revenus passifs, c’est-à-dire que vous pouvez percevoir des loyers sans avoir à travailler activement pour les obtenir. De plus, l’investissement immobilier peut être une façon de diversifier votre portefeuille et de protéger votre épargne contre l’inflation.

Il y a cependant plusieurs facteurs à prendre en compte lorsque vous investissez dans l’immobilier locatif. Tout d’abord, vous devrez déterminer le type de bien immobilier qui convient le mieux à vos objectifs et à votre budget. Par exemple, si vous cherchez à générer des revenus à long terme, vous pourriez vous orienter vers un bien de qualité supérieure qui attirera des locataires prêts à payer un loyer élevé. Si vous êtes plutôt à la recherche de gains à court terme, vous pourriez être intéressé par un bien à moindre coût qui vous permettra de réaliser un profit rapide.

Une fois un bien immobilier acheté, il y a plusieurs choses à prendre en compte pour assurer son bon fonctionnement en tant que source de revenus locatifs. Tout d’abord, vous devrez trouver des locataires et gérer les contrats de location. Cela implique de mettre en place un système de recherche de locataires, de sélectionner les candidats appropriés, de négocier les termes de la location et de veiller à ce que les loyers soient payés de manière régulière.

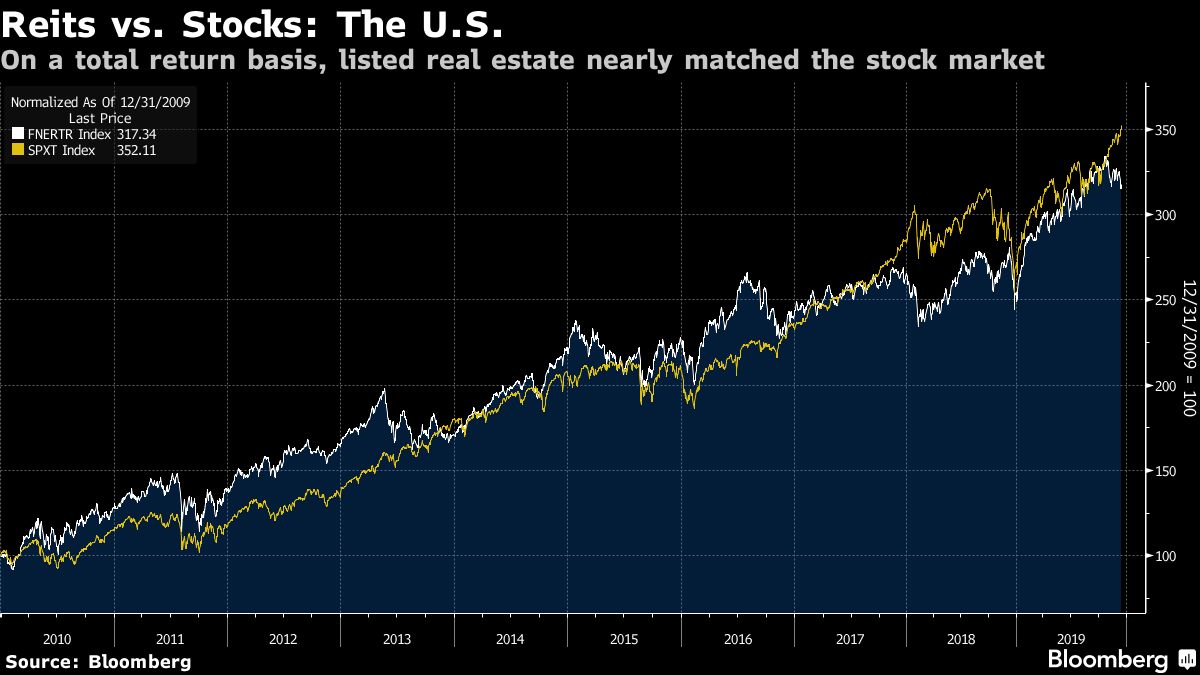

Il existe aussi des actions appelées REITS regroupant d’importants parcs immobiliers et permettant de toucher des dividendes à l’image de la foncière américaine Realty Income.

PRODUITS DE PLACEMENT GARANTIS : INVESTIR DANS DES PRODUITS DE PLACEMENT GARANTIS PAR UNE INSTITUTION FINANCIERE

Les produits de placement garantis sont des produits d’investissement offerts par une institution financière (telle qu’une banque, une compagnie d’assurance ou une société de gestion de patrimoine) qui sont garantis par cette dernière. En d’autres termes, cela signifie que l’institution financière s’engage à rembourser l’investissement initial en cas de perte, ou à verser un rendement garanti.

Il existe plusieurs types de produits de placement garantis, tels que les dépôts à terme, les bons du Trésor et les obligations d’entreprise. Chacun de ces produits offre une combinaison de sécurité de capital et de rendement, bien que les taux de rendement varient généralement en fonction du niveau de risque associé au produit.

Les produits de placement garantis peuvent être une option intéressante pour les investisseurs soucieux de la sécurité de leur capital, mais ils ne sont pas sans risques. Par exemple, les taux d’intérêt peuvent fluctuer au fil du temps, ce qui peut affecter le rendement d’un produit de placement garanti. De plus, l’institution financière qui garantit le produit peut elle-même être confrontée à des difficultés financières, ce qui peut mettre en danger la garantie offerte.

Il est donc important de comprendre les différents types de produits de placement garantis et leurs caractéristiques avant de décider de les inclure dans votre portefeuille d’investissement.

INVESTISSEMENTS ALTERNATIFS : EXPLORER DES OPTIONS D’INVESTISSEMENT MOINS COURANTES COMME L’ART, LES VINS RARES ET LES CRYPTOMONNAIES

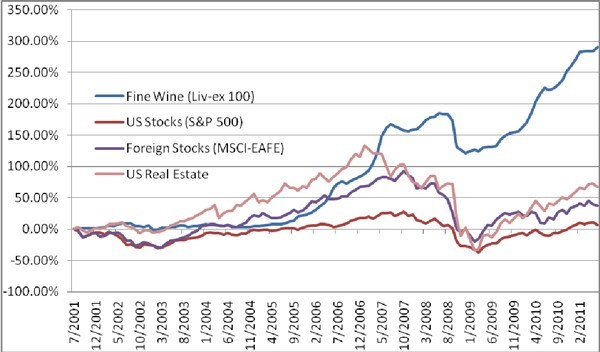

Les investissements alternatifs sont des options d’investissement qui sortent des sentiers battus et qui ne sont pas couramment utilisées par les investisseurs. Ils peuvent inclure des actifs tels que l’art, les vins rares, les cryptomonnaies et même les domaines tels que les sports et le divertissement.

Les investissements alternatifs peuvent être attrayants pour les investisseurs en quête de rendements élevés et de diversification de leur portefeuille. Cependant, ils comportent également des risques importants. Par exemple, le marché de l’art et des vins rares peut être difficile à évaluer avec une forte volatilité des prix à envisager. De plus, les cryptomonnaies sont un actif hautement spéculatif et leur valeur peut varier considérablement au fil du temps.

FONDS COMMUNS DE PLACEMENT : INVESTIR DANS UN PORTEFEUILLE DIVERSIFIE DE TITRES FINANCIERS GRACE A DES FONDS COMMUNS DE PLACEMENT

Les fonds communs de placement (FCP) sont des véhicules d’investissement qui permettent aux investisseurs de participer à un portefeuille diversifié de titres financiers, tels que des actions, des obligations et des instruments de trésorerie. Les FCP sont gérés par une société de gestion de patrimoine qui sélectionne les titres à inclure dans le portefeuille et qui en gère l’allocation.

Les FCP sont un moyen populaire d’investir dans les marchés financiers pour de nombreux investisseurs, car ils offrent une diversification accrue par rapport à l’investissement dans un seul titre. En investissant dans un FCP, vous pouvez participer à une large gamme de titres financiers sans avoir à effectuer une analyse approfondie de chaque titre individuel.

Il existe de nombreux types de FCP disponibles, chacun axé sur différents secteurs ou classes d’actifs. Par exemple, vous pouvez investir dans un FCP qui investit dans les actions de grandes entreprises américaines, ou dans un FCP qui investit dans les obligations d’entreprises de haute qualité.

PRODUITS DERIVES ET CERTIFICATS ETF : INVESTIR VIA DES PRODUITS INDEXES SUR DIVERS SOUS-JACENTS DE DIVERSES CLASSES D’ACTIFS

Les produits dérivés sont des instruments financiers qui permettent de spéculer sur l’évolution des prix d’actifs sous-jacents. Ils sont appelés « dérivés » car leur valeur dépend de celle de l’actif sous-jacent. Par exemple, si vous achetez une option d’achat sur une action, votre profit dépendra de l’évolution du prix de cette action. Si le prix de l’action augmente, votre option sera « dans la monnaie » et vous pourrez l’exercer pour acheter l’action à un prix inférieur à sa valeur réelle et ainsi réaliser une plus-value. Si le prix de l’action baisse, votre option sera « hors la monnaie » et vous ne pourrez pas l’exercer, ce qui signifie que vous perdrez la totalité de votre investissement dans l’option.

Il existe différents types de produits dérivés, tels que :

- Les options : contrat qui donne le droit, mais non l’obligation, d’acheter ou de vendre un actif sous-jacent à un prix déterminé (le prix d’exercice) à une date future (la date d’expiration). Il existe deux types d’options : les options d’achat (appelées aussi « call ») et les options de vente (appelées aussi « put »).

- Les futures : contrat qui oblige l’acheteur à acheter ou le vendeur à vendre un actif sous-jacent à un prix déterminé à une date future.

- Les swaps : contrat par lequel deux parties s’engagent à échanger des paiements périodiques basés sur l’évolution d’un taux d’intérêt, d’une devise ou d’une matière première.

- Les CFD (Contract For Difference): un contrat par lequel deux parties s’engagent à échanger la différence entre le prix d’un actif sous-jacent au début et à la fin du contrat.

Enfin, les ETF (Exchange Traded Funds) sont des produits financiers qui permettent de suivre l’évolution d’un indice boursier ou d’un panier d’actifs. Ils sont cotés en bourse et peuvent être achetés et vendus comme des actions. Les ETF sont généralement considérés comme des produits de placement à long terme et peuvent être utilisés pour diversifier un portefeuille d’investissement.

Il existe différents types d’ETF, tels que les ETF actions, qui suivent l’évolution d’un indice boursier ou d’un panier d’actions, les ETF obligations, qui suivent l’évolution d’un panier d’obligations, et les ETF matières premières, qui suivent l’évolution de prix de différentes matières premières (or, pétrole, etc.).

Les ETF présentent généralement moins de risque que les produits dérivés, car ils sont basés sur des actifs sous-jacents réels et leur valeur est liée à celle de ces actifs. Cependant, ils peuvent être exposés aux risques liés aux marchés financiers.

CONCLUSION

Il existe donc de nombreuses manières d’investir son argent, chacune ayant ses caractéristiques propres. Il est très important de définir ses objectifs avant d’investir afin de choisir le type d’investissement adapté, que ce soit en matière de risque, de gain recherché, de durée, ainsi que le degré de diversification souhaité. Une fois que ces questions ont trouvé réponses, alors seulement le choix des investissements peut être optimal.

VOUS VOULEZ DYNAMISER VOTRE PORTEFEUILLE ?

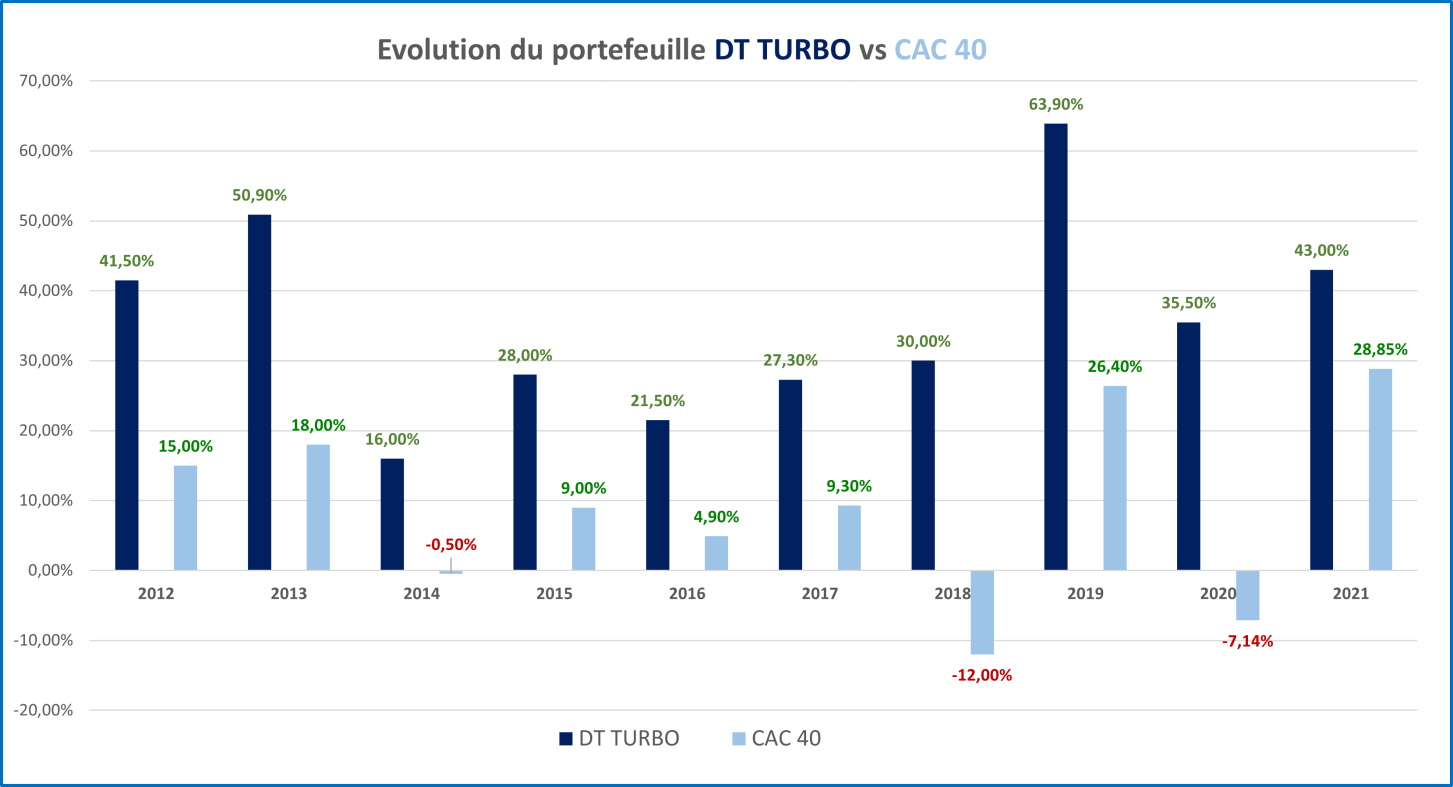

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents tels que ceux du secteur des actions. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Par ailleurs, vous pouvez désormais rejoindre le fonds DT Expert que nous sommes fiers et ravis de lancer cette année 2023, et qui sera le premier fonds français à intégrer les produits tels que les turbos, qui restent bien évidemment notre spécialité. Si vous souhaitez savoir comment faire, n’hésitez pas à nous envoyer un mail à info@dtexpert.com et nous ne manquerons pas de vous répondre dans les plus brefs délais.

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Par ailleurs, dans une période où la Bourse continue paradoxalement de défier tous les records, en dépit d’une conjoncture économique très malmenée, nous vous proposons également une large gamme de formations qui vous permettront, tout en restant chez vous, d’approfondir vos connaissances, de découvrir des moyens méconnus de faire fructifier votre capital ou encore de mieux gérer votre ratio risque/rendement. Aussi, n’hésitez pas à découvrir la liste de ces formations en cliquant ici, en sachant que vous pouvez bénéficier d’une promotion exceptionnelle de 50% avec le code NEWSLETTER-50.

Réalisé par Mathis Erba et Charles Dhennin, avec l’aide de Marc Dagher