Si vous êtes intéressés par la finance, le trading ou les cryptomonnaies, vous avez certainement dû voir passer des publicités pour ce qu’on appelle des « propfirms ». Elles se nomment MyForexFund, FTMO ou encore Surgetrader. Mais que sont les propfirms exactement ? Comment fonctionnent-t-elles ? Et pourquoi un essor aussi soudain ? Tant de questions se posent auxquelles nous tenterons de répondre à travers cet article.

Qu’est-ce que les propfirms ?

Ces entreprises spécialisées dans le trading sont appelées « propfirms » pour « proprietary firm », qui se traduit de l’anglais par « entreprise propriétaire ». Ce sont des entreprises qui prêtent leur capital à des traders externes à l’entreprise (particuliers ou professionnels) en échange d’une partie des bénéfices générés avec ces capitaux. Les propfirms sont très populaires auprès des traders indépendants qui n’ont pas suffisamment de capital ou chez ceux qui veulent pouvoir trader avec de larges capitaux sans mettre les leurs en danger.

Comment cela fonctionne ?

Pour commencer à trader avec une propfirm, les traders doivent habituellement passer des tests payants appelés «challenges». Le prix de ces tests varie selon le capital demandé par le trader : de manière générale, une centaine d’euros pour les plus petits comptes ; mais cette somme peut atteindre 1300 voire 1500 euros pour des comptes avec 100 000$ de liquidité ou plus.

Ces Challenges sont effectués sur des comptes démo avec du capital fictif où la société en question énoncera des règles à suivre et un objectif de bénéfices à atteindre.

Les règles données par les propfirms sont généralement :

- Une limite de perte (8 à 10% le plus souvent)

- Une limite de perte journalière

- Un objectif de bénéfices (10 à 15%)

- Un nombre de jours minimal d’activité

- Un levier imposé

Les traders sont responsables de leurs propres trades et sont libres de choisir les produits et les stratégies qui leur conviennent. Cependant, ils doivent respecter les règles imposées par les propfirms. Ces limitations sont déterminées lors de l’inscription, et diffèrent selon les propfirms.

Si l’une de ces règles est brisée lors de la période de test, ce dernier est alors immédiatement stoppé et le compte de trading bloqué. Le trader perd ainsi la somme dépensée pour le test et se retrouve dans l’obligation de payer et passer un autre test s’il veut jouir à nouveau d’un capital.

Si toutefois le trader passe avec succès ces phases de tests, il pourra alors commencer à trader avec le capital de la société qui lui est alloué. Il peut dès lors profiter de ses gains une fois partagés avec la société. La manière dont est réparti le profit (profit split) varie selon les sociétés mais va de 50%-50% à 80%-20% pour la plupart des propfirms aujourd’hui.

Pourquoi cet essor ? Et que se cache-t-il derrière tout ça ?

Même si cela fait plus d’une dizaine d’années qu’elles existent, ce n’est que très récemment que l’on a vu cette pratique se démocratiser. Entre les influenceurs du milieu du trading et les publicités sur internet, on en entend parler de plus en plus.

Cette médiatisation accrue des propfirms détient un rôle important dans leur essor…

Avant le Covid, le trading chez les particuliers était très peu démocratisé, encore moins chez les propfirms qui étaient réservées à de rares initiés et connaisseurs du milieu. Mais avec les confinements à répétition, les particuliers se sont de plus en plus intéressés au trading et les perspectives de clientèles ont alors largement grandi pour ces entreprises.

Comme dans l’imaginaire collectif, le métier de trader est quelque chose de relativement compliqué, stressant et peu accessible, ces sociétés essayent par plusieurs moyens d’attirer le plus de clients possible. À travers les publicités, ces entreprises font miroiter l’indépendance financière et montrent que le trading est accessible à tous. C’est d’ailleurs pour cette raison que les phases de tests sont souvent appelées « challenges » ; pour leur conférer un aspect de « jeu sans risques ».

Cependant, les choses ne sont pas aussi jolies que cet idéal ne les laisse paraître. Car même si certaines propfirms cherchent réellement de bons traders avec lesquels travailler sur le long terme, un bon nombre d’entre elles tirent leur rémunération non pas des profits générés par les traders, mais bien des frais liés aux phases de tests. Leur but premier est donc de générer un maximum de flux, et ce en en permettant à un maximum de particuliers inexpérimentés de s’essayer à leur phase de test, et le plus vite possible, sans qu’ils n’aient la préparation ou la stratégie adaptée.

Les propfirms se basent sur ce système, c’est pour cela que les publicités relatives à ces firmes incitent à « commencer dès maintenant » ou vendent « l’indépendance financière ». Tout cela est couplé à des formulaires d’inscription de plus en plus rapides afin de générer un maximum de flux en un minimum de temps.

En réalité, les chiffres présentent un constat bien différent du paradis présenté par ces entreprises. La propfirm MyForexFund a publié ses statistiques pour février 2023 dans lesquelles on peut voir que seulement 8% des traders, rien que sur ce mois, parviennent à passer la deuxième phase de test et que seulement 0.28% des traders arrivaient à être payés. Ce qui signifie que 99.72% des traders perdent leur argent ou n’engendrent aucun profit !

La question légitime à se poser lorsque l’on connait ces données est donc : « pourquoi cette société s’embêterait à risquer son capital avec des traders perdants alors qu’elle pourrait être gagnante tout le temps en misant sur des positions inverses ? ». Cela corrobore parfaitement ce qui a été dit plus tôt car il est impossible pour ces entreprises d’être rentables uniquement avec les profits générés par les traders, surtout lorsque le « profit split » atteint 90% pour le trader et 10% pour la propfirm dans certains cas. Il y a donc conflit d’intérêt.

Cela soulève également un nouveau problème car lorsque l’on trade avec les comptes mis à disposition par ces entreprises, ce sont bien souvent des comptes démo. Ces entreprises étant rarement très transparentes à ce sujet, les traders ne savent jamais si leurs ordres sont réellement passés ou s’ils tradent « dans le vide ». Cela montre que si l’on veut se risquer au prop-trading, il faut choisir son partenaire de façon méticuleuse.

Nos conseils pour débuter en propfirm

Si vous vous sentez prêt et que vous voulez tenter l’expérience propfirm, voici quelques conseils que nous vous donnons pour que cela se passe au mieux.

- Tout d’abord il faut que vous ayez une certaine expérience dans le trading, il faut que vous compreniez l’environnement dans lequel vous évoluez et que vous soyez à l’aise avec. Car le fait de connaitre son environnement et les outils que l’on utilise permet de se libérer l’esprit pour être pleinement concentré sur son trading.

- Il faut ensuite que vous ayez une stratégie de trading propre à vous et avec laquelle vous êtes pleinement en confiance (on oublie les stratégies toutes faites que l’on trouve sur YouTube). Il faut qu’aucun doute ne subsiste au moment d’exécuter votre stratégie.

- Il faut évidemment que vous ayez une stratégie de risk management bien précise et de préférence « serrée » car la règle sur le drawdown maximum est la principale cause de clôture de compte propfirms.

- Une fois que vous êtes à l’aise avec les graphiques et que vous avez trouvé une stratégie complète qui vous convient, vous devez la tester sur le « long terme » (environ 5/6 mois) avec un compte démo. Cela va vous permettre de voir les points à améliorer dans votre stratégie et vous mettra psychologiquement en condition de trading réel.

- Au bout de ces 5/6 mois de tests et d’amélioration de votre stratégie, si elle est rentable et qu’elle respecte les particularités d’une propfirm, alors vous pouvez commencer à chercher la propfirm qui vous convient. Il faut que vous trouviez une société relativement transparente sur sa gouvernance et ses statistiques et qui, surtout, ne présente pas de conflits d’intérêts (on va plutôt préférer des entreprises dont le partage des profits est en dessous de 70/30 %). Vous pourrez trouver des avis de personnes utilisant déjà la propfirm sur des sites internet tels que Trustpilot ou sur des groupes Discord ou Télégram spécialisés dans le trading pour particuliers (les canaux Télégram proposant des signaux de trading sont à bannir !)

- Si toutes ces conditions sont réunies et que vous vous sentez prêt à passer le cap, alors lancez-vous. Mais n’oubliez pas la chose la plus importante : respectez toujours votre stratégie car si elle fonctionne il n’y a pas de raison d’y faire entorse.

Conclusion

Somme toute, les propfrims sont un milieu aujourd’hui en plein essor. Celles-ci présentent ce qui semble être des perspectives très intéressantes pour les traders ou même ceux qui veulent s’initier au trading. Seulement, malgré les opportunités que les propfirms peuvent apporter, elles font également l’objet de multiples risques. Cela pourrait être dû au fait que les propfirms sont relativement nouvelles. Ce n’est que récemment que le grand public en entend parler, et cette nouveauté s’accompagne inévitablement de zones de flous et d’incertitudes. C’est pourquoi tout trader, expérimenté ou débutant doit bien réfléchir et se préparer avant de se lancer dans le prop-trading.

VOUS VOULEZ PROFITER DE NOS 25 ANS D’EXPERIENCE ET DYNAMISER VOTRE PORTEFEUILLE ?

Vous avez pour ce faire plusieurs possibilités…

Vous inscrire à nos services DT Turbo et/ou DT Warrant

De nombreux moyens permettent de profiter des mouvements de hausse en Bourse, mais peu vous proposent de profiter également de la baisse du marché. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents tels que ceux du secteur des actions telles que les blue-chips technologiques. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement.

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

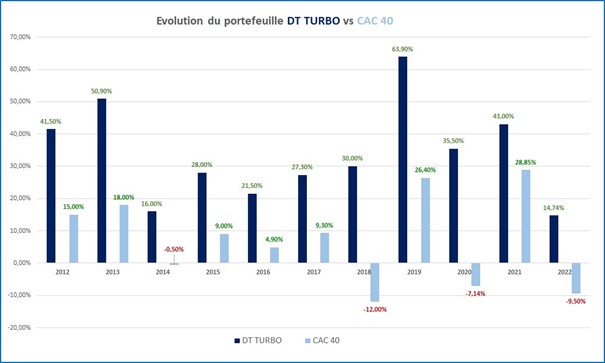

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Bénéficier d’une formation sur mesure

Vous voulez améliorer vos compétences en finance et vous démarquer sur le marché ? Découvrez nos formations ultra qualitatives et sur mesure. Nous offrons une variété de programmes adaptés à vos besoins, qu’il s’agisse d’une initiation aux concepts financiers de base ou d’une formation avancée en analyse de données.

Notre équipe d’experts en finance possède une vaste expérience dans le domaine et est déterminée à vous transmettre les connaissances et les outils nécessaires pour réussir dans votre carrière. Nous proposons des cours interactifs et des études de cas concrets qui vous aideront à mettre en pratique vos connaissances.

Nos formations sont également sur mesure, cela signifie que nous pouvons adapter les programmes selon vos besoins et objectifs professionnels. Nous vous offrons ainsi l’opportunité de cibler les compétences qui vous seront le plus utiles dans votre carrière.

Ne manquez pas cette occasion de développer vos compétences en finance et de vous démarquer sur le marché. Inscrivez-vous dès maintenant à l’une de nos formations T’nT (Trading & Training).

Souscrire à notre fonds T’nT Dynamic

T’nT Dynamic est un fonds spécialisé dans les produits structurés Turbos. Notre objectif est de proposer une performance attractive en utilisant une stratégie d’investissement dynamique et diversifiée.

Notre portefeuille est composé d’une large gamme de Turbos sur différents sous-jacents, sélectionnés en fonction de leur potentiel de performance et de leur pertinence au regard de notre stratégie d’investissement. Nous gérons activement notre portefeuille pour optimiser notre exposition aux différents sous-jacents et limiter les risques.

Le risque est inhérent à tout investissement, et il est important que les investisseurs comprennent les risques liés à l’investissement dans notre fonds. Les pertes en capital sont possibles. Cependant, nous mettons en place des mesures de gestion des risques pour minimiser les impacts sur notre portefeuille.

Les frais liés à l’investissement dans notre fonds comprennent les frais de gestion et les frais de performance. Ils sont facturés sur une base annuelle et prélevés sur la valeur liquidative du fonds.

Notre équipe de gestion est composée de professionnels expérimentés et passionnés, qui mettent leur expertise et leur savoir-faire au service de la performance de notre fonds. Nous avons déjà reçu plusieurs récompenses pour la qualité de notre gestion.

Réalisé par Mathias Ramoin, Matteo Amiel, Maxime Del Ben et Elio Sawaya avec l’aide de Marc Dagher