La question divise. Les avis divergent. Un débat complexe, sans étiquette politique, qui mêle grandes institutions financières, dirigeants nationaux et experts dans le domaine : l’annulation de la « dette Covid ». Cette question qui a vu le jour, avec l’explosion dans tous les pays du monde de la dette publique due à une crise sanitaire sans précédent, remet en cause le principe même du fonctionnement de ladite dette. Ce débat n’est apparu que récemment. Cependant, annuler la dette publique des états membres de l’Union européenne, détenue par la Banque centrale européenne (BCE), serait un processus totalement nouveau et personne ne sait si les conséquences seraient bénéfiques ou dangereuses pour l’équilibre financier et économique.

- INTRODUCTION

Le principe de la dette remonte avant même l’invention de l’écriture. Cependant, celle-ci fait son apparition, telle qu’on la connaît aujourd’hui, durant l’ère mésopotamienne. Les Cités-Etats de l’époque géraient des temples religieux colossaux qui faisaient fonctionner une grande partie de l’économie. Les sujets, s’ils avaient des besoins pécuniers, devaient se présenter devant ces organisations et alors s’acquitter d’une dette et des intérêts équivalents. Malheureusement, de nombreux paysans, artisans, etc. qui se voyaient dans l’impossibilité de rembourser leurs dettes, quittaient leurs maisons par peur d’être réduits en esclavage et rejoignaient des communautés recluses. Ainsi, pour contrer ce phénomène, les rois annonçaient des amnisties générales concernant leurs dettes. En plus de révéler les prémices du principe de la dette, cette époque nous montre que le mécanisme financier actuellement débattu avait sa place et permettait l’ordre social et une prospérité économique.

Depuis donc la naissance du mécanisme de la dette, l’histoire a vu de nombreux exemples d’annulation de dette. Pour quelles raisons cette question fait-elle alors son apparition aujourd’hui ? La crise sanitaire sans précédent a poussé de nombreux Etats à emprunter pour faire face aux dépenses publiques. La BCE, pour soutenir l’économie, a racheté aux investisseurs privés leurs titres de dettes en émettant de la monnaie. Ce programme, appelé Pandemic Emergency Purchase Programme (PEPP) a permis de soutenir l’économie de la zone euro. Actuellement, la BCE détient 25% de toutes les dettes publiques nationales de la zone euro, soit 2.500 milliards d’euros.

Comment fonctionne la dette ? Quels sont les arguments pour ? Les arguments contre ? Le débat a-t-il une issue ? C’est l’objet de la suite de notre article.

- COMMENT FONCTIONNE LA DETTE PUBLIQUE ?

Tous les ans, l’Etat prévoit les dépenses publiques ainsi que les recettes sur lesquelles il peut compter. Il en découle un budget qu’il tente tant bien que mal de tenir. Seulement, lorsque l’Etat dépense plus que ses recettes, son budget devient déficitaire. Il lui manque donc de l’argent. Comment fait-il alors ? Une solution : l’emprunt. Sa dette se forme alors et les intérêts font leur apparition.

Mais à qui l’Etat peut-il emprunter ? Pendant longtemps, celui-ci se dirigeait vers les banques centrales ou des institutions financières… Seulement, cette solution n’est plus d’actualité. En se finançant de cette sorte en effet, il y a un risque d’inflation et donc de perte de pouvoir d’achat.

Des nouvelles manières de financement ont vu leur apparition : les financements grâce aux marchés. Un nouveau titre voit le jour : le bon de trésor. Celui-ci permet à un investisseur privé d’acheter un coupon avec un taux d’intérêt fixé. L’Etat reçoit l’argent et l’investisseur les intérêts versés par celui-ci.

« UNE DETTE RECORD DE 2700 MILLIARDS D’EUROS POUR LA FRANCE »

La BCE, lors de la crise sanitaire, a dû mettre en place certaines mesures. Parmi ces mesures, le PEPP (cité précédemment). La dette publique est détenue par des investisseurs privés. La BCE, plus précisément l’Eurosystème, rachète une partie de ces titres durant la crise. Pour 750 milliards début 2020, plus 600 milliards le 4 juin 2020 et pour finir 500 milliards le 10 décembre 2020. Ce programme a permis de faciliter le financement d’une multitude d’agents économiques et donc, par un effet de ruissellement, le fonctionnement local de l’économie. Il faut tout de même savoir que le rachat de titres de dette par la BCE ou les banques centrales nationales n’est pas nouveau. Cela existe depuis 2015. Au total, il y a eu plus de 3.245 milliards d’euros d’emprunts sur la zone euro.

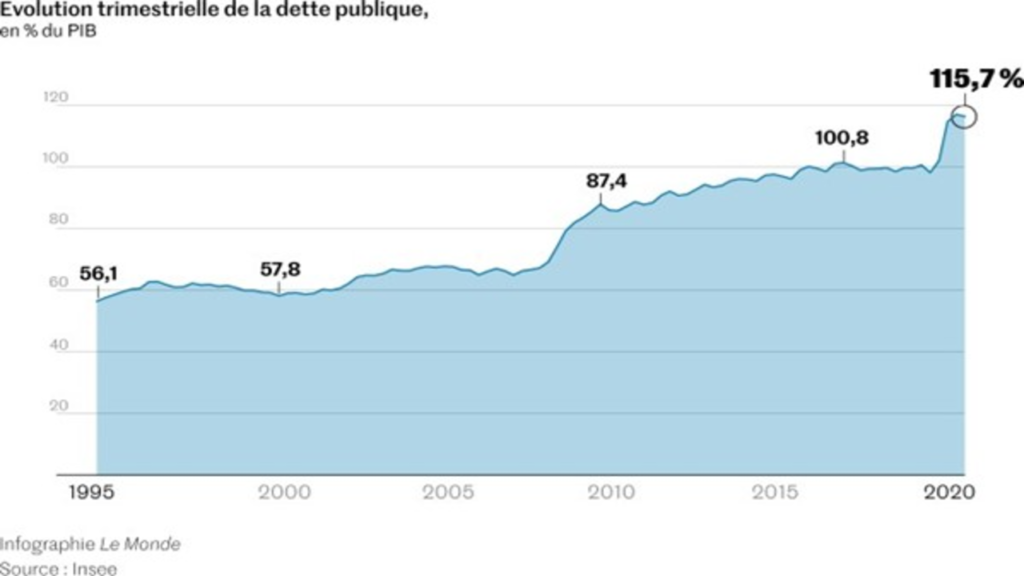

A quel niveau se situe la dette française ? Actuellement, la France détient une dette de 2.700 milliards d’euros. Cette dette atteint un seuil record qui correspond à 116,4% du produit intérieur brut (PIB). A titre de comparaison, la dette de l’Italie est de 155,8% du PIB et celle du Royaume Uni est de 103,66% du PIB.

Evolution de la dette publique en France en pourcentage du PIB entre 1995 et 2020.

- LE POUR ET LE CONTRE DE L’ANNULATION

Avant d’observer les arguments qui sont en faveur ou ceux contre l’annulation de la dette, essayons de comprendre pourquoi il y a un intérêt à l’annuler. La dette Covid est donc détenue, en partie, par la BCE. Mais à qui appartient cette institution européenne ? Tout simplement aux différentes banques centrales de chaque pays de l’Union européenne. En effet, ces banques sont en quelque sorte des actionnaires et possèdent une part du capital de la BCE. La contribution des banques centrales nationales dépend de la population et de l’économie de chaque pays et se voit éventuellement modifiée tous les cinq ans.

Par conséquent, la dette détenue par la BCE appartient aux différents États de l’Union européenne. Evolution de la dette publique en France en pourcentage du PIB entre 1995 et 2020.

Annuler la dette Covid reviendrait à effacer notre propre dû, une opération blanche en quelque sorte. En effet, la BCE ne craint pas de perdre son argent et peut décider d’effacer les dettes des pays membres. Cette action viendrait conjointement avec un accord commun des Etats membres qui s’engageraient par exemple à investir dans la transition écologique. Ainsi, cela reviendrait à gommer des chiffres inscrits sur une feuille, assouplir le poids de la dette nationale respectif et utiliser cet argent pour des investissements environnementaux et écologiques. La cheffe économiste de Trésor Agnés Bénassy-Quéré dans le Parisien expliquait « les partisans de l’annulation expliquent que la Banque de France peut faire des pertes, cela n’a pas d’importance car elle ne fera pas faillite. »

Rembourser la dette serait soi-disant insurmontable pour les pays membres. Dans une tribune au monde, 150 économistes, expliquent « si nous rembourserons cette somme nous devrons la trouver ailleurs ». Une dette colossale qui serait un frein à la reprise de la croissance. Selon ces mêmes économistes, pour rembourser, les Etats seraient contraints d’augmenter les impôts ou de diminuer les dépenses publiques. Deux décisions qui pourraient poser des problèmes sociaux et économiques pour l’ensemble des agents économiques.

Seulement, pour d’autres économistes, la situation financière actuelle dont bénéficient les Etats est exceptionnellement favorable. En effet, les taux d’intérêt sont bas, voire négatifs. L’argent est en quelque sorte gratuit. Le poids de la dette, les remboursements annuels seraient moins importants, pour les Etats, que les années précédentes. Néanmoins, il reste judicieux de prendre en compte que ces taux d’intérêt historiquement bas sont passagers et peuvent finir par remonter. Dans ce cas, les futures politiques budgétaires devront être façonnées dans le seul but de « rembourser ».

Il est interdit d’annuler la dette. Christine Lagarde, présidente de la BCE déclarait le 7 février dernier : « l’annulation de la dette Covid est inenvisageable et ce serait une violation du traité européen, qui interdit strictement le financement monétaire des Etats ». Modifier le traité européen serait un processus lourd et fastidieux. L’ensemble des pays de l’Union européenne doit participer.

Dans l’autre camp, on joue sur la formulation de l’annulation de la dette dans le traité. L’article 123 du traité sur le fonctionnement de l’Union européenne stipule : « Il est interdit à la Banque centrale européenne et aux banques centrales des États membres, ci-après dénommées banques centrales nationales, d’accorder des découverts ou tout autre type de crédit aux institutions… […] ». Cependant, il n’est pas évoqué le cas d’une possible annulation de la dette. Selon plusieurs économistes, il serait temps d’ouvrir de nouvelles possibilités adaptées aux conditions actuelles. Revoir les traités, avec l’accord des pays membres, permettrait de mettre en place des mesures économiques et financières efficaces sur le long terme.

L’annulation de la dette, une cause possible d’un dérèglement général de l’économie. Pour les opposants à la mesure, l’annulation de la dette pourrait aboutir à une inflation incontrôlée. L’Argentine en 2020, avait pour la neuvième fois de son histoire été incapable d’honorer une échéance de prêt. En 2001, avec un défaut historique, le pays a connu une crise sociale et économique sans précédent. En 2020, l’inflation y était de 31,1% selon le Figaro contre 0,5% en France. Si un tel cas se produisait, la BCE serait obligée de modifier la trajectoire de sa politique monétaire et d’augmenter les taux d’intérêt. Un sujet surveillé comme le lait sur le feu par les Etats et les investisseurs privés.

Ensuite, cette annulation entacherait la réputation de la BCE et des pays membres de l’Union européenne. La confiance des investisseurs s’en verrait gravement amoindri. Le risque des titres obligataires serait considéré plus important et donc une prime de risque plus conséquente serait demandée, ce qui provoquerait la fuite de nombreux investisseurs.

Pour les partisans de l’annulation de la dette, il n’y aurait pas de risque d’inflation. Celle-ci a disparu, la liquidité mondiale est énorme et le risque de déflation serait plus probable que celui de l’inflation. L’annulation de la dette ne serait pas un vecteur de création monétaire mais seulement une pérennisation.

Ensuite, le principe moralisateur qu’une « dette se doit d’être remboursée » n’est pas applicable dans le cas de la BCE. Celle-ci n’est exigible par personne et ne met en défaut aucun épargnant. Il apparaîtrait que cette annulation pourrait ramener de la confiance envers les Etats car leur solvabilité se verrait améliorée. Les investisseurs pourraient possiblement prendre cette mesure comme bénéfique pour l’économie et participer au développement de celle-ci.

- POUR CONCLURE

Annuler la dette covid ou non ? La question semble en suspens. Les élections présidentielles prochaines en Allemagne et en France seront déterminantes pour la décision d’une hypothétique annulation. Celle-ci est réellement considérée car la gravité de la situation économique pourrait imposer à la BCE d’intervenir au-delà de ses règlements. Il semble nécessaire d’encadrer et de rendre transparentes toutes démarches financières pour éviter des conséquences indésirables. Une telle décision aurait des impacts futurs conséquents sur la société. Elle permettrait de remettre en cause un système financier global et ouvrir les portes à de nouvelles mesures. Selon le journal la Tribune, l’annulation de la dette « allégerait la charge de remboursement des générations futures. Elle atténuerait la vulnérabilité de nos économies à des chocs à venir probables. Elle aiderait à préserver le tissu économique, à endiguer la pauvreté, à restaurer la cohésion sociale et à consolider la démocratie. »

Impact du Covid sur Accor, Air France-KLM, le Cac et le Nasdaq

- Accor

Le groupe hôtelier français a été fortement impacté par la pandémie puisqu’il a dû fermer une grande partie de ses hôtels dans le monde pendant plusieurs mois. Accor a perdu -46,38% en février-mars, au pic de la crise du Covid-19 lorsque le groupe n’avait pratiquement aucune rentrée de chiffre d’affaires en raison de la fermeture de ses établissements. Sur le long terme, le secteur de l’hôtellerie va redémarrer cependant une nouvelle vague toucherait gravement Accor.

- Air France-KLM

La compagnie aérienne française, comme toutes les entreprises liées au secteur du tourisme, a été fortement impactée par la Covid. En effet, entre février et mars 2020, le cours de bourse a chuté de 61,98% et a continué de baisser pour atteindre son plus bas historique en novembre 2020 à 2,61€. Selon des experts, le “retour à la normale” du trafic aérien n’aura pas lieu avant 2024.

- Cac 40

Après avoir perdu 40,56% au pic de la pandémie, le baromètre de la place parisienne a comblé le gap Covid au cours d’avril 2021. Tiré par un secteur du luxe qui n’a pas connu la crise et qui a atteint des sommets historiques, le Cac 40 a été dopé depuis l’impact Covid. L’indice de référence de la Bourse de Paris est même le second indice majeur international le plus performant en ce début d’année, derrière l’AEX néerlandais.

- Nasdaq 100

Comme nous l’avons vu dans un précédent article, le secteur technologique a été moindrement impacté par la crise du Covid et a même su en tirer profit comme en témoigne le graphique ci-dessus. En effet, le Nasdaq 100, indice de référence technologique américain, a perdu 30,45% entre février et mars 2020 mais a retrouvé très rapidement ses niveaux d’avant crise avant de largement les dépasser, porté notamment par ses cinq valeurs phares que sont les GAFAM.

Vous voulez dynamiser votre portefeuille ?

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Par ailleurs, dans une période où la Bourse continue paradoxalement de défier tous les records, en dépit d’une conjoncture économique très malmenée, nous vous proposons également une large gamme de formations qui vous permettront, tout en restant chez vous, d’approfondir vos connaissances, de découvrir des moyens méconnus de faire fructifier votre capital ou encore de mieux gérer votre ratio risque/rendement. Aussi, n’hésitez pas à découvrir la liste de ces formations en cliquant ici, en sachant que vous pouvez bénéficier d’une promotion exceptionnelle de 50% avec le code NEWSLETTER-50.

Réalisé par Alix Delage, avec l’aide de Marc Dagher