Il existe de très nombreuses techniques de trading en bourse parmi lesquelles l’analyse technique (consiste à utiliser des outils statistiques et graphiques pour étudier les tendances passées et prévoir les tendances futures des prix des actifs, l’analyse fondamentale (se base sur l’analyse des données financières et économiques d’une entreprise ou d’un marché pour évaluer la valeur des actifs et prendre des décisions d’investissement, le trading à haute fréquence (utilise des algorithmes informatiques pour passer des ordres de manière automatisée et rapide, afin de profiter des fluctuations de cours minimes), le day trading (prendre des positions sur des actifs et de les clôturer avant la fin de la journée de trading pour réaliser des gains rapides), le swing trading (prendre des positions sur des actifs pour une période de quelques jours à quelques semaines, en profitant des fluctuations à moyen terme)…

Celle, un peu plus méconnue, que nous aborderons ici est le carry trade.

Qu’est-ce que le carry trade ?

Le carry trade, également appelé « opération spéculative sur écart de rendement », est une stratégie de trading qui repose sur les écarts de taux d’intérêt entre différentes devises. Cette pratique est particulièrement utilisée sur le marché des changes (Forex) : elle implique d’emprunter à un taux d’intérêt faible dans une devise, que l’on appelle devise de financement, et ensuite d’investir dans une autre devise, appelée devise de placement, où le taux d’intérêt est plus important.

Le gain du trader se fait sur la différence entre le taux d’intérêt gagné sur l’investissement et celui payé sur l’emprunt. L’une des techniques la plus utilisée est d’acheter des obligations d’état dans la devise de placement. Le rendement de ces obligations est généralement plus élevé que le taux d’intérêt payé pour l’emprunt de la devise de financement. Ce qui permet au trader de réaliser son bénéfice.

Exemple

Un trader emprunte en yen japonais (JPY) dont le taux d’intérêt est actuellement à 0,5% et investit en dollars néo-zélandais (NZD) dont le taux d’intérêt sur les obligations d’état à 10 ans est de 4,09% (on arrondit à 4%). Si le taux de change reste inchangé entre ces deux devises sur le lapse de temps de l’investissement, alors le bénéfice du trader sera le rendement de 4% déduit du taux d’intérêt payé de 0,5%, donc le bénéfice sera de 3,5%.

En effet, un facteur très important dans le carry trade est le taux de change, car si celui-ci varie dans le bon sens, il faut accentuer les bénéfices en faisant effet de levier. A l’inverse, si celui-ci évolue dans le mauvais sens, il produit un effet de massue qui peut totalement annihiler les bénéfices engrangés par l’investissement.

Cependant plusieurs techniques pour gérer le risque existent ; celles-ci reposent sur l’utilisation de produits dérivés tels que les options sur devises pour couvrir le risque de taux de change. Les traders peuvent également avoir recours à la gestion de la durée d’investissement ou la gestion du risque crédit.

Il est important de noter que cette pratique est principalement utilisée par les acteurs institutionnels tels que les Hedge Funds, et par les traders haute fréquence. Du fait que ce soit une pratique qui nécessite de très bonnes connaissances et compétences financières et d’un suivi minutieux des événements macroéconomiques et géopolitiques, peu d’investisseurs individuels se risquent à cette pratique.

Le rôle du carry trade dans les attaques spéculatives.

Une des étapes clé des crises économiques dans les pays émergents est « la crise monétaire », qui est en partie causée par des attaques spéculatives. Il s’agit d’une dévaluation mécanique de la monnaie à but hautement spéculatif par des acteurs étrangers au pays dans lequel cela se passe.

Du fait que les pays émergents aient une économie que l’on peut qualifier de « moins stable » que les pays développés, leurs obligations d’Etats ont donc des taux d’intérêt bien plus hauts que les pays développés.

Tout cela attire donc les capitaux étrangers, dont les carry traders, qui profitent de ces taux d’intérêts hauts. Le taux de change est alors maintenu « artificiellement » par les traders et spéculateurs pour que leurs positions ne soient pas impactées.

Mais dès lors que la situation économique se dégrade, que les frictions financières et l’incertitude deviennent trop grandes, les trader et spéculateurs liquident leurs positions et vendent massivement la devise du pays en question.

Les banques centrales de ces pays n’ayant pas assez de devises étrangères en tant que collatéral pour maintenir la parité avec les devises majeures, cette fuite massive des capitaux provoque alors une chute du taux de change de la monnaie. Ce qui a pour effet d’augmenter le poids de la dette qu’a le pays en dollars ou devises étrangères, et de provoquer une « crises monétaire ».

Cette crise monétaire, conjuguée à l’instabilité économique, peut entraîner le pays dans une véritable crise financière majeure et la faillite de certaines banques que l’on peut qualifier de systémique.

Cas d’école : les pesos mexicains et le carry trade pré-Covid

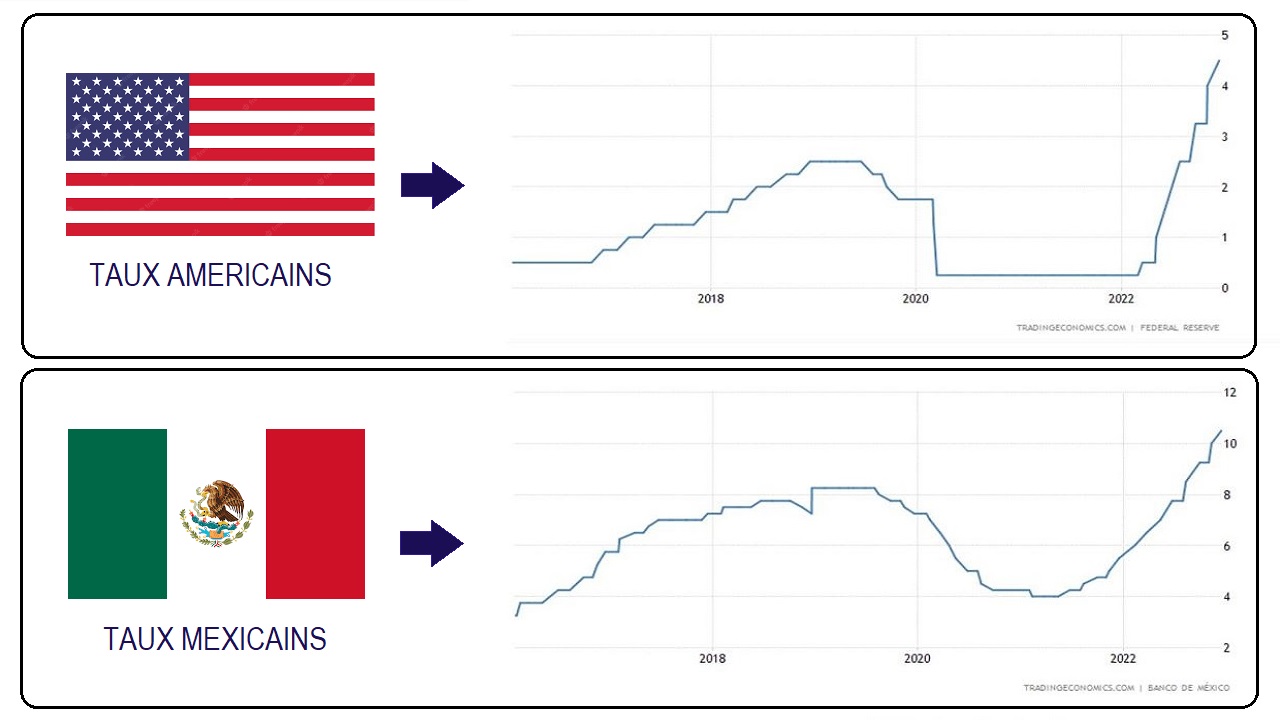

Un carry trade bien connu de ces dernières années est celui du peso mexicain avant a crise du Covid. En effet, entre 2018 et 2020, les investisseurs étaient friands d’un carry trade entre le dollar américain et le peso mexicain, qui leur permettait un juteux rendement de 5-6%. Comme indiqué sur les données suivantes, le peso mexicain offrait des taux d’intérêt aux alentours de 8% entre 2018 et 2020, contre seulement 2% aux Etats-Unis.

- Bénéfice des carry traders : 8% – 2% = 6%

Comme on peut le voir ci-après, le peso mexicain était dans une tendance baissière depuis au moins 2013, mais dès lors que le carry trade s’est mis en place le prix a gagné une certainement stabilité, facteur important du carry trade.

On peut voir que le début du range coïncide avec l’arrivée des taux mexicains aux alentours des 8% et qu’à partir du début de 2020, période à laquelle les taux mexicains ont commencé à baisser, le prix a chuté drastiquement. Chute provoquée par la fuite des capitaux étrangers à cause de l’incertitude et la volatilité induites par les rumeurs autour du Covid.

Conclusion

Il existe donc de nombreuses autres techniques de trading, chacune ayant ses propres avantages et risques. Il est important de choisir une technique qui convient à son profil d’investisseur et de s’y tenir.

Le carry trade est l’une d’entre elles, mais elle s’adresse à des investisseurs particulièrement aguerris, notamment sur le marché des changes (Forex) et celui des taux. Elle est souvent utilisée pour les investissements à long terme et peut être risquée en raison de la volatilité des taux d’intérêt et des fluctuations des devises.

Aussi, l’une des grandes questions du moment est l’impact qu’aura l’essor exponentiel des IA (intelligences artificielles) sur les techniques de trading actuelles, et sur celles à venir.

Au-delà de cette question, il restera la question plus délicate du bien fondé ou non de l’avènement sur-technologique dans un monde qui se déshumanise de plus en plus…

VOUS VOULEZ PROFITER DE NOS 25 ANS D’EXPERIENCE ET DYNAMISER VOTRE PORTEFEUILLE ?

Vous avez pour ce faire plusieurs possibilités…

- Vous inscrire à nos services DT Turbo et/ou DT Warrant

De nombreux moyens permettent de profiter des mouvements de hausse en Bourse, mais peu vous propose de profiter également de la baisse du marché. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents tels que ceux du secteur des actions telles que les blue-chips technologiques. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement.

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

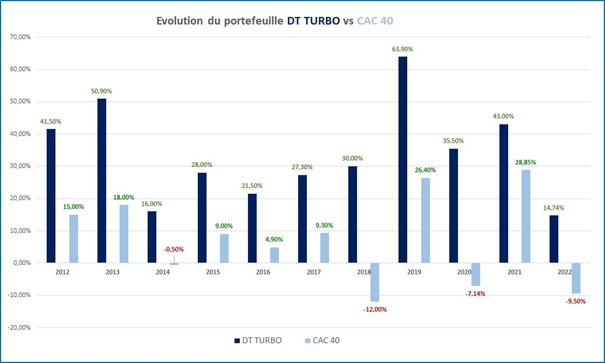

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

- Bénéficier d’une formation sur mesure

Vous voulez améliorer vos compétences en finance et vous démarquer sur le marché ? Découvrez nos formations ultra qualitatives et sur mesure. Nous offrons une variété de programmes adaptés à vos besoins, qu’il s’agisse d’une initiation aux concepts financiers de base ou d’une formation avancée en analyse de données.

Notre équipe d’experts en finance possède une vaste expérience dans le domaine et est déterminée à vous transmettre les connaissances et les outils nécessaires pour réussir dans votre carrière. Nous proposons des cours interactifs et des études de cas concrets qui vous aideront à mettre en pratique vos connaissances.

Nos formations sont également sur mesure, cela signifie que nous pouvons adapter les programmes selon vos besoins et objectifs professionnels. Nous vous offrons ainsi l’opportunité de cibler les compétences qui vous seront le plus utiles dans votre carrière.

Ne manquez pas cette occasion de développer vos compétences en finance et de vous démarquer sur le marché. Inscrivez-vous dès maintenant à l’une de nos formations T’nT (Trading & Training).

- Souscrire à notre fonds T’nT Dynamic

T’nT Dynamic est un fonds spécialisé dans les produits structurés Turbos. Notre objectif est de proposer une performance attractive en utilisant une stratégie d’investissement dynamique et diversifiée.

Notre portefeuille est composé d’une large gamme de Turbos sur différents sous-jacents, sélectionnés en fonction de leur potentiel de performance et de leur pertinence au regard de notre stratégie d’investissement. Nous gérons activement notre portefeuille pour optimiser notre exposition aux différents sous-jacents et limiter les risques.

Le risque est inhérent à tout investissement, et il est important que les investisseurs comprennent les risques liés à l’investissement dans notre fonds. Les pertes en capital sont possibles. Cependant, nous mettons en place des mesures de gestion des risques pour minimiser les impacts sur notre portefeuille.

Les frais liés à l’investissement dans notre fonds comprennent les frais de gestion et les frais de performance. Ils sont facturés sur une base annuelle et prélevés sur la valeur liquidative du fonds.

Notre équipe de gestion est composée de professionnels expérimentés et passionnés, qui mettent leur expertise et leur savoir-faire au service de la performance de notre fonds. Nous avons déjà reçu plusieurs récompenses pour la qualité de notre gestion.

Réalisé par Mathias Ramoin avec l’aide de Marc Dagher.