Fin 2012, début 2013 : l’heure des bilans, avant celle des pronostics.

Avant toute chose cependant, en préambule à cet article et comme chaque année désormais, permettez-moi de vous souhaiter à tous une excellente nouvelle Année. Qu’elle vous amène surtout paix et sérénité dans votre vie en général, et si possible prospérité dans votre portefeuille. L’occasion pour moi de vous remercier également car cette année aura vu la confirmation du succès de la création de Dagher Trading.

Nous espérons donc continuer à vous compter de plus en plus nombreux dans nos rangs. Soyez certains que nous ferons tout pour vous satisfaire et faire en sorte que 2013 soit meilleur encore que 2012 !

A ce sujet, nous tenions à aborder ici deux points importants avant de passer à notre rituel de l’analyse annuelle de notre cher indice national. Ces deux points peuvent se définir de la façon suivante :

• Bilan et conclusions de l’exercice 2012

• Nouveautés et perspectives pour 2013

Bilan et conclusions de l’exercice 2012

Inutile de faire ici des détours, le bilan à l’issue de 2012 est très bon pour nous.

Il est bon parce que cette année aura d’abord vu se confirmer la création de Dagher Trading, et ce dans un contexte qu’il n’est pas nécessaire de vous rappeler difficile ; il est bon parce que les choses ont évolué dans le bon sens, tant au niveau de nos partenariats que de nos lecteurs, clients et abonnés ; il est bon parce que nos performances sur notre service phare DT Turbo restent non seulement bonnes mais les meilleures du marché, et ce malgré des périodes hélas inévitables de déconvenue (rappelons à ce sujet que nous restons les seuls à afficher sur notre site les résultats réels de chacune de nos formules) que nous allons une fois encore utiliser afin de continuer à nous améliorer ; il est bon enfin parce qu’à l’aube de 2013, nous avons de très nombreux projets qui nous tiennent à cœur et qui iront dans le sens de notre dynamique et de notre perfectionnement.

Certes, et je tenais plus personnellement à en parler, il y a toujours des gens pour venir se plaindre, ou critiquer parfois un peu virulemment, et souvent sans connaissance de cause, mais ça fait partie du métier, et ça reste de bonne guerre malgré tout. A quoi bon s’engager dans ce genre de métier si ce n’est pour en accepter les revers de médaille passagers ?

Il y a également des gens déçus, parfois à tort, parfois à raison. Tout dépend de leur timing d’arriver au sein de notre service. A ceux-là aussi et surtout, nous tenions à témoigner notre compréhension ainsi que notre estime, tout en leur rappelant qu’un bon money-management se mesure sur la durée. Et c’est d’ailleurs l’un des axes de développement et d’amélioration que nous avons décidé de mettre en avant cette année : aider nos abonnés à mettre en place non seulement de bonnes stratégies mais aussi un bon principe de money-management, afin de les assister au mieux dans la gestion de leur portefeuille, en fonction de la taille de celui-ci, de leur profil d’investisseur et de leur tolérance au risque.

Ce qui nous permet donc d’aborder le paragraphe suivant avec une transition idéale…

Nouveautés et perspectives pour 2013

S’agissant des nouveautés, il y en aura plusieurs.

Les principales concernent les améliorations de notre service DT Turbo suite, notamment, à l’enquête de satisfaction que nous avons menée.

Vous pourrez trouver toutes ces améliorations dans notre brochure détaillée téléchargeable qui sera donc remise à jour en fonction, mais voici une liste non exhaustive des principaux changements :

• Indication d’un objectif théorique et d’un niveau de stop de protection indicatifs sur le turbo sélectionné.

• Suppression de la prise de bénéfices partiels, finalement encombrante et bien moins utile avec l’arrivée des stops réajustés.

• Remodelage des alertes avec la fiche turbo sous forme de tableau désormais.

• Incrustation d’un lien hypertexte sur le code du turbo permettant d’accéder à la page officielle de l’émetteur en question avec la fiche d’identité dudit turbo.

• Indications de money-management en fonction du degré de conviction du conseil.

• Un graphique accompagnera la quasi-totalité des recommandations (à l’exception de celles dont la rapidité d’exécution sera prioritaire).

En dehors de tous ces perfectionnements, nous allons également :

• Mettre l’accent sur la partie « formation » suite à de fortes demandes.

• Lancer des analyses techniques vidéos.

• Faire évoluer notre chaîne Dagher Trading.

• Développer de nombreux partenariats avec des acteurs majeurs de nos métiers.

• Avancer avec un ancien collègue, ex responsable technique sur Forex et Taux à la Société Générale : Fabien Manac’h, qui lance également son site et qui intègre notre équipe de façon indépendante.

Ainsi, comme vous le voyez, les perspectives s’annoncent plutôt très bonnes pour cette nouvelle année que nous sommes par avance ravis de passer à vos côtés, et au cours de laquelle nous ferons encore tout pour vous satisfaire et vous aider dans la gestion de votre patrimoine – exercice que l’on sait délicat par les temps qui courent, mais qui ne nous effraie toujours pas pour autant. Au contraire !

Et voici, avec une nouvelle transition naturelle, que nous allons maintenant passer à notre traditionnelle analyse annuelle du CAC 40 et de nos pronostics pour 2013…

Petit retour en arrière

Ceux qui me connaissent savent que, si j’ai l’habitude de me mouiller dans mes analyses, je n’en garde pas moins une capacité à me remettre en cause et faire un mea culpa quand cela semble nécessaire. Aussi, si nous avions été excellents dans nos perspectives et notre anticipation pour l’exercice de 2011, il n’en a pas été tout à fait de même pour notre précédente analyse annuelle avec nos anticipations pour cet exercice 2012 qui vient de s’achever. Le biais baissier attendu n’a pas vraiment eu lieu. Ceci dit, cette analyse n’était pas non plus totalement hors sujet, au regard des tergiversations du CAC cette année-là. Tergiversations qui, certes, ont permis à l’indice de reprendre près de 15% sur l’année mais de le faire au sein d’un canal légèrement ascendant à l’intérieur duquel les zigzags n’ont cessé d’avoir lieu, au moins jusqu’à l’été dernier où le biais s’est un peu plus marqué à la hausse.

Avant de passer à la partie que j’affectionne particulièrement et qui reste ma spécialité (à savoir l’étude du graphe) voici un préambule qui, une fois encore, me semble intéressant : conjoncturellement parlant, j’ai beau réfléchir, je ne vois vraiment pas comment se réjouir, ni même garder un quelconque optimisme. Les perspectives et prévisions de « croissance » de la zone euro sont tout sauf encourageantes, on annonce la récession et les antagonismes restent vifs. Par ailleurs, je ne ferai aucune polémique sur notre gouvernement actuel, d’autres s’en chargent et s’en chargeront bien mieux que moi, mais je n’en pense bien évidemment pas moins. Tout en nuançant un peu et en élargissant le problème qui ne saurait, malgré tout, n’être que national. Evidemment.

Pour être moins en surface, voici ce que nous pensons et/ou savons : l’économie mondiale est asphyxiée, et particulièrement en Europe. Quatre ans après le début de la Grande Récession, le PIB de la zone euro est toujours inférieur à son niveau d’avant-crise. La reprise observée depuis la fin de l’année 2009 aura été insuffisante pour compenser les pertes subies. Surtout, la zone euro plonge de nouveau en récession depuis la fin de l’année 2011. La principale explication de cette situation tient à la stratégie budgétaire menée par l’ensemble des États membres. En souhaitant rapidement ramener des déficits budgétaires vers le seuil de 3 %, les pays de la zone euro ont mis en œuvre, de vastes plans d’économies budgétaires. Ce faisant, ils ont freiné l’activité, à la fois via la baisse conjuguée de la demande interne et de la demande adressée. En effet, la baisse de la demande intérieure dans un pays de la zone euro réduit ses importations, ce qui freine la croissance de ses partenaires et agit donc en retour sur sa croissance.

Aussi, et quelles que soient les actions mises en place par la BCE, le spectre de la récession et du chômage ne pourra pas épargner l’Europe. Le souci est que les paradoxes économiques répondent désormais à l’adage du chat qui se mord la queue : la rigueur est nécessaire, mais ne favorise naturellement pas la croissance. Comment sortir de ce cercle vicieux ? C’est là la véritable question. Il faudrait pour ce faire des changements de fond, de véritables réformes, de grands remaniements, des remises en question intelligentes… bref, tout un ensemble de choses qui ne semblent absolument pas à la portée des dirigeants actuels. Et ce, quels qu’ils soient. Une redistribution de la géographie économique mondiale paraît donc de plus en plus inévitable et se fera au profit de nombreux pays émergents, et au détriment de l’Europe, voire de l’Occident. Affaire à suivre…

Passons maintenant et sans transition cette fois à notre spécialisation : la partie technique et l’analyse graphique…

Une marge vers le haut qui devrait être désormais limitée

Alors, que voit-on sur ce graphique qu’il nous semble bon de souligner ?

• Tout d’abord, une vision panoramique sur les 20 dernières années permet de voir très clairement que, depuis mars 2009, le CAC a perdu toute velléité de véritable tendance. En effet, on constate bien, avant cette date, des mouvements nets, qu’ils soient haussiers (avant septembre 2000 et entre mars 2003 et l’été 2007) ou baissiers (de septembre 2000 à mars 2003 puis de l’été 2007 à mars 2009).

• Ensuite, le deuxième élément clef se trouve du côté des indicateurs techniques et plus particulièrement du RSI hebdomadaire qui continue de buter sur une oblique de résistance légèrement ascendante en place depuis juillet 2005. Par ailleurs, on notera également que le RSI mensuel reste sous une forte résistance horizontale autour des 57%, élément d’autant plus intéressant que le back-testing nous montre à quel point cette zone est efficace au sujet des tendances de fond pour l’évolution de l’indice phare de la place parisienne.

• Enfin, le troisième et dernier élément clef réside dans la configuration même du graphique sur le long terme. En effet, il y a techniquement fort peu de chance pour que le point bas de septembre 2011 puisse être un point de retournement, sans envisager un décompte alors très fortement haussier, puisqu’il s’agirait dès lors d’une reprise en 1-2/1-2. Ainsi, il paraît plus propre de considérer que la phase de rebond initiée en mars 2009 ne reste qu’un répit au sein du grand retournement de l’été 2007. Aussi conséquent ce répit soit-il.

Quid de la hausse actuelle ?

Maintenant cette analyse de long terme faite, attardons-nous plus en détails à la hausse actuelle, et voyons ce qu’elle peut techniquement signifier et nous inspirer.

Si vous avez l’habitude le lire mes papiers, vous saurez alors deux choses : d’abord, que j’ai été assez mauvais, reconnaissons-le, dans l’anticipation de cette hausse plus tenace qu’attendue – ceci dit, soyons francs, je n’étais pas le seul – ensuite, que j’avais parlé d’une zone de résistance clé située alors entre les 3520 et 3600 points. Le premier niveau correspondant à la fameuse oblique de résistance baissière de long terme, et le second au plus récent double top.

Or, depuis la nette cassure de cette zone, j’ai été parmi les premiers à dire que le CAC allait avoir devant lui entre 400 et 500 points à prendre, puisque je ne voyais rien de très solide pouvoir l’arrêter avant la fameuse prochaine zone de résistance majeure autour des 4000/4100 points. Les 4000 parce que ça reste une barrière psychologique importante, et les 4100 parce que c’est le seuil qui a déjà contenu les pressions acheteuses à de nombreuses reprises : en janvier et avril 2010 puis février et mai 2011. On notera par ailleurs que c’est la zone qui correspondra également à la borne supérieure du fameux canal ascendant précité, en place depuis septembre 2011.

Aussi, nous avons donc deux options envisageables selon nous sur le court terme, chacune des deux étant dans l’optique d’une large phase de temporisation technique en place depuis le point bas de mars 2009 :

1. La plus probable est celle du test de cette zone des 4100 points qui viendrait engendrer alors un retournement baissier très conséquent, et signer donc la fin de la phase de rebond en question.

2. L’autre option serait une large ABC depuis mars 2009 avec un objectif de vague C qui pourrait alors atteindre le palier des 4500 points, soit le swing-move (projection à 100%) de la vague de hausse mars2009/mars2011 reportée au point bas de septembre 2011. C’est le schéma indiqué en pointillés sur notre graphique.

Evidemment, nous allons bien surveiller chacune de ces étapes, en balisant notre terrain et ajustant notre stratégie en fonction, et nous reviendrons vers vous d’ici là.

Pronostic et niveaux à surveiller

Vous l’aurez bien compris avec mon analyse détaillée et mon graphique ci-dessus, nous restons haussiers sur le court terme mais très prudents sur le plus long terme.

Aussi, pour le CAC, tant que notre point pivot situé sur les 4100 points n’est pas nettement dépassé, on restera prudent avec des craintes de reprise baissière significatrice. Un retour sur la zone de support située autour des 2990 points reste fort à craindre dans un premier temps. A confirmer toutefois en enfonçant le premier support clé situé sur les 3335 points (soit le palier qui a su contenir les velléités vendeuses entre septembre et novembre derniers). Sous ce niveau des 2990 points, nous devrons alors viser les fameux 2465 points (niveau correspondant à la fois à un ancien overlap et au double bottom des mois de mars 2003 et 2009).

Alternativement cependant, le net dépassement des 4100 points conduirait à une reprise plus poussée en direction des 4500 points (comme expliqué ci-dessus). Sur le plus long terme, il faudra attendre le dépassement des solides 5000 points avant de pouvoir vendre la peau de l’ours sur le très long terme et s’inscrire alors dans une véritable reprise de tendance haussière de fond. Mais on n’en est pas encore là !

Et en termes de stratégies : comment s’en sortir ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

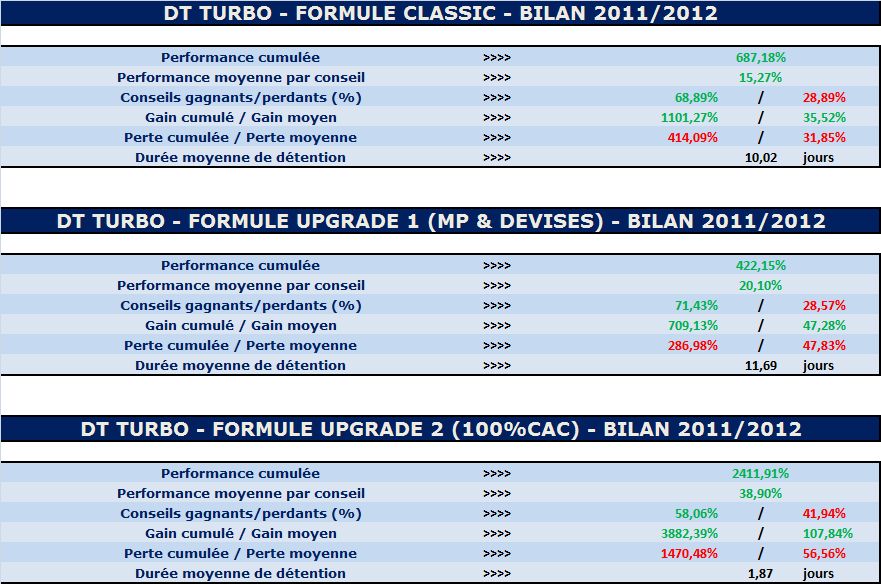

Pour l’heure, laissez-nous vous présenter les bilans consolidés de chacune de nos trois formules de notre service de conseils clés en main DT Turbo :

Des tableaux qui se passent de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

D’ici là, nous vous souhaitons à nouveau à tous une excellente année 2013, qu’elle vous apporte le meilleur et vous soit bénéfique en tous points, tant personnels que professionnels. Que les choix et projets que vous aurez à faire et que vous ferez aillent dans le bon sens en cette période que l’on sait tous difficile en général et pour l’économie en particulier.

Nous vous remercions par ailleurs de votre confiance renouvelée et ferons tout pour continuer à vous satisfaire en 2013.

A bon entendeur…

Marc Dagher

www.daghertrading.com

https://www.dtexpert.com