Depuis plus de huit mois, le taux d’inflation de la zone euro ne cesse de faire des plus-hauts, allant jusqu’à atteindre +9,1% en août, soit son record historique selon Eurostat. Tandis que la France enregistre l’inflation la plus faible à 6,5%, certains pays comme les pays baltes connaissent des taux beaucoup plus élevés : 25,2% pour l’Estonie ou encore 21,1% pour la Lituanie. Comment lutter contre l’inflation ? De quels leviers la banque centrale européenne dispose-t-elle pour endiguer cette flambée ?

COMMENT DEFINIR L’INFLATION ?

L’inflation peut être désignée comme une hausse générale des prix des biens et des services sur une période donnée. Cela se traduit aussi en perte de pouvoir d’achat pour les ménages ou encore hausse du coût de la vie. Plusieurs facteurs peuvent expliquer l’inflation lors de cette année 2022.

- Tout d’abord, une distorsion entre l’offre et la demande. En 2020 et 2021 les consommations des ménages ont en effet fortement baissé du fait de la crise sanitaire liée au Covid-19, accumulant des niveaux d’épargne très élevés. Lorsque la pandémie a pris fin, la demande a explosé et les ménages – après cette période de frustration – ont voulu consommer à nouveau (nouvelle voiture, sorties au restaurant, voyages…) avec l’argent accumulé. L’offre quant à elle n’a pas bondi aussi vite que la demande, car remettre une usine en marche et réimporter des produits d’Asie en Europe ne se fait pas en un jour. Cette divergence entre l’offre et la demande a donc fait naturellement grimper les prix des biens et services.

- En deuxième lieu, l’envahissement de l’Ukraine par la Russie n’a pas arrangé la situation. Le conflit a fait drastiquement augmenter les prix des matières premières. La Russie étant un grand exportateur de gaz et de pétrole et l’Ukraine étant surnommée le moulin de l’Europe pour ses denrées agricoles. La hausse des matières premières a naturellement entraîné une hausse de l’ensemble des produits de consommation (nourriture, chauffage, matériaux divers…). Des craintes sur une crise énergétique européenne, voire mondiale, sont à prendre sérieusement en compte.

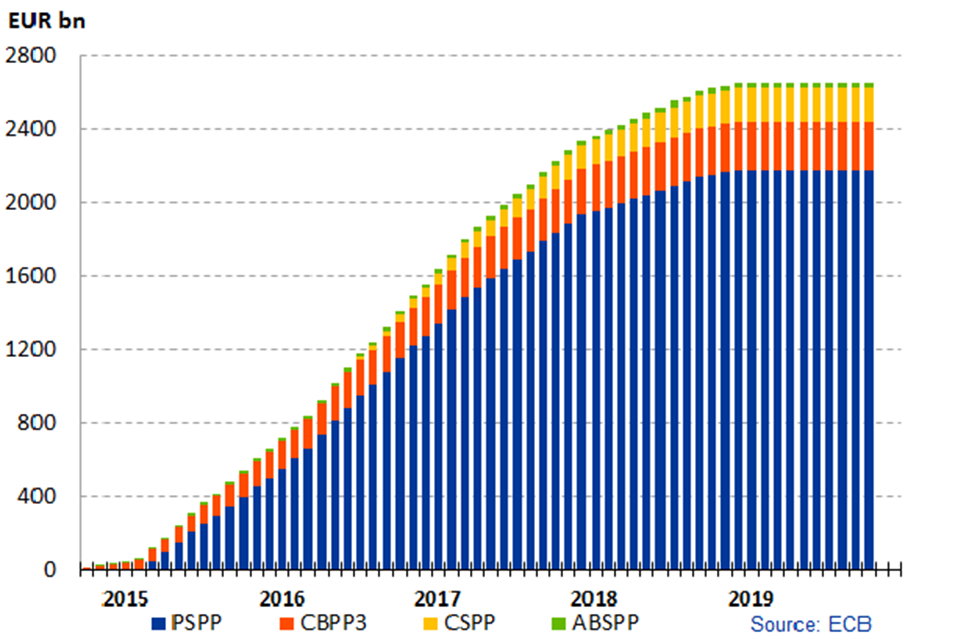

- Et pour finir, les banques centrales ont sans doute mené une politique monétaire expansionniste beaucoup trop longue et trop importante en arrosant de liquidités les marchés financiers à grands coups de QE (Quantitative Easing), notamment durant la crise sanitaire, pour soutenir l’économie. La masse monétaire n’a cessé d’augmenter à la suite des opérations de rachats d’actifs par la BCE.

LES OUTILS DE LA BANQUE CENTRALE EUROPÉENNE

Si la banque centrale veut pouvoir réduire l’offre de monnaie en circulation et agir sur l’inflation, un des premiers outils à sa disposition se nomme les opérations « d’open market ». Le mécanisme est le suivant : la BCE peut vendre des obligations de son portefeuille au public, et la monnaie reçue après la vente ne figure plus dans l’économie publique. La vente d’obligations par la banque centrale réduit donc l’offre de monnaie. Cette méthode n’a pas la précision du taux d’escompte, mais vise de façon générale à retirer de la liquidité sur les marchés et à faire monter les taux d’intérêt sans toutefois cibler un taux spécifique afin de lutter contre l’inflation. A l’inverse, la banque centrale peut effectuer des rachats d’actifs, méthode aussi appelée politique non conventionnelles de QE.

Le programme que la BCE menait depuis plus de 8 ans avait été arrêté en juillet dernier afin de justement lutter contre l’inflation.

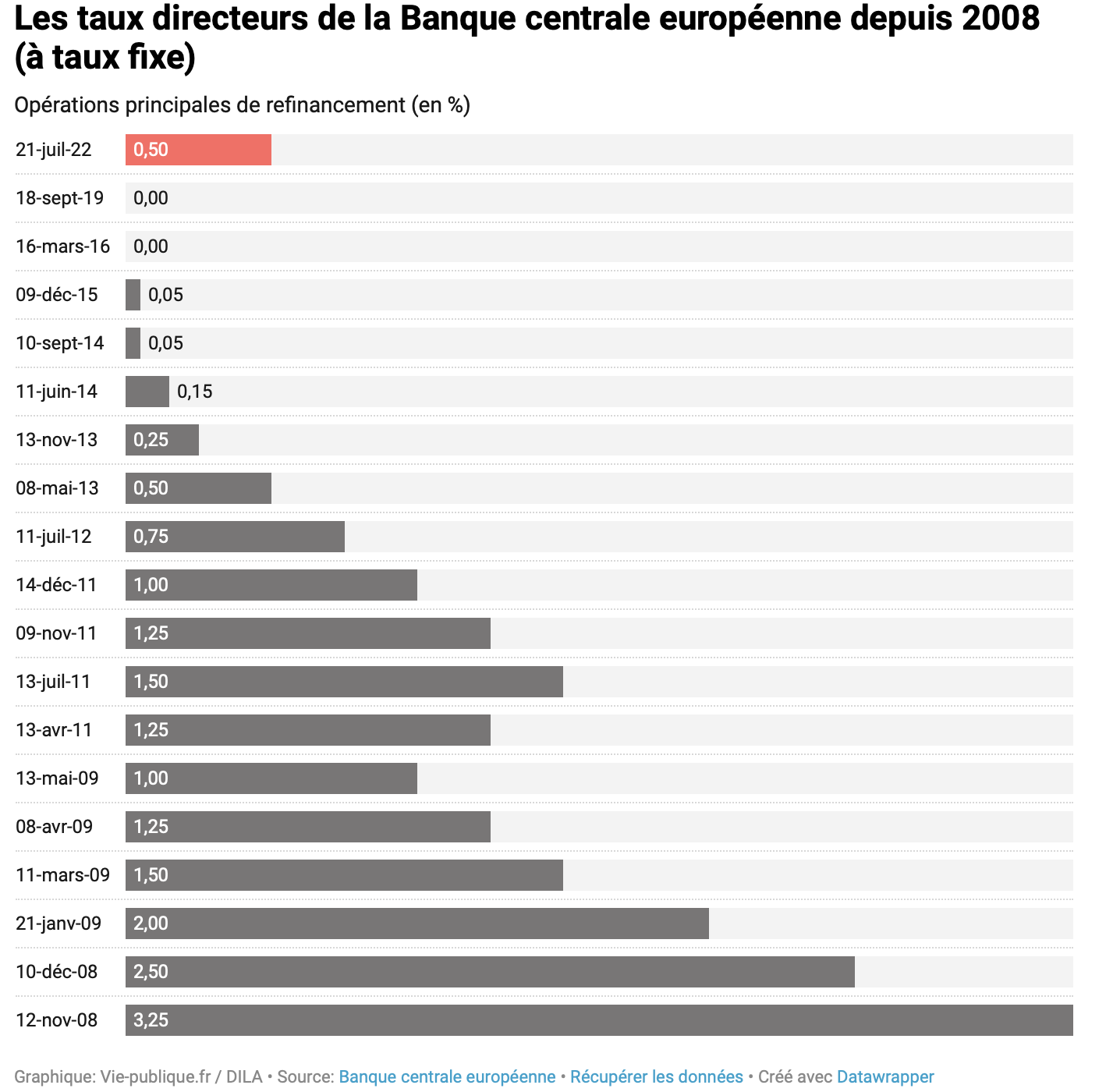

La BCE peut également se servir des taux directeurs, qui correspondent à des taux d’intérêt court terme fixés par les banques centrales. Ils sont utilisés pour piloter la politique monétaire et donc contrôler la masse monétaire en circulation dans l’économie.

Il existe trois types de taux : le taux de rémunération des dépôts, le taux d’escompte, et celui dont on entend le plus parler : le taux de refinancement (ReFi).

Ce dernier correspond au taux d’intérêt des liquidités empruntées par les banques commerciales. Il est le principal outil de la politique monétaire des banques centrales pour influer sur le volume des crédits dédiés à l’économie. Les banques commerciales qui souhaitent augmenter leurs crédits à destination des ménages et des entreprises deviennent emprunteuses aux taux de refinancement. Pour préserver une marge d’intérêt, elles prêtent à leurs clients à un taux plus élevé que celui de leur emprunt auprès de la banque centrale.

La banque centrale a utilisé ce procédé en juillet dernier en relevant alors de 50 points de base ses 3 taux directeurs.

Le mécanisme voulu avec le durcissement des conditions financières est d’entraîner une baisse de la consommation dans la majorité des secteurs économiques : si la demande de biens et services diminue, les prix devraient théoriquement suivre. Les effets ne seront cependant pas instantanés.

Cela marque un changement majeur dans la zone euro qui, depuis une décennie, maintenait des taux bas. Emprunter coûtera donc plus cher maintenant aux particuliers, ce qui devrait aider à freiner l’inflation.

LA BCE A TRANCHÉ POUR 75 PDB POUR ENDIGUER L’INFLATION

Alors que Jerome Powell a une nouvelle fois montré sa fermeté à vouloir freiner la hausse des prix lors de la réunion des banquiers centraux à Jackson Hole le 26 août dernier, les regards se sont maintenant tournés sur la décision de la BCE qui a décidé de frapper fort en augmentant de 75 points de base ses taux directeurs ce jeudi 8 septembre.

C’est inédit, après avoir remonté ses taux (de 50 points de base) en juillet pour la première fois depuis 10 ans, la BCE a réitéré afin de freiner l’inflation grandissante dans la zone euro, en plaçant cette fois le curseur 75 points de base au-dessus du précédent.

Cette hausse correspond à la plus forte dans l’histoire de l’institution. L’objectif est de favoriser l’épargne, augmenter le coût du crédit pour réduire la consommation et ainsi mettre la pression à la baisse sur les prix. Le facteur critique mis en lumière par la BCE est la montée de l’énergie opérée par le conflit en Ukraine.

Les nouvelles prévisions d’inflation ont été relevées jusqu’en 2024 avec une anticipation de 8,1% pour cette fin d’année 2022. L’institution financière table sur une inflation à 5,5% en 2023 et 2,3% en 2024, toujours au-dessus de l’objectif des 2%.

POUR CONCLURE

Si un tel contexte vient logiquement mettre à mal les indices mondiaux, il n’en demeure pas moins nécessaire d’assainir la situation qui, ces dernières décennies, avait été travestie par une politique de QE à outrance. Le bras de fer ne fait donc sans doute que commencer, et le spectre de la récession plane toujours au-dessus de la tête des investisseurs…

VOUS VOULEZ DYNAMISER VOTRE PORTEFEUILLE ?

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents tels que le domaine des actions. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

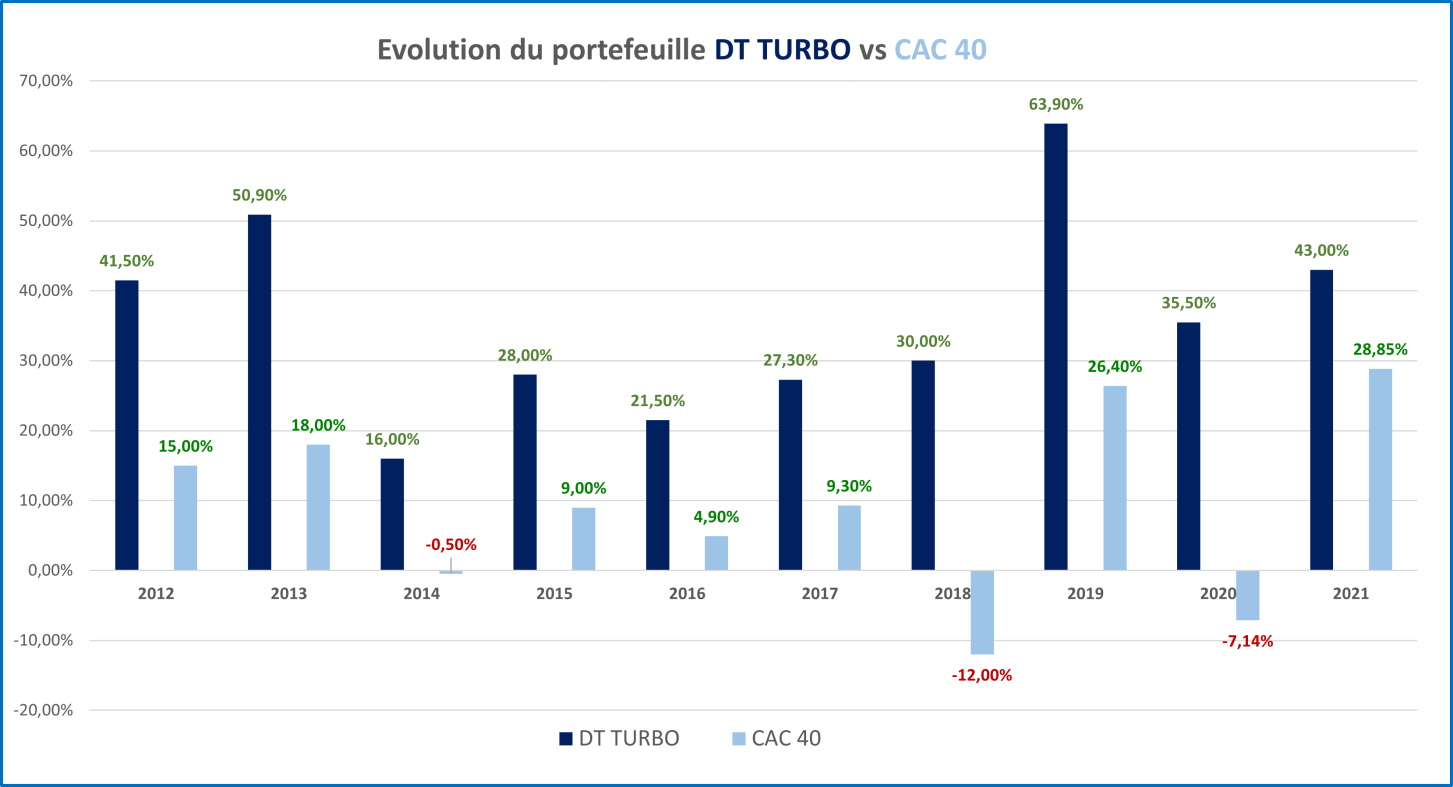

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

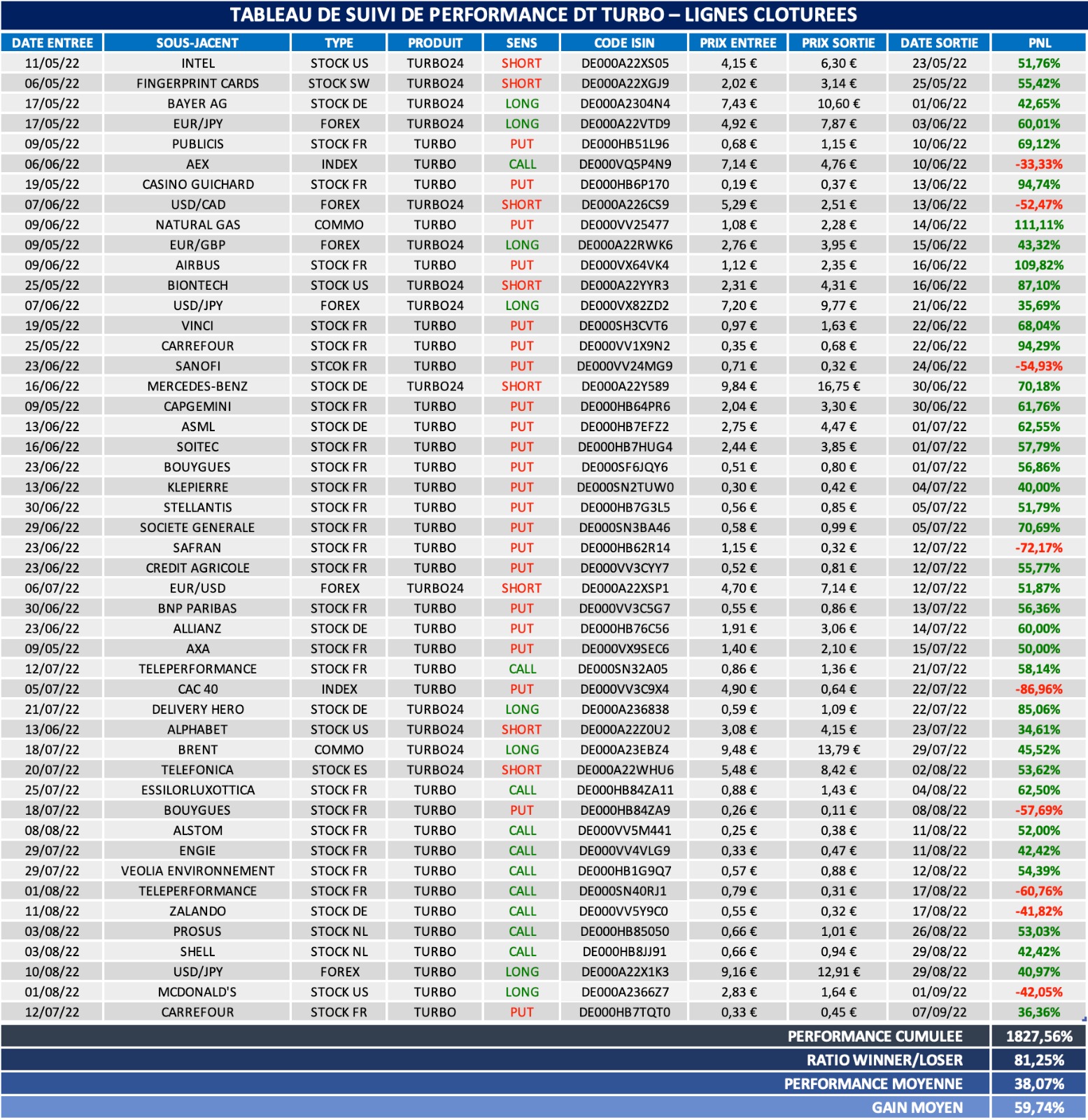

Voici également un tableau récapitulatif de nos dernières recommandations :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Par ailleurs, dans une période où la Bourse continue paradoxalement de défier tous les records, en dépit d’une conjoncture économique très malmenée, nous vous proposons également une large gamme de formations qui vous permettront, tout en restant chez vous, d’approfondir vos connaissances, de découvrir des moyens méconnus de faire fructifier votre capital ou encore de mieux gérer votre ratio risque/rendement. Aussi, n’hésitez pas à découvrir la liste de ces formations en cliquant ici, en sachant que vous pouvez bénéficier d’une promotion exceptionnelle de 50% avec le code NEWSLETTER-50.

Réalisé par Mathis Erba et Charles Dhennin, avec l’aide de Marc Dagher