Durant l’histoire, lorsque les crises économiques ont frappé, les banques centrales se sont retrouvées en premières lignes. Avec le temps, elles ont dû innover et proposer de nouvelles mesures face aux perturbations économiques toujours plus importantes. C’est ainsi qu’en 2001 la banque centrale du Japon (BoJ) est la première à appliquer une mesure inédite appelée « assouplissement quantitatif » pour contrer une crise survenue à la suite de l’éclatement de la bulle spéculative japonaise. Aujourd’hui, avec la crise sanitaire, cet outil financier est largement utilisé mais en quoi consiste-t-il réellement ?

L’ASSOUPLISSEMENT QUANTITATIF (QE)

Les banques centrales ont plusieurs missions dont l’objectif premier est d’assurer la stabilité des prix. La stabilité des prix signifie une inflation proche de 2% par an. Pour cela elles appliquent une politique monétaire qui se définit selon le site internet banque-France comme : « l’ensemble des moyens mis en œuvre par un État ou une autorité monétaire pour agir sur l’activité économique par la régulation de sa monnaie ».

En temps normal, c’est-à-dire lorsque l’économie est relativement bonne, les banques centrales utilisent des outils, appliquent des mesures que l’on classe dans la catégorie des politiques monétaires dites « conventionnelles ». On appelle ce type de politique comme cela car les outils utilisés sont qualifiés de « traditionnels ». Aux vues de la force grandissante des crises qui sont survenues durant ce début de millénaire, les banques centrales ont commencé à appliquer de nouvelles mesures assez exceptionnelles.

L’assouplissement quantitatif ou « quantitative easing » en version originale (souvent dénommé par le sigle QE) est une mesure de politique monétaire dite « non conventionnelle » et fait partie de ces mesures exceptionnelles. Ce QE aura don été utilisé en premier par la Banque Centrale du Japon (BoJ), puis par la Réserve Fédérale américaine (Fed) et la Banque Centrale britannique (BoE) à la suite de la crise des subprimes, la Banque Centrale européenne (BCE) utilisera pour la première fois cette mesure en 2015 avec pour objectif de redresser le taux d’inflation.

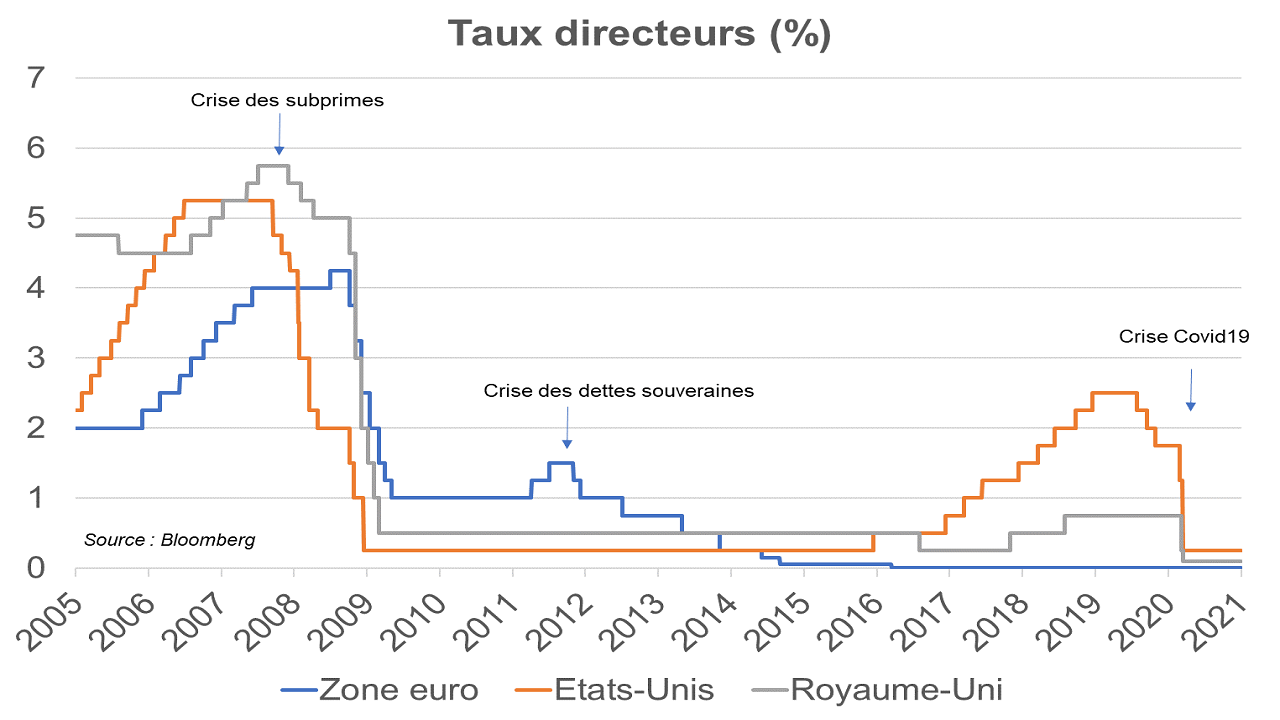

Pour quelle raison les banques centrales ont-elles recours à cette nouvelle mesure ? Cela vient du fait que lorsque l’économie n’est pas au beau fixe, en temps normal, les banques centrales se contentent de prêter à court terme davantage de capitaux aux banques commerciales et ainsi baisser les taux d’intérêt. Les taux étant plus faibles, les clients empruntent plus facilement et l’activité économique se voit apporter un coup de pouce.

Seulement, il arrive que les taux d’intérêt à court terme soient déjà très bas, même proches de zéro. Descendre ce taux en dessous de ce seuil signifierait que les banques commerciales payent leurs clients pour qu’ils empruntent. Les banques centrales ont donc eu recours à de nouvelles mesures dont le QE. Un article de la banque de France définit cette mesure : « Les banques centrales sont intervenues directement sur les marchés secondaires en achetant massivement des titres financiers aux banques (généralement des obligations d’État car peu risqué), ce qui fournit de la liquidité. […] En achetant massivement des titres aux banques, les banques centrales augmentent la liquidité en circulation et font baisser les taux d’intérêt, agissant ainsi indirectement contre le risque de déflation et le ralentissement de la croissance ». C’est ainsi qu’en 2015, la BCE a acheté des titres de dettes d’État, à hauteur de 60 milliards par mois entre mars 2015 et septembre 2016 selon le journal le Nouvel Obs.

Les banques centrales ne pouvant ajuster les taux d’intérêts, celles-ci doivent injecter de la monnaie dans l’économie d’une autre manière. Plus de monnaie signifie en effet une augmentation de la demande et, par conséquent, des prix. Le QE est une manière différente d’injecter de la monnaie dans l’économie comparé à l’emprunt et son mécanisme de baisse des taux d’intérêt.

Il faut néanmoins que les banques utilisent cet apport de liquidité pour prêter d’avantage et que les agents économiques reprennent confiance. Mais l’utilisation de cet outil, combiné à d’autres facteurs et mesures, doit s’arrêter ou du moins diminuer lorsque l’économie est de nouveau en bonne santé.

LE RESSERREMENT QUANTITATIF

Le site internet melchior.fr écrit : « Le QE (quantitative easing) a pris une ampleur mondiale après la crise financière de 2007-2008. A l’époque, la Banque du Japon, la Réserve fédérale américaine (Fed), la Banque d’Angleterre et la Banque centrale européenne (BCE) y ont eu recours pour amplifier les effets des mesures conventionnelles. Le QE concerne des montants importants. Par exemple, l’ensemble des programmes d’achats de titres de l’Eurosystème (organe de l’Union européenne qui regroupe la BCE et les Banques centrales nationales des Etats membres ayant adopté l’euro) représente plus de 2000 milliards d’euros en juin 2017, soit presque l’équivalent du PIB français de l’époque. De la même façon aujourd’hui, les Banques centrales ont décidé d’agir. Dès le 15 mars au soir, la Fed a abaissé d’un point ses taux (mesure conventionnelle), les ramenant dans une fourchette comprise entre 0 et 0,25%. Elle a par ailleurs annoncé l’achat de 500 milliards de dollars de bons du trésor et de 200 milliards de dollars de titres hypothécaires (mesure non conventionnelle). De son côté, la BCE a annoncé le 18 mars un plan de rachat de titres de 750 milliards d’euros, 6 fois plus que l’annonce du jeudi 12 mars, qui avait été mal reçue par les investisseurs ».

Grace à l’action des banques centrales entre autres, l’économie mondiale, et en particulier celle des pays développés, a pu largement repartir favorablement, si bien que cela en est devenu problématique. De fait, les prix sont repartis à la hausse et le taux d’inflation a donc augmenté. Aux États-Unis, celui-ci a atteint 6,2% sur un an par exemple. Par conséquent, actuellement, la réaction des banques centrales est attendue et scrutée, notamment en regard d’une mesure particulière : le resserrement quantitatif, ou politique de « tapering ».

Le site internet Broker Forex définit cette politique comme : « le processus par lequel une banque centrale réduit sa propriété d’actifs financiers. On l’appelle parfois “resserrement quantitatif” ou “réduction de son bilan” […] Lorsqu’une économie s’améliore – les emplois sont pourvus, le chômage diminue, le PIB réel se rapproche du PIB potentiel et l’inflation commence à remonter – la banque centrale envisage de réduire progressivement ses achats d’actifs financiers ». En agissant de la sorte, les banques centrales espèrent observer l’effet inverse d’un assouplissement quantitatif.

COMMENT REAGISSENT ACTUELLEMENT LES BANQUES CENTRALES ?

En cette fin d’année 2021, l’apparition du variant Omicron et un taux d’inflation fort ont mis à mal la reprise économique. Du côté financier, les gouvernements en général et les banques centrales en particulier sont attendus au tournant pour enrailler cette hausse des prix. Un taux d’inflation annuel aussi haut qui s’installerait de manière durable serait effectivement dangereux pour notre économie. Les banques centrales sont donc actuellement amenées à faire machine arrière et appliquer une politique de « tapering ».

Durant la semaine du 13 décembre, la Fed, la BCE et la BoE ont chacune annoncé de nouvelles mesures. La première à parler, la Fed, a indiqué une accélération de la baisse de sa politique de rachat d’actifs. En effet, elle avait déjà indiqué en novembre dernier une baisse de 15 milliards de dollars par mois et celle-ci a décidé de doubler ce rythme à partir de janvier prochain. Couplé à cette action, Jérome Powell, président reconduit de la Fed, a indiqué que cette procédure de « tapering » serait la première mesure pour conduire par la suite à une hausse des taux directeurs à partir de l’année prochaine sans réelles dates précises.

De son côté, l’Angleterre est la première institution du G7 à relever son taux directeur de 0,15 point passant de 0,15% à 0,25%. Le journal Les Échos a écrit à propos du MPC (Monetary Policy Commitee) : « Le MPC a en revanche voté à l’unanimité le maintien du montant du programme d’achats d’actifs sur les marchés à 895 milliards de livres (1.057 milliard d’euros) ».

Pour finir, au niveau européen, la BCE a déclaré qu’elle allait progressivement arrêter son programme d’achat d’urgence pandémie (PEPP) jusqu’à fin mars. Le site internet europea.eu énonce : « À travers le PEPP, la BCE peut acheter différents types d’actifs sur les marchés financiers, ce qui pousse le prix de ces actifs à la hausse et, par conséquent, les taux d’intérêt de marché à la baisse ». Parallèlement, pour compenser, l’APP sera doublé au cours du deuxième trimestre. Ainsi celui-ci passera de 40 milliards d’euros par mois et diminuera de 10 milliards par trimestre pour atteindre 20 milliards par mois à partir d’octobre 2022.

Actuellement la BCE table, selon le journal Les Échos, sur : « Les projections d’inflation des économistes de la Banque centrale font état d’une inflation à 3,2% en 2022. Elle redescendrait à 1,8% (en dessous de la cible de la BCE) en 2023 et 2024 ». Les scénarios outre-Atlantique sont relativement similaires avec un retour à la normal prévu au second semestre 2022. Considérée comme persistante par les banques centrales, l’inflation sera encore quelques temps d’actualité. L’économie mondiale s’accroche aux banques centrales qui usent de tous leurs outils, en essayant tant bien que mal de garder les commandes d’un navire qui navigue en zone trouble…

Vous voulez dynamiser votre portefeuille ?

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents tels que les banques. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Par ailleurs, dans une période où la Bourse continue paradoxalement de défier tous les records, en dépit d’une conjoncture économique très malmenée, nous vous proposons également une large gamme de formations qui vous permettront, tout en restant chez vous, d’approfondir vos connaissances, de découvrir des moyens méconnus de faire fructifier votre capital ou encore de mieux gérer votre ratio risque/rendement. Aussi, n’hésitez pas à découvrir la liste de ces formations en cliquant ici, en sachant que vous pouvez bénéficier d’une promotion exceptionnelle de 50% avec le code NEWSLETTER-50.