Des indicateurs économiques en berne, des incertitudes sur les conséquences du Brexit dont l’échéance a encore été reportée et des tensions commerciales entre les Etats-Unis et la Chine dans un environnement favorisant une certaine forme de protectionnisme, tel est le bilan qui se dresse en fin d’année 2019 et qui aura contribué à largement entamer l’optimisme du marché des M&A (Merger & Acquisition – Fusions/Acquisitions en VF), confronté à un léger ralentissement de l’activité depuis quelques années. En 2019, l’Europe enregistre pour 652 milliards d’euros de transaction, un chiffre en baisse de 22% par rapport à 2018.

Néanmoins, le début de l’année 2020 donnait des signaux encourageants sur ce secteur jusqu’au début du mois de mars où l’Europe enregistre un volume de transactions de plus de 212 milliards d’euros de fusions-acquisitions signées, dont 19 milliards rien qu’en France (qui avait enregistré pour 38 milliards d’euros sur l’année 2019 entière). Mais le confinement a pesé sur l’ensemble des marchés sans épargner le M&A qui voit plusieurs deals être révisés.

Des fusions parfois compromises

Alstom veut revoir les termes de sa fusion avec Bombardier Transport, après la publication des chiffres du deuxième trimestre de ce dernier qui s’est soldé par une perte nette de 233 millions de dollars. Dans un communiqué diffusé début août 2020, le géant français a estimé qu’il s’agissait « d’évolutions négatives et non prévues » par rapport aux informations disponibles en date du 17 février 2020, lorsqu’un accord avait été annoncé entre les deux entreprises. Toujours en août, EssilorLuxottica a annoncé que le rachat de GrandVision était compromis par sa gestion de la crise du coronavirus, et menace de renoncer à son acquisition. Tout dernièrement, en septembre 2020, LVMH a annoncé renoncer à son acquisition de l’américain Tiffany.

Ces grandes fusions en cours d’avortement ou de ralentissement ne sont pas les seuls cas que nous puissions relever : en effet sur le marché européen, les mesures sanitaires mises en place pour contrôler la propagation du virus ont entraîné le plus faible volume trimestriel de rachat depuis 2006, avec 203 transactions évaluées à 48,9 milliards d’euros au deuxième trimestre 2020.

De nouvelles opportunités se dessinent

La réouverture des économies est toutefois susceptible d’offrir un vivier d’opportunités stratégiques variées aux investisseurs. En effet, bien que le choc ait été violent, il n’est pas structurel ; les banques (à l’inverse de 2008) ont des capacités de financement encore importantes, et les mesures de soutien à l’économie par les banques centrales et les gouvernements constituent un facteur rassurant dans l’incertitude ambiante.

Bien que les perspectives économiques soient encourageantes en cette rentrée de septembre, il règne encore un sentiment d’inquiétude générale. La tendance pour le marché des fusions-acquisitions devrait donc se concentrer sur les actifs de haute qualité, à savoir les entreprises qui par leur solidité financière ou leur rôle essentiel pendant la crise, ont traversé sans dommages les récents remous économiques ou à l’inverse sur des sociétés ayant rencontré des difficultés offrant par conséquent des opportunités de prise de participation.

Dans ce contexte, on assiste à plusieurs offensives à des prix élevés dès les premiers jours de septembre. Nous allons nous intéresser à quelques-uns de ces grands dossiers de la rentrée.

Veolia – Suez

Source : https://www.lopinion.fr/edition/economie/non-rapprochement-veolia/suez-tribune-19-deputes-lr-223262

C’était la première nouvelle de la rentrée, le 30 août 2020 : la proposition de Veolia d’acquérir 29,9% du capital de Suez auprès d’Engie avant de lancer une OPA sur le reste du capital pour créer un leader mondial de la transformation écologique, avec un deal qui avoisinerait les 10 milliards d’euros. L’offre de Veolia n’est pas bien vue du côté de Suez et en particulier par son directeur général, Bertrand Camus, qui la juge « aberrante » pour son groupe et « funeste pour la France ». C’est donc une grande bataille qui semble se dessiner devant nous : Suez a déjà annoncé mettre en place une défense avec un plan stratégique renforcé et accéléré dans le but de convaincre des investisseurs de racheter la participation d’Engie (qui s’élève à 32,1%) et riposter face à l’offre de Veolia. Afin de concrétiser son plan d’action, Antoine Frérot, PDG de Veolia souhaite éviter l’enlisement en mettant la pression sur le conseil d’Engie, leur donnant jusqu’au 30 septembre pour se prononcer.

Comment la nouvelle est-elle accueillie par le marché ?

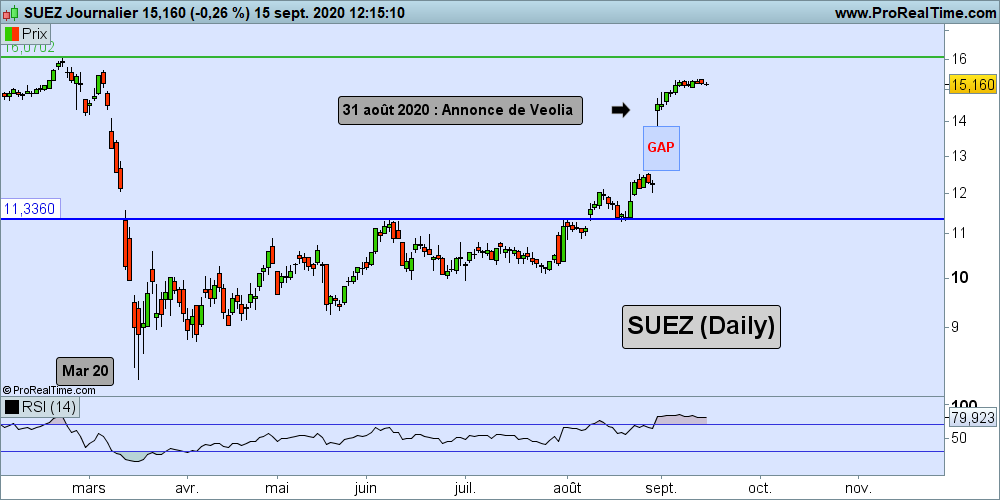

Sur ce graphique du titre Suez en base journalière, on constate que l’annonce de la prise de participation de Veolia sur la filiale d’Engie est plutôt bien accueillie par les investisseurs comme peut en témoigner le gap en ouverture haussière du lundi 31 août au lendemain de la nouvelle. Cet évènement permet à la société Suez de revenir sur ses niveaux d’avant crise et d’enregistrer une progression de plus de 12% depuis le début d’année 2020.

Altice – Cogeco

Altice USA, la filiale américaine de l’empire des médias et télécoms du français Patrick Drahi, a proposé de racheter le groupe de télécommunications canadien Cogeco pour 7,8 milliards de dollars. La société prévoit de revendre par la suite les actifs canadiens à la société Rogers, le principal actionnaire à long terme de Cogeco, pour environ 4,2 milliards de dollars, détaille un communiqué. Altice USA garderait les actifs américains de Cogeco, actuellement réunis sous la marque Atlantic Broadband, le neuvième distributeur d’accès aux Etats-Unis. L’acquisition de cette dernière permettrait à Altice USA de rajouter plus d’un million de particuliers et d’entreprises à son portefeuille de clients, ce qui correspond à la stratégie du groupe, à savoir s’étendre en rachetant, quand l’opportunité se présente, des entreprises à un prix permettant de créer de la valeur.

Euronext – Borsa Italia

Détenue depuis 2007 par le London Stock Exchange, Borsa Italiana est mise en vente afin de permettre au groupe britannique d’obtenir le feu vert des autorités européennes au rachat de l’entreprise de données et d’analyses financières Refinitiv, pour 22,7 milliards d’euros. C’est donc l’opérateur boursier paneuropéen Euronext (qui gère notamment la place de Paris) qui a annoncé avoir déposé « une offre non contraignante » pour racheter la Bourse italienne pour un montant compris entre 3,5 et 4 milliards d’euros. L’allemand Deutsche Börse ainsi que le suisse SIX sont aussi des candidats au rachat de la place de Milan pour des montants de valorisation sensiblement similaires.

ARM – Nvidia

Source : https://kulturegeek.fr/news-205945/arm-vendu-nvidia-40-milliards-dollars

L’américain Nvidia va verser 40 milliards de dollars au conglomérat japonais Softbank pour racheter sa filiale britannique ARM, le leader mondial des microprocesseurs (la société équipe 90% des smartphones dans le monde). La finalisation de l’acquisition est prévue d’ici à mars 2022, sous réserve de l’approbation de nombreuses autorités réglementaires dans le monde entier. Si cette barrière géopolitique est franchie, le positionnement de Nvidia comme leader sur le secteur des composants électroniques serait incontestable. De plus, cela permettrait aux Etats-Unis de prendre un avantage certain dans la bataille mondiale autour du développement de l’intelligence artificielle et de l’Internet des objets qui sont des enjeux économiques majeurs dans les années à venir.

UBS – Credit Suisse

D’après le blog d’informations financières Inside Paradeplatz, les deux banques suisses prépareraient une fusion. Cette fusion, qu’aucun des deux établissements ne tient à commenter, n’est pas vu d’un bon œil par le Conseil fédéral. En effet, après la crise de 2008, le Conseil fédéral ainsi que la BNS avaient dû injecter 60 milliards de francs pour éviter la faillite du géant UBS. La notion de « too big too fail » est alors apparue.

Sur le plan international, l’alliance permettrait d’asseoir le pouvoir des deux géants et de survivre à la concurrence mondiale. Cependant, cette possible fusion représente de nouveau un risque systémique pour l’économie suisse, la nouvelle structure échapperait davantage au contrôle démocratique et politique. Enfin, une « banque unique » réduirait le pouvoir de décision des clients et ne serait probablement pas bénéfique pour les salariés.

Peugeot – Fiat Chrysler

Le rapprochement de PSA Peugeot Citroën et de son concurrent italo-américain Fiat Chrysler est toujours d’actualité malgré les nombreux doutes et interrogations survenues ces derniers mois. Les actionnaires du groupe automobile français ont conforté lors de leur assemblée générale l’option stratégique du rapprochement signé en décembre par les deux géants. L’objectif de ce nouveau groupe automobile est de « fournir des solutions de mobilité durable pour les décennies à venir » tout en préservant « la valeur exceptionnelle » de chaque marque qui le compose.

Le mardi 15 septembre, Fiat Chrysler Automobiles (FCA) et Peugeot ont fait part d’une modification de certains termes de leur accord engageant de fusion à 50/50 pour créer Stellantis, en prenant en compte l’impact sur les liquidités de la crise sanitaire sur l’industrie automobile. Ainsi il a été annoncé dans un communiqué que la participation de 46% de PSA dans l’équipementier Faurecia sera distribuée à l’ensemble des actionnaires du nouvel ensemble, et FCA réduira son dividende exceptionnel à 2,9 milliards d’euros, au lieu des 5,5 milliards envisagés. Cette fusion signée en décembre dernier devrait prendre effet courant du premier trimestre 2021 pour un montant avoisinant les 4 milliards d’euros.

Comment la nouvelle est-elle accueillie par le marché ?

Quand on regarde le graphique en base journalière du titre Peugeot, il semble que la nouvelle concernant la modification des termes de l’accord de regroupement soit bien acceptée par les investisseurs. En effet le groupe automobile progresse de 4,5% à la mi-séance, dépassant ainsi la zone de résistance des 16€ sur laquelle le rebond amorcé depuis les points bas de mars venait se stopper.

Vous voulez dynamiser votre portefeuille ?

Il existe de nombreux moyens de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur les produits similaires, Leverage/Short, avec des effets de levier fixes.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur les variations du cours du Cac comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Vous pouvez retrouver ici nos performances réalisées lors de la bonne anticipation de la crise initiée fin février :

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Réalisé par Marc Dagher, avec l’aide d’Albane Desjardins et Jean-François M’Bongué