2020 s’avère être une année difficile pour le marché pétrolier avec des baisses respectives sur les cours du Brent et du WTI de 36% et 34% depuis le début de l’année, amenant les cours à 42 et 40 dollars à fin septembre. En effet, entre la chute de la demande internationale liée à la pandémie de Covid-19 et la « guerre » de prise de parts de marché entre l’Arabie Saoudite et la Russie, le marché du pétrole s’est littéralement effondré en 2020 et plus particulièrement pendant les mois de mars et avril. On se souviendra notamment de la journée du 20 avril 2020 où le contrat de brut américain pour livraison mai a fini la séance en territoire négatif (à environ -40$) : une première historique !

Entre une crise économique d’une ampleur exceptionnelle, l’évolution sociétale, l’accélération potentielle de la transition écologique, et la baisse historique des investissements en exploration/production, le monde pétrolier entre à l’évidence dans une nouvelle ère. Ces bouleversements surviennent dans un marché déjà perturbé par des incertitudes géopolitiques perceptibles, notamment une insécurité latente dans le détroit d’Ormuz. Les compagnies pétrolières ont déjà commencé à réduire leurs investissements dans l’exploration-production, dans une proportion comprise entre 20% et 35%. D’ailleurs, BP et Total ont annoncé un objectif de neutralité carbone pour 2050, signe que ces géants européens réduiront leur exposition aux risques de fluctuations du prix du brut (minorant leur appétit pour l’exploitation de gisements à coûts élevés).

L’idée d’un prix du pétrole faible pour longtemps devient donc envisageable comme la possibilité d’être confronté à des envolées ponctuelles des prix si l’offre n’est pas au rendez-vous. Le contexte actuel est caractérisé par un prix du pétrole historiquement bas, estimé autour de 40 dollars le baril en moyenne pour les cotations de 2020, ce qui ne c’était pas vu depuis 2008. Les cours du pétrole oscillent donc entre les communiqués de l’OPEP et les actualités liées au coronavirus, laissant peu de certitudes sur l’avenir de ce marché.

Au début du mois de septembre, le prix du Brent est repassé sous les 40 dollars alors qu’il évoluait en moyenne hebdomadaire à 45 et 43 dollars les deux dernières semaines d’août. L’environnement sanitaire y joue pour beaucoup. Le nombre croissant de cas de contamination en Europe et dans le reste du monde, ainsi que les difficultés à développer rapidement un vaccin, expliquent en grande partie cette correction. Celle-ci a d’ailleurs été renforcée par l’Arabie Saoudite qui a annoncé le 8 septembre dernier la baisse des prix de livraison du pétrole à destination de la zone Asie et des Etats-Unis. L’espoir d’un rééquilibrage progressif du marché devient moins évident et pèse à la baisse sur les prix de l’or noir.

Cependant, l’Arabie Saoudite « siffle la fin de la récréation » en affichant sa détermination à faire respecter la conformité des quotas de production des membres de l’OPEP+ au cours de leur dernière réunion le 17 septembre 2020. L’objectif de ce « rappel à l’ordre » est de donner au marché des espoirs de stabilisation des prix.

Mais cela semble difficile à faire croire quand on voit la persistance de la pandémie qui plombe la relance économique et, par conséquent, toute reprise de la demande, surtout que le secteur du transport, notamment le trafic aérien, demeure très limité. L’Agence Internationale de l’Energie (AIE) abaisse d’ailleurs les prévisions de consommation de carburant pour le reste de l’année : « Nous nous attendons à ce que la reprise de la demande de pétrole décélère nettement au second semestre 2020… ». En effet, dans son rapport de prévisions pour le quatrième trimestre 2020, l’AIE a abaissé ses prévisions de 600.000 barils par jour, alors que les stocks dans les pays développés ont atteint un niveau record en juillet, avec 3,225 milliards de barils, et ne diminueront pas de sitôt comme initialement prévu. Elle s’attend ainsi à une chute annuelle de 8,4 millions de barils par jour (contre 8,1 mb/j dans son précédent rapport).

Dans ce contexte particulier, les compagnies pétrolières font face à des défis d’avenir concernant leur secteur, et des restructurations sont donc en train de se mettre en place.

BP

Le groupe britannique a annoncé en juin dernier la suppression de dix mille postes dans le monde (15% de ses effectifs), ainsi qu’une charge pour dépréciation d’actifs qui va passer de 13 à 17,5 milliards de dollars après impôts au deuxième trimestre en raison de « l’impact durable » du coronavirus. BP a examiné et réduit ses prévisions de prix pour le pétrole et gaz, tablant sur un impact durable du Covid-19 et étant donné que la transition énergétique pourrait être accélérée à la faveur des mesures de relance de l’économie. Le britannique mise désormais sur une moyenne de 55 dollars par baril de Brent entre 2021 et 2050 (contre 70 dollars avant la crise) correspondant à « un éventail de voies vers la transition énergétique cohérentes avec les objectifs de l’accord de Paris sur le climat » précise le groupe.

Source : https://www.elettrico.fr/egeb-bp-reduit-de-40-les-energies-fossiles-investit-dans-lenergie-verte-electrek/

Dans son rapport sur l’énergie publié le 14 septembre, le groupe BP estime que « le déclin du pétrole est déjà engagé » et envisage trois scénarios sur la transition vers une énergie plus verte d’ici 2050. Dans les deux scénarios les plus optimistes, la demande de pétrole aurait déjà dépassé son pic et ne se relèvera jamais de la chute causée par la crise sanitaire. Dans le scénario le plus conservateur avec une transition énergétique au même rythme qu’actuellement, la consommation d’or noir devrait atteindre un plateau dans les années qui viennent, précise le rapport.

Sur le graphique ci-dessus en base journalière, on constate les difficultés de BP à faire face à la crise. Certes, depuis son creux de mars 2020, le groupe pétrolier enregistre une progression de 17%, mais à relativiser si on regarde sa performance depuis le début de l’année qui est de l’ordre de -52%, démontrant l’incapacité du groupe à faire face à la crise sanitaire.

Dernièrement, la clôture du gap haussier d’avril (rectangle orange) peut nous donner un objectif de cours à la baisse pour BP autour des 16£, le ramenant sur ces points bas de mars s’il n’y avait pas d’évolution favorable de la conjoncture économique. Alternativement, un retour de la demande de pétrole liée au ralentissement de la pandémie ou à l’arrivée d’un vaccin nous donnerait pour objectif un retour sur l’overlap des 22£ (ligne horizontale bleue).

Total

La société française a essuyé 8,4 milliards de dollars de pertes au deuxième trimestre 2020 (comparé à un bénéfice de 2,76 milliards sur la même période en 2019), plombé par un recul de sa production en pleine crise du coronavirus. Face à des prévisions de prix du pétrole abaissé, Total a également procédé à 8,1 milliards de dollars de dépréciations d’actifs.

Source : https://www.connaissancedesenergies.org/fiche-pedagogique/total

Total reste pourtant dans les petits papiers des analystes car le groupe est parvenu à se maintenir dans le vert et à proposer la distribution d’un acompte de dividende de 0,66 euro par action. Un niveau de dividende que le groupe parviendra à maintenir tant que le baril de pétrole restera au-dessus des 40 dollars, assure-t-il.

Sa diversification stratégique dans l’électricité, le gaz, et les énergies renouvelables lui a également permis de limiter la casse, puisque ses activités ont été la première source de revenus de Total au premier semestre. D’autant que la pandémie de coronavirus devrait accélérer cet engagement. En effet, entre mars et juin 2020, le géant français a bouclé quasiment autant de deals que durant toute l’année 2019 dans les énergies vertes. On parle par exemple du renforcement dans l’éolien terrestre avec la reprise de Global Wind Power France, du lancement d’un projet de stockage par batteries à Dunkerque, de l’acquisition de 2,5 millions de clients résidentiels en Espagne, et de l’entrée dans deux projets éoliens offshore au Royaume-Uni.

Sur le graphique ci-dessus en base journalière, on constate que la configuration du graphique de Total est similaire à celle de BP bien que le pétrolier français enregistre une meilleure progression depuis son point bas de mars, à hauteur de 35%, et une perte de 46% sur l’année 2020.

Tout comme pour sa consœur britannique, le cours de Total sera dépendant de l’évolution de la situation sanitaire. Bien qu’on puisse s’attendre à une meilleure résilience du titre au vue des investissement déployés dans la transition énergétique, nous donnant un objectif à la baisse autour de la barrière psychologique des 25€ (bien supérieur à ses points bas de mars). Alternativement, une amélioration de la conjoncture pourrait permettre au titre de se diriger vers la résistance des 35€.

Brent

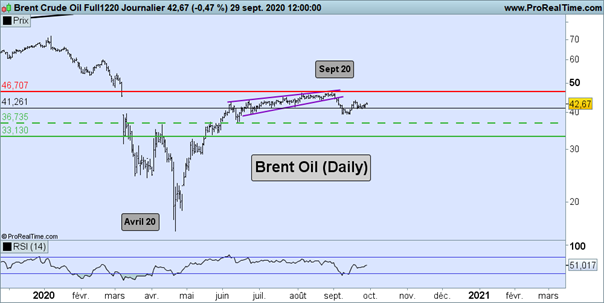

Les graphiques du WTI et du Brent étant similaires, nous nous contenterons de regarder la référence européenne.

Sur le graphique ci-dessus en base journalière, on constate le rebond opéré sur les cours du pétrole de la mer du Nord, passant d’un plus bas à 16$ le baril en avril dernier, à 46$ fin août soit une progression de 190%.

Au cours de l’été, on constate que les prix ont évolué à l’intérieur d’un wedge (matérialisé par les segments violets). La sortie de cette figure par le bas au début du mois de septembre engendre un mouvement baissier pouvant amener les prix du pétrole à se diriger vers les 36$ (pointillés verts) si la relance de la demande tardait à revenir. Alternativement, une conjoncture plus favorable pour amener l’or noir à s’orienter vers la résistance des 46$ (ligne rouge) qui si franchie nous donnerait un objectif sur la barrière psychologique des 50$ le baril.

Vous voulez dynamiser votre portefeuille ?

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur les produits similaires, Leverage/Short, avec des effets de levier fixes.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur les variations des cours du pétrole comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Réalisé par Marc Dagher, avec l’aide d’Albane Desjardins et Jean-François M’Bongué