Qu’est-ce qu’une Banque Centrale ?

Une banque centrale est une institution publique qui gère la monnaie d’un pays ou d’un groupe de pays et en contrôle la masse monétaire, c’est-à-dire la quantité de monnaie en circulation. Le principal objectif de nombreuses banques centrales est la stabilité des prix, soit la gestion du niveau d’inflation.

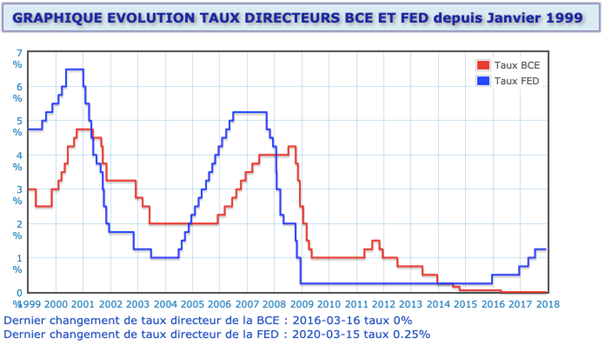

L’un des principaux outils à la disposition d’une banque centrale consiste à fixer les taux d’intérêt, autrement dit le « coût de l’argent », dans le cadre de sa politique monétaire. Ces taux déterminent au jour le jour le coût de l’argent que les banques se prêtent entre elles et par là influencent le coût des crédits bancaires aux entreprises comme aux consommateurs, ce qui pèse sur l’activité économique. En cas d’inflation, la banque centrale relève les taux pour freiner la masse monétaire et ralentir l’activité.

Les banques centrales ne sont pas des banques commerciales, par conséquent les particuliers ne peuvent pas ouvrir de comptes ou solliciter des prêts auprès d’elles. En tant qu’instances publiques, elles n’agissent pas dans un but lucratif. En revanche, elles agissent en tant que banque pour les banques commerciales et influencent, par les prêts quelles octroient, les flux de monnaie et de crédit dans l’économie de manière à assurer la stabilité des prix.

La politique monétaire n’est pas la seule mission des banques centrales : elles émettent généralement la monnaie fiduciaire, assurent souvent le bon fonctionnement des systèmes de paiement au bénéfice des banques pour les opérations sur instruments financiers, gèrent les réserves de change et participent à l’information du public concernant l’économie.

La BCE (Banque Centrale Européenne)

La BCE (Banque Centrale Européenne) est indépendante ; c’est la principale institution monétaire de l’Union européenne. Elle est établie le 1er juin 1998 sur un modèle fédéral et son siège est à Francfort, en Allemagne. Elle bénéficie d’un monopole d’émission de l’euro en tant que monnaie commune et unique de l’Union économique et monétaire, définie les grandes orientations de politique monétaire de la zone euro et prend les décisions nécessaires à sa mise en œuvre : c’est-à-dire de maintenir le pouvoir d’achat de l’euro et donc la stabilité des prix dans la zone euro. Le principal objectif de la BCE est de maintenir la stabilité des prix et l’inflation annuelle « au-dessous, mais à un niveau proche de 2%, sur le moyen terme ».

Source : https://fr.m.wikipedia.org/wiki/Fichier:Logo_European_Central_Bank.svg

La BCE est l’organe central de l’Eurosystème et du Système européen de banques centrales : l’Eurosystème regroupe la BCE et les banques centrales nationales (BCN) des États membres de l’Union européenne qui ont adopté l’euro ; le Système européen de banques centrales (SEBC) comprend la BCE et les BCN des vingt-sept États membres de l’UE, c’est-à-dire que, qu’il comprend en plus les BCN des pays qui n’ont pas adopté l’euro.

La Fed (Réserve Fédérale Américaine)

La Réserve Fédérale américaine (en anglais : Federal Reserve System, souvent raccourci en Federal Reserve ou Fed) est la banque centrale des États-Unis. Elle est créée en décembre 1913 par le Federal Reserve Act à la suite de plusieurs crises bancaires, dont la panique bancaire américaine de 1907. Elle conduit de façon indépendante la politique monétaire, supervise les institutions financières et veille à la stabilité du système financier. Sa structure complexe et diversifiée vise à préserver son indépendance, même si ses dirigeants sont nommés par la Maison Blanche et confirmés par le Sénat.

Le Congrès des États-Unis définit deux objectifs de politique monétaire dans le Federal Reserve Act :

- Plein emploi (maitrise du chômage)

- Stabilité des prix (maitrise de l’inflation)

Pour assurer ce double mandat, la Fed utilise son outil majeur, que sont les taux d’intérêts directeurs.

Outre la politique monétaire, la Fed est maintenant chargée de superviser et réguler le système bancaire, de maintenir la stabilité du système financier, et d’offrir des prestations financières aux organismes de dépôt, au gouvernement fédéral, et aux institutions financières étrangères. Elle étudie de surcroît l’économie américaine, et publie de nombreux rapports, tels que le livre beige, un résumé des conditions économiques dans chaque région.

Source : https://en.wikipedia.org/wiki/Federal_Reserve

Depuis octobre 2008 la Fed est entrée dans un cycle d’assouplissement monétaire, qui se traduit par une baisse des taux directeurs et par une création monétaire importante, appelée aussi « Quantitative Easing » (QE ou en français « assouplissement quantitatif »), et ce pour faire face à la récession engendrée par la crise des subprimes.

Le QE (Quantitative Easing)

Le QE désigne un type de politique monétaire dite « non conventionnelle » consistant pour une banque centrale à racheter massivement des titres de dettes aux acteurs financiers, notamment des bons du trésor ou des obligations d’entreprise, et dans certaines circonstances des titres adossés à des actifs comme des titres hypothécaires. Il est utilisé dans une situation de « trappe à liquidité », c’est-à-dire lorsque les taux directeurs sont déjà très bas et ne parviennent plus à assurer une hausse des prix suffisante.

Le QE vise à inciter les banques commerciales à faire plus facilement crédit, la banque centrale assumant les risques en leur rachetant leurs créances dans le but de relancer la production et l’emploi. Ce type d’assouplissement accroît ainsi la quantité de monnaie en circulation ce qui a pour effet en théorie de relancer l’économie et de maintenir l’inflation à un niveau correct afin d’éviter tout risque de déflation.

Le Japon est le premier pays à avoir utilisé l’assouplissement quantitatif en 2001. Plus tard, durant la crise financière de 2008, des politiques d’assouplissement quantitatif sont mises en œuvre à grande échelle par le Royaume-Uni, les États-Unis, la Suède et la zone Euro.

Depuis, les banques centrales sont quelque peu sorties du cadre originel d’action qui leur était attribué, et ont un rôle monétaire et économique important, rendant les réunions et communiqués de ces dernières très attendues par les marchés financiers qui y réagissent parfois violement.

Actions de la BCE

Après le déclenchement de la crise financière de 2008, les banques n’osaient plus se prêter entre elles, de peur d’avoir affaire à une contrepartie potentiellement en faillite. Pour empêcher le blocage du marché monétaire, la BCE a décidé d’allouer la totalité de la liquidité demandée par les banques, à un taux d’intérêt fixe et peu élevé (en liaison avec les baisses répétées de son taux de refinancement principal) dans le cadre du programme VLTRO « Very Long Term Refinancing Operations » conduit par l’Eurosystème de décembre 2011 à février 2012.

La BCE a alors adopté une attitude dite « accommodante » de sa politique monétaire, avec des taux directeurs qui n’ont cessés d’être revus à la baisse depuis 2008, jusqu’à atteindre les 0% en mars 2016, dans le but de soutenir l’économie par la relance du crédit.

Depuis 2011, la BCE poursuit un objectif de stimulation de la distribution du crédit bancaire en zone euro pour aider au redémarrage de l’activité économique et à une remontée du taux d’inflation à des niveaux plus en rapport avec son objectif. Pour cela, elle a décidé d’augmenter la fréquence et la durée de ses opérations de refinancement (dites LTRO). Elle a également abaissé les exigences minimales de qualité concernant les garanties sur les actifs que les banques doivent fournir lors de tout refinancement. La BCE a par ailleurs mené des opérations pour fournir des liquidités en devises aux banques. Pour ce faire, elle agit en collaboration avec d’autres banques centrales des principales autres zones monétaires (notamment la Fed et la BoE – Banque d’Angleterre).

Par ailleurs, plutôt que d’accepter simplement certains actifs en garantie, la BCE a décidé d’acheter ce type d’actifs directement. C’est ce qu’on appelle des opérations d’achat d’obligations « sécurisées ». La BCE a agi d’abord sur le marché de la dette privée pour faciliter le refinancement à long terme des banques. Mais après le déclenchement de la crise des dettes publiques européennes en 2010, elle a aussi décidé d’acheter des obligations publiques sur le marché secondaire. L’objectif était de combattre la spéculation et la montée des taux d’intérêt sur la dette de certains États et de les aider à se refinancer.

Lors de sa réunion du 22 janvier 2015, la BCE a décidé de lancer un vaste programme d’assouplissement quantitatif (QE). Celui-ci consiste à injecter des montants importants de liquidités dans le système financier de l’ordre (dans un premier temps) de 1.100 milliards d’euros via des rachats de titres obligataires souverains et privés à raison de 60 milliards d’euros chaque mois. En rachetant massivement ces obligations, la BCE cherche à faire augmenter leur prix, donc baisser les taux d’intérêt.Au total, la BCE a racheté près de 2.500 milliards d’euros de dette publique au cours de ces programmes successifs de rachat d’obligation depuis 2015.

La BCE a aussi joué un rôle de contrôle et de supervision des banques européennes depuis 2014, par l’intermédiaire des autorités nationales de supervision, mais sous le contrôle de la BCE et dans le respect du cadre qu’elle aura défini. Elle supervise directement 128 grandes banques européennes jugées significatives, dont 13 groupes bancaires français représentant 95% du système bancaire national.

Ces mesures successives ont aidé au lent redémarrage de l’activité économique et à la hausse de l’inflation qui a atteint le seuil de 2% en juin 2018 en zone euro. Cependant, cette accélération de l’inflation est plus due à la hausse du prix du pétrole qu’à la vigueur de l’économie européenne.

Actions de la Fed

En 2008, suite à la faillite de la banque Lehman Brothers et de la chute de Wall Street, les États-Unis craignaient un effondrement du système de crédit et l’amorce d’une période dramatique de déflation. Pour contrer la « grande récession » et relancer une économie américaine mise à mal par l’éclatement de la bulle immobilière, la Fed a réduit à quasiment zéro le taux auquel les banques se refinançaient, afin de doper le crédit tout en inondant le marché de liquidités avec le fameux quantitative easing.

Depuis, le taux de chômage, qui fait partie des objectifs de la Fed (à la différence de la BCE), est passé de 10,1% fin 2009, à 3,6% en avril 2019, soit une situation de plein emploi. De plus, le taux de croissance évolue entre 2% et 3% en rythme annuel sur la période 2009-2019, permettant à la Fed de faire remonter son taux directeur de façon progressive à partir de 2016, le faisant passer de 0,25% en 2009 à 2,50% en juillet 2019, traduisant la bonne santé de l’économie américaine.

Néanmoins l’économie n’évolue pas à un rythme optimal, probablement handicapée par les tensions commerciales sino-américaines. Certains analystes estiment que ces tensions affectent la croissance à hauteur de 0,5 point de PIB. En effet, les mises en place de nouveaux droits de douane entre la Chine et les États-Unis dans le cadre de ce contentieux commercial initié par Donald Trump affecte l’économie à plusieurs niveaux : d’abord cela entraine une hausse des coûts d’importation des entreprises américaines ; les exportations vers la Chine se réduisent ; et la confiance liée à l’incertitude générée par ces tensions affecte négativement les conditions financières et l’investissement.

Ces éléments obligent la Fed à réviser sa politique de hausse de son taux directeur en aout 2019, et à le réduire pour la première fois depuis 11 ans, à 2,25%. S’ensuivront par la suite d’autres baisses ramenant le taux directeur de la réserve fédérale à 1,5% en novembre 2019.

Source : https://france-inflation.com/taux-directeurs-bce-fed.php

L’année 2020 marque un tournant pour l’économie mondiale à cause de l’impact de la pandémie de Covid-19 qui a imposé une mise en arrêt du tissu économique international. Les banques centrales sont donc depuis le début de cette crise, d’importants catalyseurs des marchés financiers rendant leurs communiqués très attendus.

La crise du Covid-19 : le combat de Christine Lagarde

Christine Lagarde, présidente de la BCE depuis octobre 2019, en remplacement de Mario Draghi, devenant alors la première femme à occuper cette fonction. A son arrivée, on comptait particulièrement sur elle pour la gestion de la « fin » du Brexit qui devait être son principal dossier, étant donné que l’économie européenne affichait des signes encourageants de reprise économique.

Depuis le début de l’année 2020, et très tôt dans son mandat, la présidente d’une des plus grandes institutions monétaires internationales a dû faire face à une crise sans précédent dans le monde.

Pour sortir de cette crise, Christine Lagarde a accéléré le programme d’achat de titres publics et privés (QE), porté à hauteur de 1.350 milliards d’euros début juin 2020. Cette intervention non conventionnelle devrait porter le bilan de la BCE à quelques 6.500 milliards d’euros à fin 2020, soit l’équivalent de la moitié du PIB de la zone euro. Rappelons que la BCE, dans ses missions et objectifs, s’était astreinte par une « règle d’or », à ne pas détenir plus d’un tiers du gisement d’une dette nationale et également à limiter en termes relatifs la part dans son bilan de chaque gisement de dette nationale à la fraction détenue par chaque pays dans son capital. Cette règle a dorénavant disparu pour faire face à la situation et permet donc à la BCE d’acheter par exemple, autant de titres de dette italienne qu’elle juge nécessaire pour contenir les spreads de taux.

Cet élargissement de son mandat de facto a entraîné une contestation de son action par certains pays de la zone euro, et particulièrement de la part de l’Allemagne. Les plaignants estiment que le rôle de la politique monétaire n’est pas d’assurer les dettes publiques et qualifient de « fiscalisation de la politique monétaire » les actions de la BCE.

Néanmoins Christine Lagarde justifie ces actions de la BCE accusant l’aspect « historique » de cette crise que nous traversons, sachant qu’elle n’a plus de levier sur son principal outil, les taux d’intérêt étant déjà à 0% en Europe. Par la suite elle réemploiera la célèbre formule de son prédécesseur : « what ever it takes », qui signifie qu’elle fera tout ce qui est en son pouvoir pour sauver l’économie européenne « coûte que coûte ». Cette formule devient la norme sous le mandat de l’ex-présidente du FMI qui nous fait comprendre, en filigrane, que la dette « n’est plus un problème » et que la BCE la couvrira. D’ailleurs, lors de sa dernière prise de parole au début du mois de novembre, la présidente a laissé entendre que la BCE en « avait encore sous le pied » et qu’elle travaillait sur des nouveaux outils de politique monétaire qui devraient voir le jour lors de la prochaine réunion de décembre ou au début de l’année 2021.

Jerome Powell : entre gestion de la crise et élections présidentielles

Jerome Powell est le président de la Fed depuis 2018. Il avait été contraint par la conjoncture économique américaine de suivre le positionnement de sa prédécesseur, Janet Yellen, et de continuer de faire régulièrement baisser les taux d’intérêts afin de soutenir une économie ralentissante à cause du conflit commercial entre la Chine et les États-Unis.

Tout comme sa consœur européenne, les débuts de mandats du président Jerome Powell ont été très mouvementés et encore plus sur les derniers mois. La crise sanitaire touche en effet particulièrement les Etats-Unis sur le plan pandémique, entrainant un ralentissement fort de l’activité et une envolée du chômage jamais vu dans le pays à 14,7% de chômeurs en mai 2020 (rappelons que les objectifs de la Fed concernent l’inflation et le plein emploi).

Pour répondre à ces problématiques grandissantes, le président de la Fed abaisse drastiquement son taux d’intérêt directeur qui passe de 1,25% fin février à 0,25% mi-mars. Dans le même temps, la Fed annonce la mise en place de deux plans d’urgence : le Primary Dealer Credit Facility (PDCF), et le Commercial Paper Funding Facility (CPFF), qui consistent tous deux à soutenir et garantir les besoins et les flux de crédits aux ménages et aux entreprises en préservant des fonds de placement sur le marché monétaire pour y assurer des liquidités en cas de retraits de la part des investisseurs.

Le 31 mars, la Fed annonce l’établissement d’un programme temporaire, le Repurchase Agreement Facility for Foreign and International Monetary Authorities (FIMA Repo Facility), consistant à autoriser les autorités monétaires étrangères à échanger à court-terme des bons du Trésor américain contre des dollars. Jerome Powell se montre une nouvelle fois très réactif dans le but d’éviter toutes crises de liquidité en dollars au niveau mondial.

Depuis, et en fonction de l’évolution de la conjoncture, la Fed renforce ces différents plans de sauvetage à coups de plusieurs milliards de dollars, pour un montant avoisinant les 2.300 milliards depuis le début de la crise sanitaire.

De plus, pour ne pas faciliter les choses, les élections américaines de novembre ont fait surface, et des difficultés ont survenu pour ce qui était de faire voter un plan de relance global entre les démocrates et les républicains. Finalement le résultat des élections avec la victoire du candidat démocrate n’a pour l’instant que peu d’importance pour Jerome Powell qui ne voit toujours pas de plan de relance sortir de la chambre des représentants, car malgré sa victoire, le congrès est divisé et Joe Biden ne possède pas de majorité.

Le président de la Fed devrait donc prendre de nouvelles décisions au cours du mois de décembre afin de donner un horizon moyen terme aux marchés financiers qui s’accrochent à toutes ses paroles.

Vous voulez dynamiser votre portefeuille ?

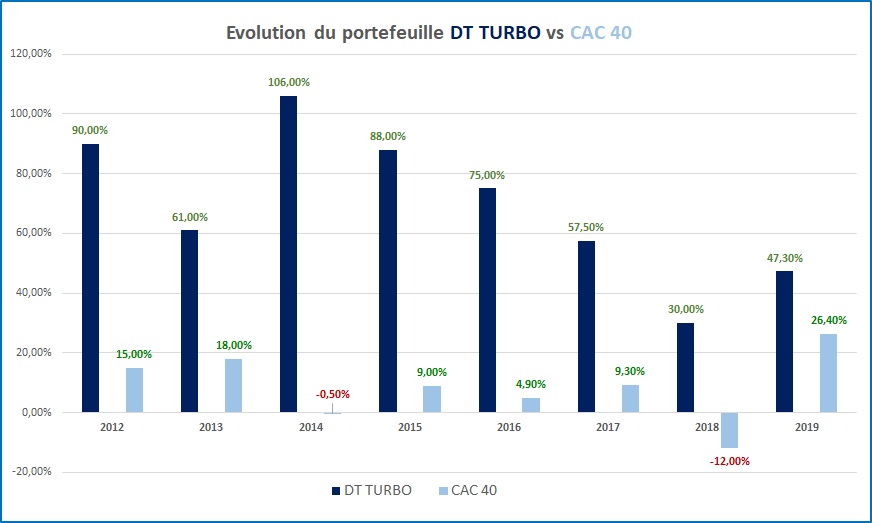

Il y a de nombreux moyens de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur les produits similaires, Leverage/Short, avec des effets de levier fixes.

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur les variations des cours des indices, comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Réalisé par Jean-François M’Bongué avec l’aide de Marc Dagher