Les compagnies aériennes, suite aux dégâts propagés par la Covid-19 dans le monde, sont aujourd’hui dans une attente angoissante et pleine de questionnements : à quand un retour à la normale ? Les aides publiques seront-elles suffisantes ? Quand les touristes seront-ils débarrassés des contraintes de confinement ? Comment réduire ses coûts sans tuer la compagnie ?

Autant de questions qui ne semblent guère trouver de réponses pour le moment. Néanmoins, depuis quelques semaines, grâce à l’annonce de candidats vaccins ayant des résultats très convaincants, le ciel et l’horizon semblent quelque peu s’éclaircir pour ce secteur en péril durant l’année 2020.

Bilan 2019

En 2019, le transport aérien a continué de progresser mais à un rythme moins soutenu que les années précédentes selon l’Association du Transport Aérien International (IATA : International Air Transport Association) qui représente 290 compagnies aériennes totalisant ainsi 82% du trafic aérien mondial.

Calculée en RPK (kilomètres-passagers payants), l’augmentation du trafic a été de 4,2% sur l’année. C’est nettement inférieur aux 7,3% de 2018 ainsi qu’à la tendance de long terme qui était jusqu’ici évaluée à 5,5% par an. Bonne nouvelle tout de même pour les compagnies aériennes : les avions continuent à mieux se remplir, avec un taux d’occupation de 82,6%, contre un précédent record à 81,9% en 2018.

En ce qui concerne l’année 2019, le Directeur Général de l’IATA (et ancien PDG d’Air France-KLM), Alexandre de Juniac, met en avant un contexte économique plus faible, une activité commerciale mondiale ralentie et des tensions géopolitiques qui ont affecté la demande. Cependant il ajoute aussi que « la gestion judicieuse de la capacité et les effets de l’immobilisation du Boeing 737 Max ont contribué à l’atteinte d’un nouveau record d’occupation des sièges, ce qui a aidé l’industrie à composer avec la demande plus faible et à améliorer ses performances environnementales ».

Source : https://www.ttrweekly.com/site/2020/03/iata-airlines-need-a-lifeline/

Dans le détail des statistiques 2019 pour les vols internationaux, on voit que les transporteurs des zones Asie-Pacifique et Europe ont enregistré une hausse du trafic passagers de l’ordre de 4,5% (4,6% pour la France). La tendance a été moins bonne pour les Amériques (+3,9% pour l’Amérique du Nord, +3% pour l’Amérique latine) et pour les transporteurs du Moyen-Orient (seulement en hausse de 2,6%). A l’inverse, l’Afrique affiche une hausse de 5% correspondant à la meilleure performance mondiale, mais là aussi ce chiffre est en ralentissement par rapport à 2018 (+6,3%). De plus, le continent africain ne représente que 2,1% du trafic mondial.

Pour les vols intérieurs, la croissance a été de 4,5% l’an dernier contre 7,8% en 2018 (et de seulement 2,4% en France). Seule la Chine a réussi à préserver ce rythme de 7,8%, mais ce score est néanmoins le plus faible depuis la crise financière mondiale de 2008.

Quelques 23 compagnies aériennes, dont 9 européennes, ont arrêté leurs activités en 2019. C’est 5 de plus par rapport à l’année précédente. En France, les faillites des transporteurs Aigle Azur (deuxième plus ancienne compagnie française) et XL Airways ont secoué l’opinion publique par leur ampleur : Aigle Azur, en redressement judiciaire, se voit dans l’incapacité de dédommager 13.000 passagers ou même d’assurer le rapatriement de certains autres ; de même pour XL Airways et ses 1.500 passagers et plus de 40.000 billets déjà vendus. Des faillites qui ont relancé l’urgence de la mise en place d’un fonds de garantie pour rembourser les clients lésés.

Source : https://snpl.com/sections-dentreprises/aigle-azur/

L’IATA explique dans son bilan financier annuel que « de nombreuses compagnies aériennes sont tout juste au seuil de rentabilité ou subissent des pertes, ce qui explique la série de faillites de compagnies aériennes européennes observée en 2019 ». Les causes des faillites sont connues : prix élevé du carburant et contexte économique incertain (Brexit, guerre commerciale Chine-USA…), auxquelles s’ajoutent pour la France, des taxes et des charges sociales trop lourdes.

Néanmoins, l’année 2019 reste une année relativement bonne pour les compagnies aériennes puisque dans leur ensemble, elles gagnent toujours de l’argent. Le secteur en Europe a en effet enregistré des bénéfices nets de 6,2 milliards de dollars en 2019, et l’IATA prévoyait une progression de ce chiffre de plus de 25% pour 2020, autour de 7,9 milliards de dollars.

Coronavirus : l’ennemi N°1 d’un secteur en péril

La propagation de l’épidémie de coronavirus dans le monde a eu un impact plus que conséquent sur ce secteur, que ce soit en termes d’activité ou d’emploi.

Les pertes des compagnies aériennes du monde entier n’en finissent plus de gonfler. A l’occasion de son assemblée générale annuelle, organisée du lundi 23 au mercredi 25 novembre 2020, l’IATA a encore abaissé ses prévisions, pourtant déjà très sombres. Les pertes devraient atteindre 100 milliards d’euros pour l’année 2020 contre 25,9 milliards de bénéfices en 2019. En effet, le transport aérien est retombé à son niveau de 2003, avec 1,8 milliard de passagers contre 4,5 milliards en 2019.

En 2021, les compagnies ne devraient pas connaître d’embellie, mais le ciel pourrait commencer à se dégager. Selon l’association, elles devraient ramener leurs pertes globales à 32,6 milliards d’euros.

La pandémie de Covid-19 a surtout obligé les compagnies à tailler comme jamais dans leurs coûts. Ceux-ci ont été réduits de 45,8% en moyenne, soit près de 1 milliard de dollars par jour. Néanmoins, cela n’est pas suffisant, et les revenus ont chuté de plus de 60%. D’après l’IATA, les Etats devront encore mettre la main à la poche pour placer certaines compagnies à l’abri de la faillite. A l’en croire, après avoir déjà reçu 160 milliards de dollars d’aides, elles auront encore besoin de 70 à 80 milliards de dollars pour assurer leur avenir étant donné que l’association ne prévoit pas de retour à la normale avant 2024.

Les aéroports de l’Union Européenne ainsi que ceux de la Suisse et du Royaume-Uni voient actuellement le trafic passagers diminuer en moyenne de 86% par rapport à l’année dernière.

Le trafic passagers dans le reste de l’Europe reste (en quelque sorte) plus résilient, diminuant seulement de 59% actuellement, avec un taux qui semble être assez stable. Les aéroports de Russie et de Turquie surpassent clairement les autres marchés, en raison du dynamisme relatif à leur marché intérieur.

Les perturbations du secteur mettent en évidence le bouleversement du classement des aéroports. Selon ACI Europe, en septembre 2020, l’aéroport européen le plus fréquenté était Antalya avec seulement 2,25 millions de passagers (-53,5%), suivi de Moscou-Sheremetyevo (-53,5%), puis de Moscou-Domodedovo (-26,2%) et enfin Istanbul (-71%).

London-Heathrow, qui occupe normalement la première place de ce classement est seulement au 10ème rang, derrière Paris-CDG (8ème) et Amsterdam-Schiphol (9ème). Ces grands hubs sont généralement dans le top 3 européen et sont donc fortement handicapés par les restrictions mises en place dans les différents pays.

Source : https://news.gtp.gr/2020/11/26/passenger-traffic-down-by-81-at-european-airports/

Les compagnies aériennes européennes face à la Covid-19

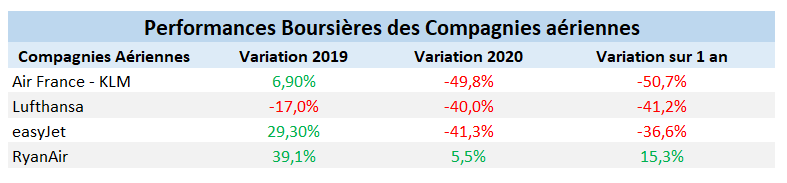

Comme on le voit sur le tableau ci-dessous, les performances boursières de ces compagnies aériennes européennes sont compliquées pour cette année 2020 (à l’exception de RyanAir). Néanmoins, ces chiffres auraient pu être plus alarmants sans l’annonce d’un candidat vaccin au coronavirus de la part de différentes grandes sociétés au début du mois de novembre, permettant au secteur de reprendre en moyenne plus de 60% sur l’avant dernier mois de l’année.

Réalisé au 1er décembre 2020

Air France – KLM

Le groupe Air France-KLM est une alliance franco-néerlandaise réunissant deux compagnies aériennes principales, Air France et KLM, ainsi que six compagnies aériennes filiales. Le groupe est organisé autour d’une société holding (Air France-KLM SA) dont l’État français est actionnaire à hauteur de 14,3% et l’État néerlandais à hauteur de 14%.

Touché de plein fouet par la crise sanitaire, le groupe aérien Air France-KLM serait à la recherche de 6 milliards d’euros supplémentaires, dont 4 milliards pourraient être fournis par les Etats, afin de passer la deuxième vague de la pandémie de Covid-19. Le CEO du groupe franco-néerlandais, Benjamin Smith, annonçait lui-même début novembre que si les aides d’Etat actuelles devraient être suffisantes à court terme, il travaille actuellement avec les actionnaires à renforcer la trésorerie à moyen terme.

Selon des premières informations, l’Etat français apporterait 3 milliards d’euros, auxquels s’ajouterait une contribution de 1 milliard des Pays-Bas, et les 2 autres milliards devraient être levés auprès des investisseurs. L’opération pourrait prendre plusieurs formes, comme une augmentation de capital et des émissions de prêts dits « hybrides ».

La compagnie aérienne Air France-KLM continue d’anticiper un retour à la normale à l’horizon 2024, sachant que la pandémie de Covid-19 lui fait perdre environ 10 millions d’euros par jour. Elle fait actuellement le point sur le remboursement des billets d’avion annulés et sur la préparation au transport des vaccins.

Néanmoins, on notera en bonne nouvelle l’amendement du Sénat français adopté le 24 novembre 2020 visant à encourager les compagnies aériennes (en particulier Air France) à renouveler leur flotte avec de nouveaux avions plus propres. Pour cela, le Sénat souhaite instituer une déduction fiscale de 40% sur l’impôt sur les sociétés et l’impôt sur le revenu des personnes physiques pour l’utilisation des biocarburants aéronautiques par les compagnies aériennes de l’hexagone. Cette action va dans le sens des promesses environnementales faites par Air France en échange d’une aide publique de l’Etat.

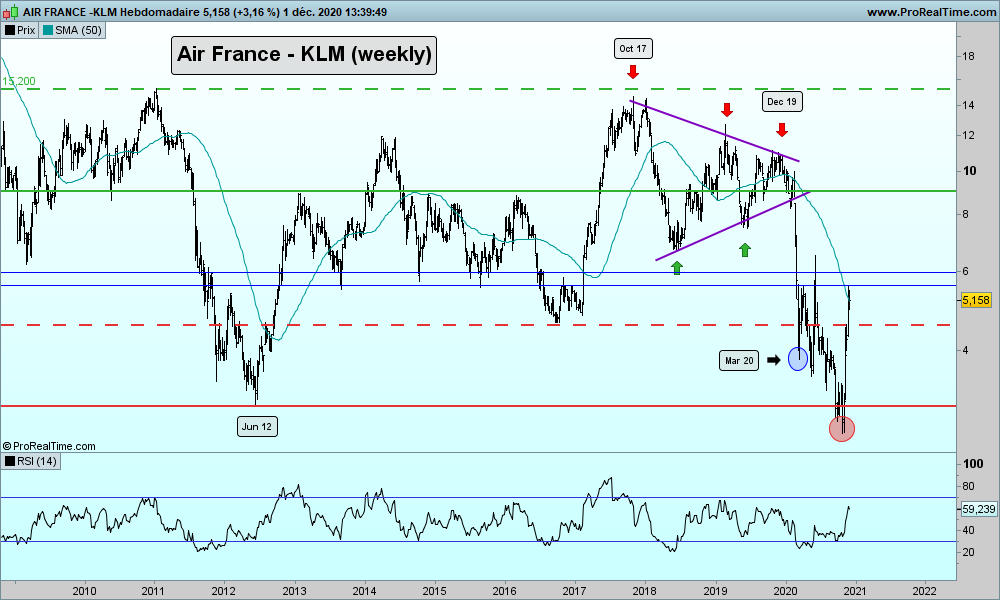

Sur ce graphique en base hebdomadaire, on observe que depuis son précédent plus bas historique de juin 2012 à 3,01€ par action, le titre Air France – KLM est entré dans un mouvement haussier, et a enregistré une progression de plus de 380% portant l’action autour des 14€ (à relativiser face au plus-haut historique de mai 2007 à 39,40€). Après ce dernier pic, le titre a progressé dans un biseau d’étranglement (segments violets) avant de le franchir violemment à la baisse en début d’année 2020 suite à la prolifération de la pandémie de Covid19 amenant le titre à 3,81€ en mars au plus bas de la chute des marchés. Mais à la différence des marchés le titre va continuer sa descente, atteignant un nouveau plus bas historique à 2,61€ par action en novembre, par manque de visibilité pour son secteur qui tourne quasiment à l’arrêt. Néanmoins début novembre suite à l’annonce d’un candidat vaccin convaincants (cercle rouge) on voit que le titre s’envole de plus de 95% à 5,16€.

Dans cette configuration, et aux vues des indications macroéconomiques concernant une potentielle reprise de l’activité économique courant 2021 grâce à la vaccination à grande échelle, nous restons neutre sur le titre Air France – KLM. Néanmoins, dans l’hypothèse où le titre arriverait à franchir la zone des 5,50€ – 6€ (lignes bleus), on pourrait s’orienter vers un retour de la tendance haussière sur l’action de la compagnie franco-néerlandaise avec un premier objectif à 9€ (ligne verte). Alternativement, la franche cassure des 4,50€ (pointillés rouges) pourrait nous conduire à un retour sur les 3€.

Lufthansa

Lufthansa est la première compagnie aérienne privée allemande ainsi que la première compagnie aérienne européenne en nombre de passagers transportés devant RyanAir et Air France-KLM.

Source : https://www.bilan.ch/entreprises/lufthansa-prolonge-ses-suspensions-de-vols-jusquau-17-mai

Le groupe aérien allemand a dévoilé pour le troisième trimestre 2020 une perte nette de 1,97 milliard d’euros (contre un bénéfice net de 1,154 milliard en au T3 2019). Il affiche aussi un chiffre d’affaires en baisse de 74% à 2,2 milliards d’euros et une perte d’exploitation de 1,26 milliard (contre un bénéfice de 1,22 milliard à la même période l’année dernière).

Sur les neuf premiers mois de l’année, l’impact de la crise sanitaire est tout aussi visible pour la compagnie allemande : un chiffre d’affaires en baisse de 60% à 11 milliards d’euros, une perte d’exploitation de 4,16 milliards et une perte nette de 5,58 milliards d’euros (en 2019 le groupe avait dégagé sur neuf mois un bénéfice net de 1,038 milliard d’euros).

Ces chiffres font revenir la société sur ses objectifs de réduction de coûts pour faire face à la crise. Il pourrait supprimer jusqu’à 30.000 emplois, au lieu des 22.000 initialement envisagés, en raison de l’absence de véritable reprise.

La compagnie a bénéficié en juin d’un vaste plan de sauvetage de 9 milliards d’euros du gouvernement allemand, qui est entré à son capital à hauteur de 25%. Mais cela n’est pas suffisant et le groupe perd désormais un million d’euros toutes les deux heures, contre un toutes les heures au début de la pandémie.

Seuls 350 de ses 763 avions sont actuellement utilisés, le taux d’occupation se limitant à un siège sur deux. Le groupe prévoit de réduire encore davantage sa flotte en clouant au sol 125 avions supplémentaires en raison de la deuxième vague de la pandémie. Il s’attend à une très lente reprise en 2021, avec au premier trimestre une capacité de vol de 25% du niveau d’avant pandémie, soit le même niveau que le trimestre en cours et bien loin des 50% précédemment envisagés d’ici la fin de l’année.

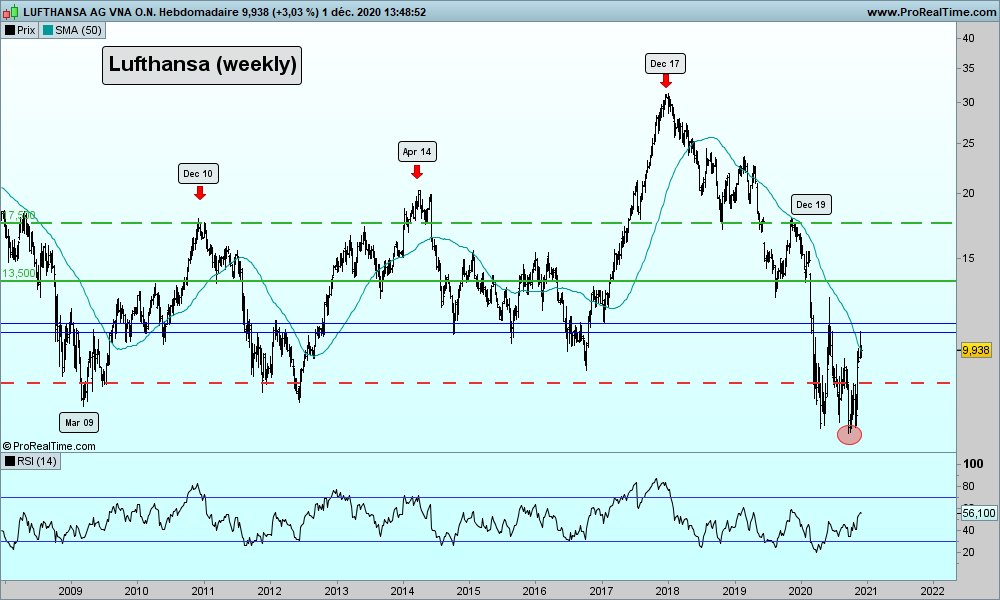

Sur ce graphique en base hebdomadaire du titre Lufthansa, on observe que depuis son point bas de mars 2009, le titre a connu une belle ascension (en plusieurs temps) jusqu’en décembre 2017 où il atteint son plus-haut historique, permettant à la compagnie aérienne allemande de passer de 7,73€ à 31,26€ par action (soit une progression de plus de 300%). Après ce pic, le titre connait une chute vertigineuse, accentuée par la crise sanitaire en début d’année 2020 ramenant Lufthansa à 7€ par action en mars, puis à 6,84€ en septembre (cercle rouge), son plus bas depuis mars 2003. Néanmoins le titre a fortement rebondi au cours du mois de novembre suite à l’annonce d’un vaccin potentiel contre le coronavirus, permettant à Lufthansa de revenir à 10€ par action, soit une progression de plus de 40% en un mois.

Dans cette configuration, et dans le contexte actuel, nous restons neutre sur le titre. Néanmoins, dans l’hypothèse où l’action reviendrait durablement au-dessus de la zone des 11€ (comprises entre les lignes bleues), on aurait un objectif à 13,50€ (ligne verte) qui si atteint pourrait conduire à un retour durable de la hausse. Alternativement, un passage sous les 8,50€ (pointillés rouges) nous conduirait à un retour sur les précédents plus bas.

EasyJet

EasyJet est une compagnie aérienne britannique à bas prix, « low-cost ». Il s’agit d’une société de plus de 10.000 employés qui est créée le 20 octobre 1995. Cotée à la Bourse de Londres, elle fait partie de l’indice FTSE 100. Son siège social est situé à l’aéroport de Londres-Luton.

Le groupe britannique a annoncé le 6 novembre qu’il réduisait sa capacité de vols à 20% de ce qu’il prévoyait initialement pour la période de fin d’année en raison de la crise sanitaire de Covid-19 qui perdure.

La low-cost britannique veut ainsi « minimiser les pertes » au premier semestre de son exercice fiscal décalé (soit les six mois entre octobre 2020 et mars 2021) et « garde la possibilité d’augmenter rapidement » le nombre de vols si la demande devait revenir.

En raison de la crise sanitaire, easyJet a annoncé s’attendre à une perte annuelle avant impôts pour l’année fiscale 2019-2020 d’environ 900 millions d’euros, la première de son histoire. Elle va aussi fermer deux bases en Italie, celles de Naples et de Venise.

Sur ce graphique en base hebdomadaire, on observe que depuis son point bas de mars 2009, la société easyJet enregistre une belle performance boursière avec une multiplication quasiment par huit du prix de son action, passant de 245£ à 1929£ en janvier 2015, son plus-haut historique. Depuis ce pic, le titre est entré dans une phase de consolidation autour du niveau pivot des 1200£ (ligne verte) avant de s’effondrer en début d’année 2020 à cause de l’évolution de la pandémie, ramenant l’action au prix de 410£ en mars. Le titre a ensuite tenté un rebond mais rapidement avorté face au manque de visibilité du secteur et au manque de touristes internationaux. Néanmoins, l’annonce de l’arrivé d’un vaccin au début du mois de novembre (cercle rouge) permet au titre de reprendre des couleurs et de venir accrocher les 850£ en l’espace d’un mois.

Dans cette configuration, et aux vues du flux d’informations financières susceptibles de faire évoluer le marché dans un sens ou dans l’autre, nous restons neutre sur easyJet tant que les prix resteront dans la zone comprise entre 750£ et 850£ (segments bleus). Cependant une installation durable des prix au-dessus de cette zone pourrait signifier une reprise du mouvement haussier, avec un premier objectif sur les 1200£ (ligne verte). Alternativement, un retour sous cette zone pourrait nous conduire à revenir sur des niveaux inférieurs, avec un premier objectif à 600£ par action.

RyanAir

RyanAir est une compagnie aérienne irlandaise low-cost également, fondée en 1984 et dont le siège social est situé à Swords, en Irlande.

En octobre 2020, la spécialiste irlandaise du vol pas cher a vu son trafic s’établir à 30% de ce qu’il était au même mois de l’année 2019, avec 4,1 millions de clients pour l’ensemble de ses filiales (contre 13,8 millions en octobre 2019). Un résultat aussi en recul par rapport à septembre, où RyanAir avait accueilli 5,1 millions de passagers.

Le groupe a opéré en octobre à environ 40% de ses capacités initialement prévues, avec un coefficient d’occupation de 73%. Toutes ses statistiques sont les plus basses pour RyanAir depuis la reprise des vols en juillet, après près de trois mois de quasi-hibernation pour cause de pandémie de Covid-19.

Sur les douze derniers mois en trafic roulant, RyanAir a transporté 70,3 millions de passagers, une baisse de 53% par rapport à la même période en 2019 (151 millions) avec un coefficient d’occupation moyen de 86%.

Néanmoins, le patron du groupe envisage déjà un retour l’automne prochain aux niveaux de trafic de 2019, l’arrivée annoncée de vaccins contre la Covid-19 lui faisant envisager pour la période estivale des capacités entre 60% et 80% de ce qu’elles étaient avant la pandémie.

Sur ce graphique en base hebdomadaire du titre RyanAir, on observe que depuis septembre 2008, le titre a connu une croissance en quasi-ligne droite jusqu’en aout 2017, passant de 1,80€ à 19,78€ (son plus-haut historique) avec une phase de ralentissement en 2014 (segments rouges) où la zone des 7,50€ fait résistance avant d’être franchie sur un gap haussier important qui fera office de support plus tard. Après ce pic, le titre a connu une phase de correction qui prendra fin en septembre 2019 autour des 8,50€ par action avant un fort rebond jusqu’en janvier 2020 où le titre prend près de 100% pour revenir proche des 17€. S’en suit une nouvelle chute des prix suite à l’évolution de la crise sanitaire mondiale ramenant une nouvelle fois le titre autour des 8,50€ où le gap de 2014 fait encore office de support, permettant aux prix de rebondir. Ce rebond prend encore plus d’ampleur avec début novembre (cercle vert) l’annonce d’un vaccin qui ramène de la visibilité pour ce secteur, et permet au titre de revenir sur ses niveaux d’avant crise autour des 15,50€ par action.

Dans cette configuration, tant que le niveaux pivots des 12€ ne sera pas franchi, nous privilégions un scénario haussier sur RyanAir, avec un premier objectif sur les niveaux de 2017 autour de 19€ par action. Alternativement, la franche cassure de ce niveau pourrait nous conduire à revenir tester le gap autour des 8,50€.

Vous voulez dynamiser votre portefeuille ?

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur les produits similaires, Leverage/Short, avec des effets de levier fixes.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir les variations des cours des compagnies aériennes comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter en cliquant ici.

Par ailleurs, dans une période où la Bourse continue paradoxalement de défier tous les records, en dépit d’une conjoncture économique très malmenée, nous vous proposons également une large gamme de formations qui vous permettront, tout en restant chez vous, d’approfondir vos connaissances, de découvrir des moyens méconnus de faire fructifier votre capital ou encore de mieux gérer votre ratio risque/rendement. Aussi, n’hésitez pas à découvrir la liste de ces formations en cliquant ici, en sachant que vous pouvez bénéficier d’une promotion exceptionnelle de 50% avec le code NEWSLETTER-50.

Réalisé par Jean-François M’Bongué avec l’aide de Marc Dagher