Alors que le secteur bancaire avait largement contribué à la victoire du démocrate Barack Obama en 2008, la victoire du républicain Donald Trump en 2016, devrait grandement lui bénéficier. Quels évènements marquants se sont déroulés depuis les élections de 2008 ? La promulgation de la loi Dodd-Frank, le texte qui a limité le pouvoir des banques américaines depuis 2010, au grand détriment d’établissements financiers tels que Goldman Sachs ou Morgan Stanley.

Les valeurs des banques américaines ont enregistré un spectaculaire rebond à Wall Street après l’élection de Donald Trump à la Maison blanche. Ce nouvel engouement des marchés pour le secteur bancaire ne serait peut-être qu’à ses débuts, tant les promesses du nouveau président pourraient avantager les banques. Les investisseurs semblent compter sur une hausse des taux d’intérêts qui devrait être annoncée par la Fed de Janet Yellen autour du 13-14 décembre, et sur un allègement de des réglementations promise par Donald Trump.

Les banques françaises semblent elles aussi profiter d’une période faste post-élection américaine. Les cours de BNP Paribas, Crédit Agricole, ou encore Société Générale sont en bonnes formes, et sont pressentis à la hausse sur les prochains mois. La banque de La Défense est d’ailleurs en discussions avec UniCredit sur une possible fusion des deux géants de la finance. Une source au sein d’UniCredit avait déclaré récemment à Reuters que certains cadres supérieurs de la banque italienne estimaient que le but ultime de Mustier (administrateur délégué chez UniCredit) était de procéder à un rapprochement avec Société Générale. Cette affaire est reléguée au stade de rumeur, mais du fait des multiples sources, l’histoire prend de l’ampleur.

BNP Paribas, de son côté, se retrouve elle aussi dans une procédure d’alliance. La banque de la rue d’Antin et la Matmut ont officialisé la signature d’une « alliance stratégique » dans l’assurance dommages en France. Les deux groupes vont créer une structure commune qui sera détenue à 66 % par BNP Paribas Cardif , la filiale d’assurance de BNP Paribas, et à 34 % par la Matmut . Le lancement de cette co-entreprise est prévu en 2018. Cet accord à pour objectif de permettre à la banque tricolore de prendre enfin son envol sur le marché de l’assurance-dommages en France. Alors qu’il travaille historiquement avec AXA France sur ce périmètre-là, BNP Paribas Cardif n’a pas connu le même essor que les autres bancassureurs, qui gagnent des parts de marché année après année.

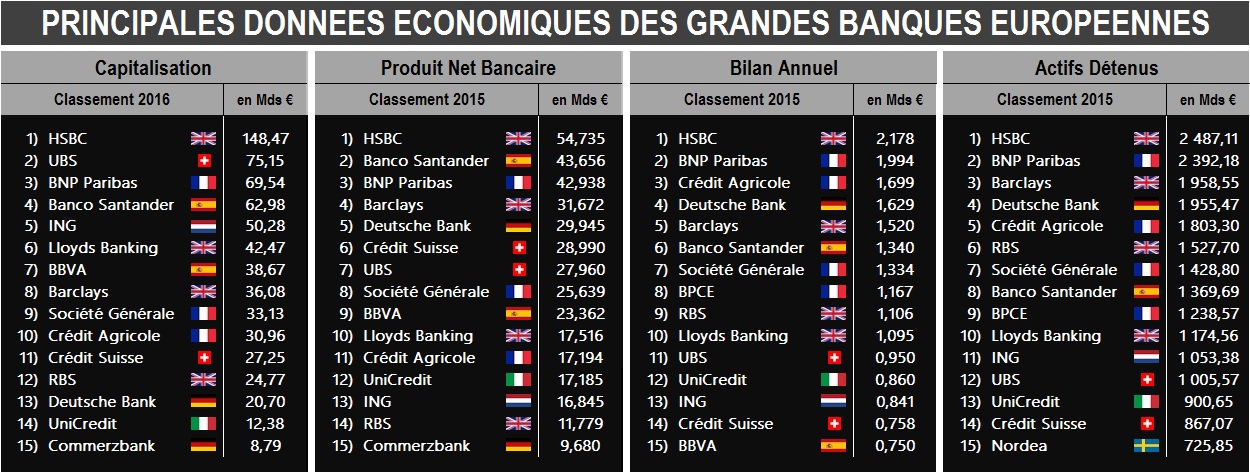

La Réserve fédérale américaine a publié la première évaluation complète de la solidité financière des banques européennes implantées aux Etats-Unis. Chez Deutsche Bank, les capitaux et la rentabilité semblent poser problème, alors qu’UBS et Barclays apparaissent sous-capitalisées. Du côté de BNP Paribas et Credit Suisse la rentabilité était décevante pour les neuf premiers mois de 2016. Cependant, toutes les banques sont au-dessus du taux de levier minimum requis de 4%, même Deutsche Bank qui passe de justesse à 4,1%.

A titre de comparaison, les banques américaines JPMorgan Chase et Morgan Stanley affichaient des taux de levier à plus du double, soit respectivement 8,5% and 8,3%, pour le troisième trimestre de l’année. Le ratio de BNP Paribas est comparable à celui de ses homologues américains, tandis que HSBC possède une bonne longueur d’avance à 9,4%, ce qui devrait rassurer la banque britannique en sa capacité à redistribuer une partie des fonds bloqués dans son établissement américain.

Ces évaluations montrent clairement que la plupart des banques européennes ne génèrent pas suffisamment de revenus en regard des actifs et des capitaux qu’elles déploient aux Etats-Unis. Barclays et UBS sont les seules dont les données suggèrent que leurs actifs américains produisent des revenus satisfaisants pour la maison-mère.

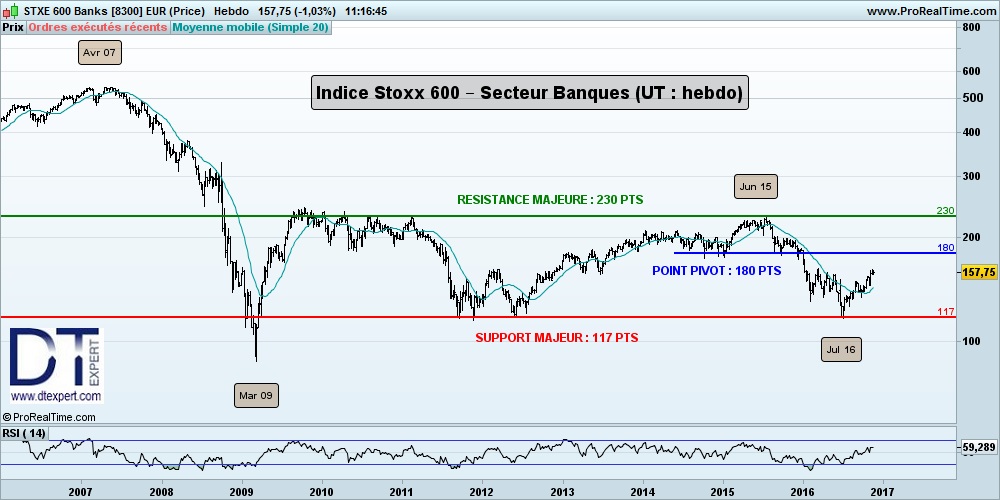

Qu’en est-il maintenant de l’état des lieux graphiques ? Que peut nous dire l’analyse technique après cet état des lieux fondamental ? C’est ce que nous allons regarder dès maintenant…

Retour vers la résistance majeure des 230 points ?

Que voit-on donc d’assez intéressant en termes techniques sur ce graphique de moyen terme, pris depuis la fameuse crise du subprime ici entre les mois d’avril 2007 et mars 2009 ? On voit assez nettement que les cours, après avoir perdu près de 85% de leur valeur durant la crise, ont entamé un franc rebond d’environ 175% avant de s’inscrire au sein d’un large canal horizontal grossièrement compris entre la résistance majeure des 230 points et le support majeur des 117 points.

Aussi, c’est à la faveur d’un rebond en juillet dernier sur ce seuil de soutien que nous envisageons un scénario plutôt haussier sur le secteur à moyen terme.

Pronostic & stratégie

Au regard de la situation globale, il semble techniquement plus propre d’envisager une poursuite du rebond actuel au moins jusqu’à un nouveau test de la fameuse borne de résistance des 230 points. Scénario à confirmer toutefois en dépassant la résistance intermédiaire située sur les 180 points et correspondant à la fois au dernier overlap et à la fois au ratio traditionnel de Fibonacci de 61,8% de la dernière vague de baisse.

Alternativement en revanche, le moindre enfoncement du palier des 140 points conduirait à un nouveau test de la zone de soutien des 117. Zone dont la cassure serait de très mauvais augure pour l’avenir du secteur à plus long terme.

Comment optimiser sa stratégie en jouant ce scénario ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, les banques restent les sous-jacents les plus traités et donc les plus disponibles en matière de produits chez tous les émetteurs. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Voici, pour vous convaincre si besoin, le tableau des performances consolidées au 20 novembre 2016 du service :

Des résultats qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

A bon entendeur…

Marc Dagher, avec l’aide de Benjamin Brothier