Marché automobile mondial

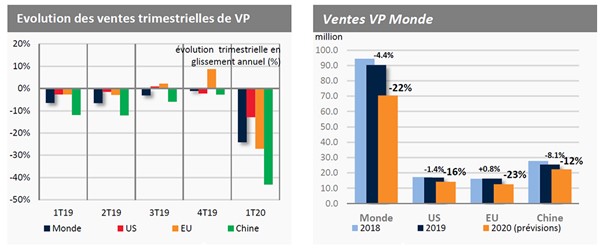

Le marché automobile mondial s’enfonce dans une crise historique, l’année 2020 s’annonçant comme la pire année jamais enregistrée pour le secteur, avec une baisse prévue des ventes de plus de 25%.

Après une baisse de 4% des ventes en 2019, suite au ralentissement de la croissance économique mondiale et à la mise en œuvre de nouvelles réglementations en Europe et en Chine, les ventes de véhicules particuliers (VP) se sont effondrées au premier trimestre de l’année 2020 en raison de la crise sanitaire du coronavirus. La baisse a été particulièrement importante en Chine (-43%), premier pays touché par la pandémie, suite à la fermeture des usines et aux mesures de confinement strictes de la population.

Source : https://www.ifpenergiesnouvelles.fr/

Les chiffres de vente pour le mois d’avril dans les principaux pays européens montrent l’ampleur de la crise à venir. En Italie, en Espagne et au Royaume-Uni, les ventes ont baissé de 97% en avril. En France, les immatriculations ont chuté de 89%, tandis que les ventes en Allemagne ont mieux résisté avec une baisse de 61% à 1,3 million d’unités.

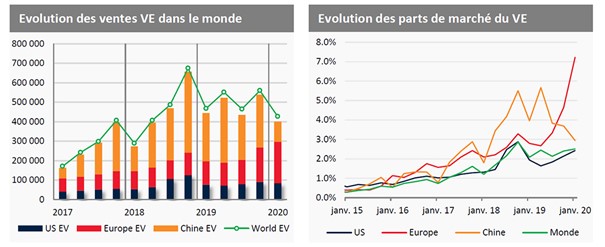

Les ventes de véhicules électriques (VE) ont cependant mieux résisté au premier trimestre 2020, en particulier en Europe, qui devient le premier marché mondial. Pour faire face aux difficultés du secteur automobile, les gouvernements mettent en œuvre des plans de relance sans précédent.

Source : https://www.ifpenergiesnouvelles.fr/

Des signaux plutôt positifs ont néanmoins été aperçus depuis la fin de l’été 2020. A l’échelle mondiale, la bonne nouvelle émane de Chine. Le marché numéro un au monde a affiché une progression de 16,4% en août 2020. Il s’agit de la quatrième hausse mensuelle d’affilée après les chutes brutales de février et mars consécutives au confinement du pays. Malgré le fait que le secteur automobile chinois accuse encore un repli de 12,7% de ses ventes depuis le début de l’année, cette série positive est une première depuis 2018 et beaucoup espèrent qu’elle mettra un coup d’arrêt au cycle baissier qui affectait le marché national ces deux dernières années.

Le sujet est d’importance pour la suite de l’avenir du secteur et pas seulement du côté des groupes automobiles mais aussi de celui des grands équipementiers de rang international, très dépendants de l’appétit d’achat des automobilistes asiatiques. L’industrie française appartient à ce club, avec quatre entreprises majeures que sont Valeo, Faurecia, Michelin et Plastic Omnium.

Marché automobile français

Source : https://www.marokoto.com/article/secteur-automobile-comment-limiter-les-degats-1591551165

Du 17 mars 2020 jusqu’au déconfinement, les espaces de vente ont tous dû fermer leurs portes. Si quelques marques ont poursuivi leur activité avec de la vente en ligne, les premiers effets se sont rapidement fait sentir avec une chute des ventes de 72% en mars et de 89% en avril. Sur les 4 premiers mois de l’année (janvier-avril 2020), le marché automobile a perdu 355.854 ventes par rapport à la même période en 2019. Pour bien comprendre l’ampleur de la crise, en avril dernier, il s’est vendu environ 500 véhicules neufs par jour, contre près de 6.400 unités par jour en avril 2019. Un triste record que le secteur automobile n’a jamais connu même pendant la crise de 2008.

Sur l’année en cours, les chiffres ne sont pas meilleurs… Avec 998.409 unités vendues au cumul des huit premiers mois de l’année 2020, soit un repli de 32% par rapport à la même période en 2019, on comprend bien que le marché automobile français est sous tension. Dans ce contexte, on observe un retour de la course aux alliances et à des projets de restructuration dans un soucis de consolidation afin de créer de grands groupes qui seraient plus à-même de résister à l’évolution du marché.

PSA (Peugeot Citroën) – FCA (Fiat Chrysler)

Pour mémoire, Fiat Chrysler cherche un partenaire depuis le début des années 2010, juste après l’absorption du groupe Chrysler aux Etats-Unis. Plusieurs candidats ont regardé le dossier, avant de le refermer face aux exigences des actionnaires. En 2019, un premier projet de fusion avec le groupe Renault avorte face aux réticences de l’Etat français. C’est le groupe PSA qui trouve un terrain d’entente avec FCA quelques mois plus tard. En décembre 2019, un accord de fusion est signé, et soumis à la Commission européenne pour validation.

Source : https://www.auto-moto.com/actualite/business/peugeot-fiat-enjeux-rapprochement-chiffres-223703.html

En septembre 2020, les deux constructeurs avaient rassuré les marchés sur le fait que la fusion restait d’actualité malgré la crise sanitaire, mais sont contraints d’ajuster quelques paramètres, notamment dans la compensation entre actionnaires et ainsi renforcer la trésorerie de la nouvelle entité. C’est pourquoi les deux groupes ont proposé des concessions à la Commission européenne pour dissiper ses craintes en matière d’atteinte à la concurrence. On retiendra notamment fin octobre, la cession de 7% de l’équipementier Faurecia par la maison Peugeot afin d’assainir la trésorerie du futur groupe et d’éviter des nouvelles discussions anti-trust. Cette décision devrait leur permettre d’obtenir un feu vert de Bruxelles pour la naissance du nouveau groupe nommé Stellantis qui deviendrait le quatrième groupe automobile mondial.

Volkswagen : Audi – Bentley

Le 25 octobre dernier, Volkswagen a annoncé prévoir de faire de la marque de luxe britannique Bentley une filiale de sa division Audi dans un souci d’économies d’échelle sur son segment haut de gamme. Bentley passera donc l’année prochaine sous la supervision d’Audi. Les synergies ainsi réalisées pourraient permettre d’utiliser la technologie Audi pour un nouveau SUV Bentley.

Source : https://www.motor1.com/news/450810/audi-take-control-bentley-rumor/

Volkswagen se penche sur l’avenir de ses marques de prestige comme Lamborghini, Bugatti et Ducati dans le cadre de son évolution vers la production en masse de véhicules électriques. Le groupe pourrait notamment introduire Lamborghini en Bourse, selon des sources de Reuters.

Renault

Un nouveau dirigeant est arrivé à la tête du constructeur français depuis le 1er juillet 2020, et il s’agit de Luca De Meo. Le nouveau PDG arrive avec une nouvelle vision et de grandes intentions. A son arrivée, lors d’une de ses premières sorties, il s’exprime en disant que : « Quand je suis arrivé chez Renault, j’y ai trouvé la même situation qu’à l’ingénierie de PSA en 2013. Des coûts trop élevés et un mauvais ratio prix-volume. Faire du volume de vente quand on n’y gagne pas d’argent est une erreur ; d’où la volonté de développer la rentabilité sur chaque modèle ».

Source : http://www.renault-apt.fr/

Après des comptes semestriels catastrophiques marqués par une perte record de 7 milliards d’euros, le constructeur au Losange a fait état, vendredi 23 octobre, d’un chiffre d’affaires trimestriel toujours en repli de 8,2%, mais avec quelques signes d’amélioration puisque que les marges sont en augmentations avec une baisse des volumes : un des premiers effets de la stratégie impulsée par le nouveau dirigeant.

Mercedes-Benz – Aston Martin

Fin octobre 2020, le groupe allemand Mercedes a annoncé augmenter sa participation dans Aston Martin à hauteur de 20% (contre 5% initialement). Il existe déjà un partenariat technologique entre les deux groupes depuis 2013, dans lequel Mercedes fournit des moteurs au constructeur britannique. Le nouvel accord ouvre à Aston Martin l’accès à une série de nouvelles technologies développées par la marque à l’étoile pour sa nouvelle génération de moteurs hybrides et électriques ainsi qu’à divers composants. Avec 6.000 voitures produites par an, Aston Martin n’était pas en mesure d’assurer lui-même tout son développement, mobilisant trop d’investissements. En montant au capital sur un plan de trois ans qui représente une valeur totale de 315 millions d’euros, les deux groupes ambitionnent de faire passer les ventes d’Aston Martin à 10.000 véhicules par an et venir concurrencer Ferrari sur le secteur de la voiture de luxe.

Ford

Le constructeur américain semble être celui qui a le mieux résister aux effets de la pandémie. Ford joue sur le « tout électrique » depuis près d’un an et vise en particulier les professionnels et profite de la crise pour toucher des particuliers aux Etats-Unis qui ne souhaitent plus prendre les transports. Pour le troisième trimestre 2020, Ford publie d’excellents résultats avec un résultat net de 2,3 milliards de dollars alors qu’une baisse de 260 millions était attendues. La transition écologique passe étonnamment plus facilement par les utilitaires électriques que les véhicules particuliers, et Ford l’a bien compris puisqu’une grande partie de son résultat se fait via la vente d’utilitaires électriques.

Analyse Technique

Dans notre partie sur l’analyse technique nous nous concentrons sur le secteur automobile français en prenant en compte constructeurs et équipementiers.

Peugeot SA

Dans ce graphique en base hebdomadaire, on observe dans un premier temps que le titre est inscrit dans une tendance haussière depuis son point bas de novembre 2012. Depuis cette date, les cours ont évolué à la hausse jusqu’en 2019 où le titre marque un ralentissement sur la zone de résistance des 27€ (segment vert). Puis à partir de 2020, Peugeot rompt avec sa progression et enregistre une violente chute du prix de son action suite à l’évolution de la pandémie de Covid-19, l’amenant à revenir sur ses points bas de 2016 autour des 10€ par action. Par la suite, les cours reprennent des couleurs, et permettent à Peugeot de revenir sur les 17€ où le titre semble ralentir sa progression.

Dans cette configuration, et avec la conjoncture actuelle, tant que le titre Peugeot ne franchira pas le niveau pivot des 20€ (segment bleu), le scénario baissier reste à privilégier avec un potentiel retour sur le niveau des 12,5€ (segment rouge). Alternativement, la franche cassure des 20€ pourrait permettre au titre de venir côtoyer la zone des 27€ correspondant à ses plus-hauts d’avant crise.

Renault

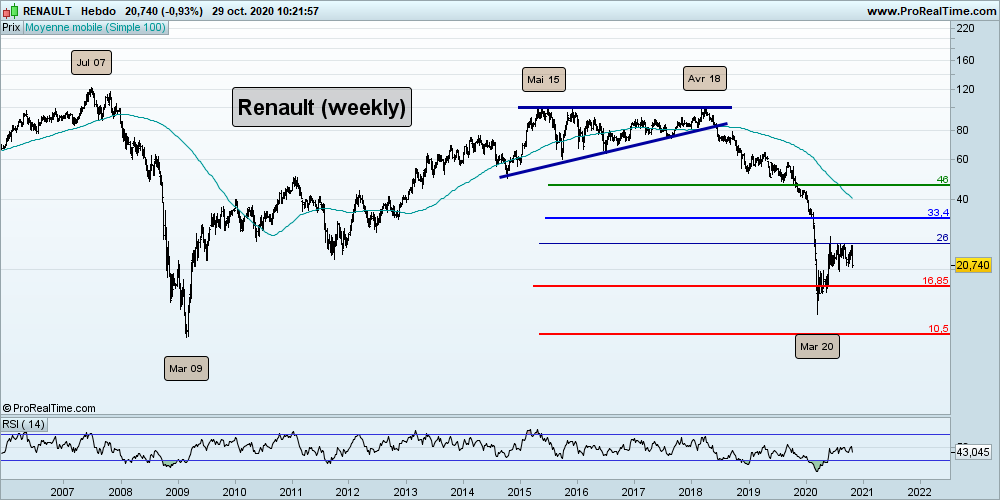

Sur ce graphique en base hebdomadaire de l’action Renault, on remarque aisément que le titre évolue à la hausse depuis son point bas de mars 2009. Cette progression marque un plus-haut à partir de mai 2015 qui correspondra par la suite à une zone de résistance et enfermera le titre dans un wedge (matérialisé par les segments bleus). En avril 2019, la franche cassure de ce wedge entraine un fort mouvement baissier, qui s’accélère en 2020 avec l’apparition de la crise sanitaire et fait passer le prix de l’action de 100€ en 2019 à 14€ en mars 2020 : un plus bas depuis 2009. Depuis les cours ont tenté un rebond qui semble s’échouer sur la zone de résistance intermédiaire des 26€.

Avec cette configuration technique, et dans la conjoncture actuelle, il semble qu’un scénario baissier soit à envisager, avec un premier objectif autour des 17€, qui si franchit nous conduirait à un retour sur son plus bas historique de mars 2009 à 10€. Alternativement, le dépassement de la zone de résistance des 26€ suivit de la franche cassure du niveau pivot des 33,40€ invaliderait le scénario baissier et nous amènerait à un premier objectif sur les niveaux d’avant crise vers 46€.

Michelin

Ce graphique en vue hebdomadaire de Michelin nous permet d’observer que le titre évolue dans une tendance haussière à l’intérieur de deux obliques convergentes depuis son point bas de 2009 avec un plus-haut historique enregistré en janvier 2018 à 130€ par action. Par la suite, le titre a franchi sa droite de support l’amenant sur sa zone de support des 83€ (segment rouge) avant de venir consolider autour du niveau pivot des 103€ (segment bleu) au cours de l’année 2019, puis de s’effondrer en début d’année 2020 suite à la propagation de la crise sanitaire.

Cette configuration technique additionnée à la conjoncture actuelle nous fait privilégier un scénario baissier sur le titre Michelin, avec un premier objectif à 83€ qui si franchi nous conduirait à un retour sur les points bas de mars 2020 autour des 67€. Alternativement, la franche cassure du niveau pivot des 103€ invaliderait ce scénario baissier et nous conduirait à un retour sur les points hauts de 2019 (segment vert).

Sur ce graphique en base hebdomadaire de Faurecia, on obverse que le titre évolue dans un canal ascendant depuis son point bas de juin 2009 lui permettant de revenir en mai 2018 à 75€, soit son précédent plus-haut de juin 2007. Par la suite le titre corrige, avant de venir toucher la borne basse de son canal suite au creux de mars 2020 lié à la pandémie de coronavirus. Depuis ce creux, les cours ont tenté un rebond qui semble s’avorter autour du niveau pivot des 42€ (segment bleu).

Avec cette configuration technique et la situation actuelle, nous sommes amenés à privilégier le scénario baissier sur Faurecia, avec un retour sur la borne basse du canal tant que le niveau pivot des 42€ ne sera pas franchement cassé à la hausse. Alternativement, la franche cassure de ce niveau amènerait le titre à venir côtoyer son plus-haut d’avant crise autour des 53€.

Valeo

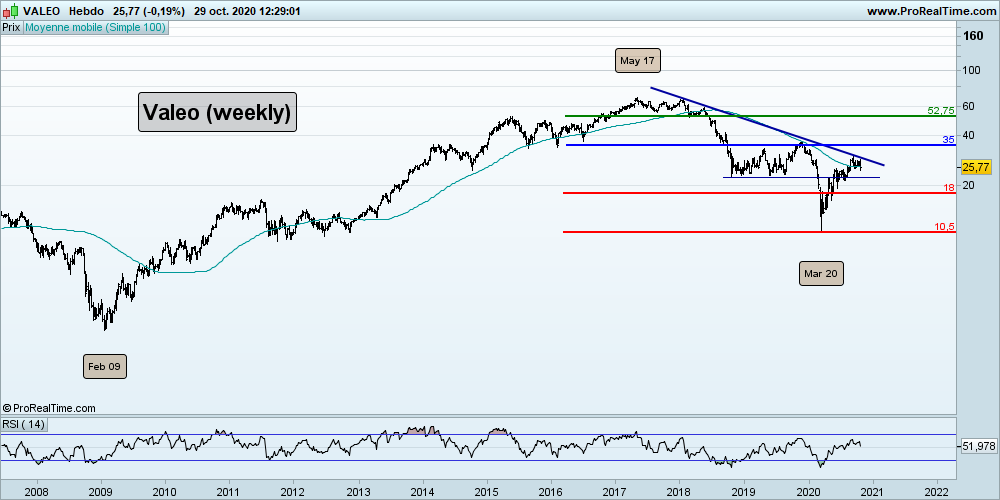

Sur ce graphique en base hebdomadaire du titre Valeo, on observe la forte progression des cours entre le creux de févier 2009 à 2,7€ et son nouveau plus-haut historique atteint en mai 2017 à 68€. Depuis, l’action a corrigé jusqu’à une zone de support intermédiaire sur les 24€ (segment noir) qui sera enfoncé en 2020 suite à la crise sanitaire, créant en mars dernier, un plus bas depuis 2014. Ce creux a été suivi d’une tentative de rebond qui semble s’avorter autour des 30€.

Dans cette configuration, nous privilégions un scénario baissier sur le titre avec un premier objectif sur les 18€ tant que le niveau pivot des 35€ ne sera pas franchie. Alternativement, le dépassement de ce niveau amènerait l’action Valeo à se diriger vers les 52€.

Plastic Omnium

Ce graphique en vue hebdomadaire laisse apparaitre la forte progression de l’action Plastic Omnium entre son point bas de 2009 et son plus-haut historique de février 2018 à 42€. Depuis ce sommet, le titre a corrigé et a consolidé dans une zone comprise entre 19€ et 28€ au cours de l’année 2019, avant de chuter à 12€ en mars 2020 suite à la pandémie de coronavirus. Après ce point bas, le titre a amorcé un rebond qui semble perdre en vigueur.

Cette configuration technique additionnée à la conjoncture actuelle nous amène à privilégier un scénario baissier sur cette action tant que le niveau pivot des 28€ jouera le rôle de résistance. Alternativement, la cassure de ce niveau invaliderait le scénario baissier et conduirait Plastic Omnium à revenir sur ses plus-hauts historiques.

Vous voulez dynamiser votre portefeuille ?

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur les produits similaires, Leverage/Short, avec des effets de levier fixes.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur Peugeot, Renault comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Réalisé par Jean-François M’Bongué

avec l’aide de Marc Dagher