Il est impossible de saisir les variations du cours du pétrole sans une bonne vision géopolitique de l’actualité. En effet, ce sous-jacent est depuis 1967 la première source d’énergie mondiale dont dépendent plus ou moins les acteurs économiques actuels. Sa demande ne cesse d’augmenter boostée par l’émergence de la Chine et de l’Inde devant la baisse progressive des besoins occidentaux. L’Agence internationale de l’énergie (AIE) estime même une hausse de 9,4% à l’horizon 2035 et à hauteur de 99,7 millions de barils par jour (mbj) contre 91,15 mbj pour l’année 2014.

Seulement, la production reste encore et toujours excédentaire et les pays exportateurs se heurtent à une situation critique en 2014 à laquelle la réunion de l’OPEP du 27 novembre 2014 devait répondre. En effet, on assistait à une chute du cours de 20% entre juin et novembre. L’arrivée sur le marché du gaz/pétrole de schiste américain dont la production augmente et les rivalités au sein même de l’OPEP en étaient les causes. Mais les choses ne s’arrangèrent pas. Gazprom, premier exportateur russe, a continué sa stratégie expansionniste alors qu’en même temps la Libye et l’Irak sont revenus en force sur le marché après les querelles internes qu’elles avaient vécues. De plus la concentration de la hausse de la demande en Asie joue en la défaveur de l’offre qui perd un peu de son influence dans les négociations. La hausse du dollar et le pétrole bradé au marché noir contrôlé par des terroristes sont venus s’ajouter à cette situation qui assombrit l’horizon des principaux exportateurs.

Alors qu’on pouvait penser à un éventuel rattrapage des prix par l’Arabie Saoudite, le Koweït et les Emirats Arabe Unis, la décision prise la veille de la réunion fut tout autre. Il semble que leur volonté est de dissuader les Américains dans leur développement de production de gaz de schiste dont le coût marginal s’établie entre 70 et 80 dollars le baril contre 25/30 pour le pétrole conventionnel. Ainsi la production est maintenue, le prix continue sa chute inexorable rappelant l’année 2009 en passant sous la barre des 50 dollars le baril le 7 janvier. Un coup de grâce pour le gaz de schiste américain mais aussi pour les principaux concurrents et adversaires politiques de l’Arabie Saoudite comme l’Irak et la Russie.

Qu’en est-il de l’impact de cette dévaluation sur les acteurs économiques ? Le premier secteur touché négativement sera à l’évidence le secteur pétrolier. La chute des cours du brut va mettre un coup d’arrêt aux investissements des compagnies pétrolières, même si les projets en Afrique et au Moyen-Orient devraient s’en sortir indemnes. Les différentes études, quoiqu’encore fraîches, font état de baisses d’investissements dans le domaine de l’exploration. Les coupes seront sévères sur les programmes d’exploitation et d’exploration des schistes bitumineux en Arctique et au Canada ; quant au gaz de schiste, cela devrait être de même nature. En revanche, au Moyen-Orient, la suprématie continuera de s’afficher avec l’Arabie qui prévoit de financer plusieurs investissements de très grande échelle dans le gaz naturel, et le Koweït voulant faire passer sa production de 3 à 4 millions de barils.

Les effets collatéraux négatifs ou positifs sur le secteur industriel sont plus compliqués à analyser. La baisse des investissements dans les programmes pétroliers a comme conséquence des coupes sombres chez les fournisseurs de produits nécessaires à l’exploration ; ainsi US Steel a déjà commencé à réduire et à licencier en raison de la réduction des commandes de tubes d’acier utilisés par les pétroliers.

La baisse des cours de bourse des grands groupes, tel Total en France, ou celles des sociétés liées à l’énergie aux États-Unis (Transocean, Denbury, Noble Corp ou Haliburton), a vu leurs valeurs boursières amputées de près de 50%. De même – et ce n’est pas le moindre des paradoxes – les leaders de l’industrie automobile ont-ils vu leurs cours de bourse également fléchir. Ceux qui sont et seront touchés le plus profondément par la crise sont les banques dont les crédits ont porté vers l’industrie pétrolière, en particulier les banques régionales telles qu’elles ont été identifiées récemment par Fitch Rating.

Mais évidemment, du point de vue de la consommation, si les cours devaient rester sur ces bases, cela devrait augmenter le pouvoir d’achat des ménages occidentaux de près de 300 milliards de dollars provenant de l’économie faites sur la consommation d’essence gasoil, fuel domestique et agricole, soit un regain de pouvoir d’achat qui pourrait être estimé entre 1 et 1,25 %. Une aubaine pour l’Occident dont l’activité s’est fortement ralentie depuis la crise de 2008.

Sur le marché de la monnaie, les effets de la chute des cours sur l’inflation se font déjà sentir, comme déjà en 2008 où les cours étaient tombés de 147 à 32 dollars le baril en moins de six mois ; encore que, sur ce sujet, le problème de la Zone Euro en général, et de la France en particulier, serait plutôt le risque de déflation que d’inflation.

C’était donc une large ABC…

– État des lieux

D’un point de vue panoramique, on peut désormais distinguer trois grandes périodes depuis les sommets de juillet 2008 (voir les pointillés jaunes ci-dessus) :

- La grande vague A (juillet 2008 à février 2009): une première chute abyssale et sans appel, durant laquelle les cours du pétrole se sont dépréciés de plus de 75% de leur valeur, pour atteindre des points bas historiques en février 2009.

- La grande vague B (février 2009 à juin 2014): une très forte reprise des cours du baril, mais bien moins nette cependant que la baisse qui la précédait, avec notamment des phases de consolidation intermédiaires régulières et lancinantes : un triangle ouvert (en gris sur le graphique ci-dessus), puis un flag (en bleu ciel) et, enfin, un wedge, ou biseau d’étranglement (en bleu marine) annonciateur d’un retournement imminent. Les prix ont alors repris pas moins de 260% de leur valeur en cinq ans !

- La grande vague C (en cours depuis juin 2014): en écho à la grande vague A, c’est une nouvelle chute sans appel qui vient frapper les cours du baril de brut qui ont déjà perdu plus de 60% de leur valeur et dont les prévisions techniques ne plaident pas pour une reprise immédiate, comme nous allons le voir ci-après.

Ainsi, c’est donc à la faveur d’une très large ABC de long terme et dans une configuration baissière irrévocable que doit être analysée la suite des événements sur le sous-jacent on ne peut plus chahuté ces derniers temps…

– Pronostic & stratégie

Dans l’hypothèse où notre scénario est le bon, et à moins de n’être déjà en fin de grande vague C (possible mais peu probable), nous pensons que la configuration actuelle offre encore un bon potentiel de baisse. En effet, une poursuite de la chute vers l’objectif majeur en swing-move (soit un report de 100% de la vague A) autour des 28$ le baril semble être l’objectif logique de fin de vague C. Ce scénario reste valable tant que la résistance clé des 63,90$ n’est pas nettement dépassée. Dans l’attente, un rebond technique intermédiaire limité par les 56$ est possible. Enfin, on visera a plus « court » terme et dans un premier temps le double bottom sur les 32,50$ avant d’envisager une poursuite de la dégringolade.

Comment profiter de nos conseils et de ce scénario efficace ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe chez les émetteurs de nombreux turbos permettant d’intervenir à la hausse comme à la baisse sur les matières premières telles que le pétrole. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

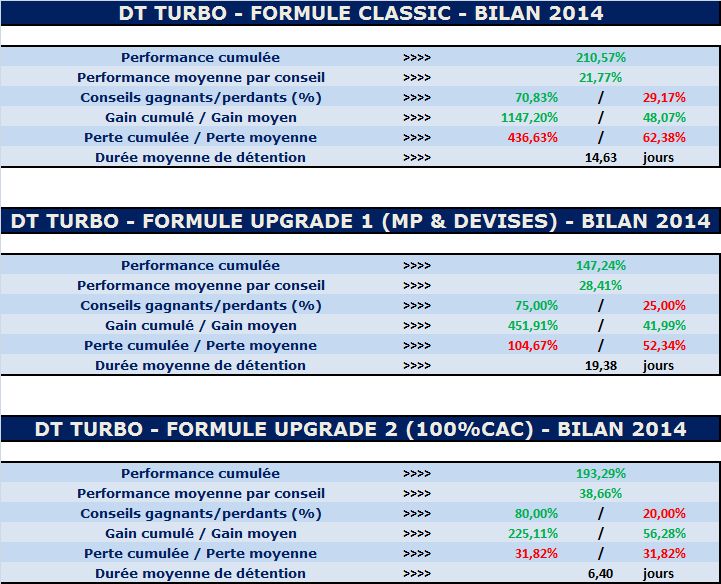

Pour l’heure, laissez-nous vous présenter les bilans consolidés de l’exercice 2014 de notre service de conseils clés en main DT Turbo, formule par formule :

Un tableau qui se passe de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Nous vous remercions par ailleurs de votre confiance renouvelée et ferons tout pour continuer à vous satisfaire.

A bon entendeur…

Marc Dagher

Suivez-nous sur Twitter : @daghertrading