Cette année 2020 reste marquée par la crise du coronavirus qui a vu l’ensemble des marchés s’effondrer courant février, le Cac ayant notamment chuté de plus de 40%. Depuis le plus-bas de mars dernier, l’indice se trouve au sein d’un rebond plus poussif que les indices américains, notamment le Nasdaq, fortement boosté par les GAFAM (voir notre récent article) ou encore que le Dax en Europe qui a repris plus de 60%. Avec une reprise aux alentours de 40%, le Cac fait partie des quelques indices en retard qui restent encore loin de leurs niveaux d’avant crise.

Nous avons réalisé un classement des 40 valeurs de l’indice national en attribuant des coefficients arbitraires en fonction des variations annuelles, de l’intensité du rebond depuis le ceux de mi-mars et des rares valeurs qui ont retrouvé des plus-hauts d’avant crise.

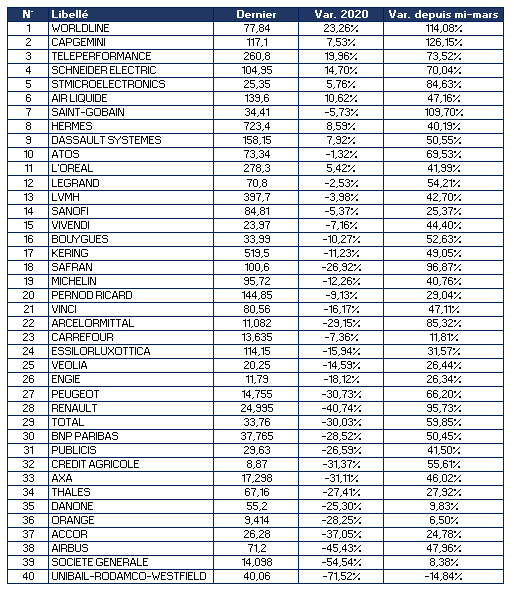

Voici le résultat de ce classement :

Que nous montre l’observation de ce classement ?

Tout d’abord, que le secteur des « tech » reste en très bonne position, avec notamment les trois premières places du podium et 6 valeurs dans le top 10. Ainsi, à côté de Worldline, Capgemini et Teleperformance – dont les deux nouveaux entrants au sein de l’indice sur cet exercice 2020, Worldline et Teleperf entrés respectivement en mars et juin 2020 – on retrouve notamment STM, Dassault Systèmes ou encore Atos (ex maison-mère de Wordline).

Cette première observation montre que la mutation du paysage économique est de plus en plus ancrée, avec une prédominance des valeurs technologiques qui souffrent moins de la « virtualisation » du monde imposée notamment par la crise sanitaire.

Ensuite, autres valeurs à faire partie des « bons élèves » de l’année, on retrouve des titres solides de l’industrie tels que Schneider Electric, Air Liquide, Saint-Gobain ou encore Legrand, ainsi que le secteur poids-lourd du luxe avec Hermès, LVMH, L’Oréal ou encore Kering.

Parmi toutes les valeurs de l’indice parisien, seules 7 ont réussi à dépasser leur plus-haut d’avant crise de février : Worldline, Capgemini, Telepeformance, Schneider Electric, Air Liquide, Hermès et Sanofi.

De l’autre côté du classement, les services financiers (banque et assurance), avec notamment BNP Paribas, Crédit Agricole, AXA et surtout Société Générale, ainsi que la foncière du Cac, URW (lanterne rouge incontestée et seule valeur à afficher un bilan négatif depuis mi-mars) font partie des « mauvais élèves » de l’année. Autres secteurs à la peine, le duo des constructeurs automobiles Peugeot et Renault ou encore le secteur aéronautique, avec Thales et Airbus (exception faite de Safran, qui s’en sort mieux que ses pairs). Enfin, et dans la logique de la crise du Covid, le groupe Accor figure lui aussi dans le bas du tableau.

Ainsi, on remarquera que bien que toutes les entreprises aient été impactées par la crise, le retour à des niveaux d’avant crise se dessine différemment en fonction des secteurs et des valeurs.

Vers une reprise meilleure que prévue ?

Après l’euphorie actuelle sur les grandes places boursières américaines, les investisseurs ont retrouvé une certaine confiance dans les marchés notamment grâce à l’intervention massive des banques centrales et au plan de relance de 100 milliards d’euros prévu par le gouvernement. Ce plan devrait créer 200.000 emplois dès 2021 afin de retrouver, courant 2022, des niveaux d’activité d’avant crise.

L’espoir d’un vaccin contre le coronavirus reste un vecteur important de reprise. La FDA (Food Drug Administration) a même donné une autorisation d’utilisation d’urgence du vaccin tant que les effets bénéfiques dominent sur les néfastes. Bien que les essais de phase III ne soient pas terminés, la FDA ne précipitera pas l’autorisation d’utilisation en cette période électorale.

Une excellente reprise pour certains sous-jacents

Capgemini

Le géant des services informatiques a pris plus de 120% depuis le point le point bas courant mars. L’annonce des résultats intermédiaires, dont les comptes définitifs seront publiés le 3 septembre, plus résistants que prévu a contredit les attentes des analystes. Ses résultats, pour le premier semestre, estimés à 7,58 milliards d’euros sont en hausse de plus de 8% par rapport à la même période de 2019. Les dirigeants espèrent continuer sur une croissance d’environ 13% pour l’année 2020.

L’impact de la pandémie s’est toutefois fait ressentir par une diminution de la croissance organique du groupe (-3.4%). La société table aussi sur un repli de sa marge opérationnelle dû à l’intégration d’Altran pour le deuxième trimestre.

Capgemini a annoncé une reprise progressive de ses activités aux troisième et quatrième trimestres 2020. Ce redressement s’inscrit dans l’ascension du titre vers de nouveaux sommets, le titre a même affiché l’une des plus fortes croissances du Cac enregistrant une hausse de plus de 7% depuis le 1er janvier 2020.

On peut aisément voir sur ce graphique en base hebdomadaire que le titre Capgemini s’inscrit dans une tendance haussière globale. Par ailleurs, après la chute de l’action courant mars, elle a su retrouver ses niveaux d’avant crise pour même atteindre des plus-hauts historiques.

Aussi, tant que notre point pivot à 117 ne sera pas enfoncé et après cassure du triple top, on continuera de privilégier la tendance haussière avec un objectif majeur situé sur les 150 (borne supérieure de la résistance), à confirmer toutefois en dépassant l’objectif intermédiaire des 135 euros. Alternativement, la franche cassure des 117 conduirait à un nouveau test du support clé situé sur les 94 euros.

Teleperformance

Source : https://jobs.teleperformance.es/fr/

Après notre newsletter consacrée à Téléperformance, le leader mondial des centres d’appels, récemment intégré au sein du Cac 40, se fait une nouvelle fois remarquer par sa résilience et son ascension vers de continuels plus-hauts historiques. Les résultats du deuxième trimestre ont déjoué les attentes des analystes. Un repli des activités était attendu, à l’inverse une croissance interne positive de près de 4% a été remarquée permettant au chiffre d’affaires de croître de 2,7 milliards d’euros soit 3,7%.

L’impact de la crise sanitaire s’est fait ressentir sur la marge opérationnelle notamment au niveau du coût du passage au télétravail pour les employés. Leur équipe de R&S a, pour cela, créer « TP Cloud Campus », ce concept de « vie virtuelle » permet de gérer le recrutement, la formation ainsi que le management opérationnel à distance. Aujourd’hui, 80% de l’effectif, soit près de 300.000 salariés, de la société sont et resteront en télétravail pour faire face à la pandémie.

Le groupe qui est resté en croissance, alors que les économies de l’OCDE seront en décroissances, a la conviction de ressortir renforcé de cette crise mondiale. L’entreprise a enregistré une hausse de plus de 114% depuis le creux de mars du Cac 40 et une augmentation de 23% depuis le 1er janvier 2020. Celui qui a pour client les GAFAM continue de développer ses activités telle que l’interprétation en ligne de tous les services critiques (police, santé, justice) qui s’avère être un secteur du présent et de l’avenir.

Sur le graphique base en hebdomadaire, nous distinguons de façon assez nette qu’après une forte hausse, les cours ont évolué de mars 2000 à novembre 2011 dans un triangle symétrique qui a été cassé à la hausse en novembre 2012, impliquant ainsi une reprise de la tendance de fond.

À la suite de cette cassure, on constate que le titre continue son appréciation en évoluant sur une oblique de support (droite bleue) touchée en novembre 2011, et juin 2012. Cette dernière a également été touchée après une baisse entre février et mars dernier due à la crise sanitaire mondiale.

Cependant, le fort rebond qui a suivi laisse penser à une poursuite de l’appréciation des cours. Tant que le point pivot à 240 ne sera pas enfoncé, on continuera de privilégier la tendance haussière du titre avec un objectif autour des 300 euros.

Alternativement, une franche cassure au niveau des 240, nous amènerait vers ladite oblique de résistance à 200 euros puis nous conduirait à une correction vers les 148 euros.

Les entreprises résilientes peu impactées

Schneider Electric

Avec Air Liquide, Schneider Electric est l’une des valeurs les plus résilientes du Cac 40 en ce début d’année. Positionné sur un marché assez haut de gamme et de niche, le titre est remonté de plus de 70% depuis le creux de mars gagnant ainsi près de 15% depuis le 1er janvier.

Malgré un recul de 12% de son chiffre d’affaires au premier semestre, le spécialiste des équipements électriques ne semble pas faiblir et s’inscrit dans une mouvance de transformation numérique. L’entreprise continue même ses acquisitions, elle vient notamment de finaliser une transaction en Inde. Ce pays devrait devenir le troisième marché de la société par son chiffre d’affaires et l’un de ses principaux pôles d’innovation et de fabrication.

Cet objectif de digitalisation de son offre et son développement dans les pays émergents permettent à Schneider Electric d’entériner son statut de valeur résiliente.

Sur ce graphique en base hebdomadaire, nous constatons que le titre Schneider Electric est inscrit dans une nette tendance haussière au sein d’un canal ascendant. Aussi et malgré la crise du coronavirus qui a vu les marchés s’effondrer dans leur globalité, le bas du canal a été touché en mars 2020 avant de reprendre sa tendance principale et d’atteindre un nouveau plus-haut historique. Depuis ce creux enregistré, l’action a connu une progression de plus de 100% en l’espace de seulement 5 mois ce qui efface donc les pertes liées à la période de crise sanitaire.

Aussi, tant que notre point pivot à 101 ne sera pas enfoncé, nous continuerons de privilégier la tendance haussière avec un objectif majeur situé sur les 127 euros, à confirmer toutefois en dépassant l’objectif intermédiaire des 117 euros. Alternativement, la franche cassure des 101 euros conduirait à un test du support situé sur les 88 euros.

Une reprise plus compliquée pour d’autres titres

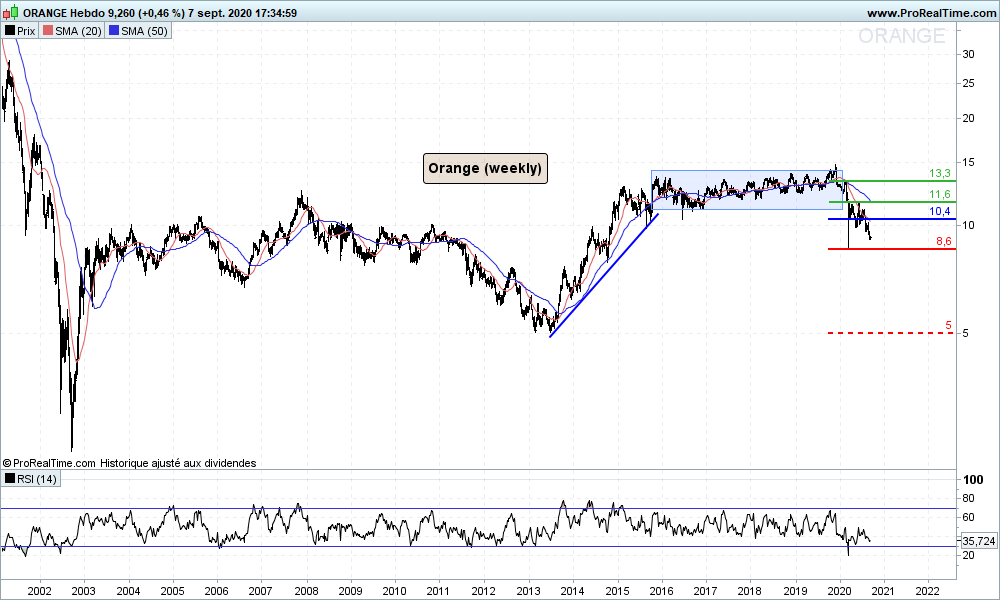

Orange

Alors que certaines valeurs semblent exceller en cette période de crise, Orange, quant à elle, n’arrive pas à sortir la tête de l’eau. Avec une reprise de seulement 6,5% après le point le plus bas de mars, le groupe de télécom se classe dernier parmi les derniers du Cac 40 et n’arrive pas à retrouver ses niveaux d’avant crise.

Ce titre, souvent considérée comme valeur refuge, n’a pas bénéficié de son statut défensif. Les investisseurs se sont d’abord désintéressés de cette action après le dévoilement d’une feuille de route. Cette dernière qui s’avérait rassurante ne comprenait pas d’engagement vers une hausse du dividende. Le groupe souhaite même aller faire une diminution de 30% de celui-ci ce qui a accentué la chute de la valeur. Ce plan a été mal perçu par les investisseurs qui considéraient Orange comme ayant été peu touché par la crise sanitaire.

Le groupe a pourtant été impacté par la crise dans son secteur le plus prometteur, à savoir la fibre optique. Le raccordement au très haut débit a été très fortement perturbé durant la période de confinement. Le groupe doit aussi encaisser la concurrence omniprésente dans le secteur du mobile, une perte de 58.000 clients a été enregistrée au premier trimestre.

Afin de contrer cette baisse, Stéphane Richard, le PDG, a pour ambition d’augmenter le chiffre d’affaires en Afrique avec la mise en place d’une acquisition pour peser jusqu’à 20% en 2025 (12% actuellement). Cependant, le rebond de l’action reste incertain, de lourds investissements sont à prévoir avec l’arrivée prochaine de la 5G.

Sur ce graphique en base hebdomadaire, nous constatons qu’entre juillet 2013 et novembre 2015, les cours ont marqué une nette phase d’appréciation, qui a permis au titre de passer d’environ 7 à 17 euros (soit environ 142% de hausse).

Cependant de novembre 2015 à février 2020, aucune tendance particulière ne se dégage, le cours reste assez scrupuleusement enfermé entre les 11 à 14 euros pour la partie haute. La crise du Covid-19 a alors frappé le titre qui a chuté de plus de 35%. Depuis son point le plus bas, le titre n’arrive pas a revenir à son niveau d’avant crise. En effet, le titre n’a repris guère plus que 6%.

Aussi, tant que notre point pivot à 160 ne sera pas dépassé, on continuera de privilégier la tendance baissière avec un objectif majeur situé sur les 5 euros, à confirmer toutefois avec un test du support clé à 8.6 euros. Alternativement, le dépassement à la hausse du point pivot à 10,4 euros, nous conduirait sur un objectif 11,6 euros, puis en extension vers les 13,3 euros.

Mais restons prudent …

Les investisseurs semblent galvanisés par les différents soutiens monétaire et budgétaire, et l’injection massive des banques centrales. Le rebond actuel est aussi dû à la mise en circulation d’un potentiel miraculeux vaccin, « complètement opérationnel d’ici le 1er novembre 2020 ». Avec plus de 7.000 nouveaux cas enregistrés ces dernières 24h, le nombre de cas positifs au coronavirus ne cesse de croître en France.

Enfin, le tourisme continue d’en pâtir, la France souffre de l’absence de ses clients fortunés. Cette économie reprend toutefois progressivement. Pékin réouvre progressivement ses vols internationaux, suivi par la Jordanie ainsi que le Pérou. Affaire à suivre …

Vous voulez dynamiser votre portefeuille ?

Il existe de nombreux moyens de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur les produits similaires, Leverage/Short, avec des effets de levier fixes.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur les variations du cours du Cac comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Vous pouvez retrouver ici nos performances réalisées lors de la bonne anticipation de la crise initiée fin février :

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Réalisé par Marc Dagher, avec l’aide d’Albane Desjardins et Jean-François M’Bongué