A l’heure où j’écris ces lignes, des millions d’électeurs américains s’apprêtent à élire ou réélire l’homme qui deviendra ou restera le plus puissant de la planète durant les quatre prochaines années.

Soit.

Les médias sont donc tournés à l’unisson vers cet événement majeur, et les débats s’enchaînent, chacun allant de sa harangue, pour perpétrer la tradition du match de boxe par discours interposés. Les thèmes principaux (emploi, économie, politique étrangère, immigration, logement et santé) sont abordés et représentent chacun un sujet délicat dans le contexte ambiant général.

Nous n’entrerons pas ici dans l’analyse de ce jeu médiatique, de cette bataille d’image et de communicants – certes importante puisque souvent décisive – qui fait couler beaucoup d’encre et draine beaucoup de pages web pour finalement pas grand-chose.

Nous le savons pourtant, les enjeux économiques sont là.

Si d’aucuns avaient taxé Obama de « pantin de Wall Street » la manne financière ne semble pas avoir de véritable favori dans cette course au trône. Et pour cause !

Certes, fondateur du fonds d’investissements Bain Capital, homme d’affaires avant de devenir homme politique, Mitt Romney est au contraire largement perçu sur la place new-yorkaise comme « un homme aux vues politiquement favorables » aux entreprises et au marché.

Voici maintenant, point par point, un état des lieux et l’évaluation des forces et faiblesses en présence entre les deux candidats :

- Après quatre années d’une présidence « particulièrement dure à l’égard du monde de la finance, Obama a perdu Wall Street », résume Christopher Low, de FTN Financial, qui évoque pêle-mêle un arsenal réglementaire très lourd, un personnel politique « agressif » vis-à-vis des entreprises, et le discours très « critique » du président lui-même.

- Par ailleurs, le problème de la Dette – passée de 10.600 milliards de dollars à presque 16.400 milliards durant le mandat de Barack Obama – est le talon d’Achille du président sortant qui a essuyé la crise de plein fouet. Il pourra toujours se cacher derrière les effets indirects de la crise financière et économique. Le plan Paulson d’octobre 2008, qui avait stoppé le premier tremblement de terre de la crise, a pesé 780 milliards de dollars dans les comptes de l’Etat. Il faut aussi rajouter les 2.300 milliards de dollars injectés entre 2008 et 2012 par la Réserve fédérale pour racheter des bonds du Trésor.

- Concernant l’immobilier, cœur de la crise des subprimes, la situation est restée mauvaise mais nous voyons poindre une petite reprise, quatre ans après que la bulle a éclaté. En effet, les prix ont commencé à remonter cette année et c’est une très bonne nouvelle puisque cela pourrait signifier qu’un nouveau cycle économique vertueux se met doucement en place… Mais grâce à la FED qui fait marcher la planche à billets pour racheter les actifs adossés au marché immobilier.

- La croissance, elle, est revenue ces dernières années avec +3% en 2010 et +1,7% l’année dernière. Elle devrait être similaire cette année et ne pas dépasser les 2%. Les chiffres du quatrième trimestre sont toujours attendus. Mauvais bilan par contre au niveau du salaire moyen puisque ce dernier a reculé pour s’inscrire à 51.000 dollars contre 55.000 dollars en 2009 et le taux de pauvreté a bondi de 15%, soit le plus haut depuis plus de 20 ans.

- Arrivé au pouvoir au début de la crise la plus grave depuis 1929, le natif d’Hawaï ne pouvait accomplir de miracles. Pointant à 8% lors de sa prise de fonction en janvier 2009, le chômage américain navigue aujourd’hui à 7,9% selon le dernier rapport sur l’emploi. Statuquo, donc, auquel il faut rajouter un pic à 10,2% lors de l’année 2009. Du jamais vu depuis les années 1930. L’administration Obama aura pour elle d’être parvenue à stopper l’hémorragie du chômage. On reste toutefois à un niveau critique pour les Etats-Unis, qui tournent habituellement autour d’un taux proche de 5% en période de plein-emploi. 23 millions d’Américains sont actuellement sans travail.

- Afin de faire avancer les choses, ce qui est souvent difficile à Washington, Mitt Romney comptera sur ses compétences aiguisées pendant un quart de siècle en dirigeant une société, Bain Capital, les Jeux olympiques d’hiver de Salt Lake City en 2002, et en étant gouverneur du Massachusetts de 2003 à 2007. De ces expériences, le multi-millionnaire mormon a acquis une réputation – auprès de ses partisans comme de ses détracteurs – de manager déléguant des responsabilités à un petit groupe de fidèles.

- Mais ce CV a des limites. David Stockman, qui fut directeur du budget pour Ronald Reagan, estime que l’expérience de Mitt Romney à la tête de Bain Capital ne préfigure en rien de sa capacité à restaurer l’économie américaine en créant des emplois, bien au contraire. Pour ce républicain au solide pédigrée, « Mitt Romney n’était pas un entrepreneur. C’était un maître de la spéculation financière qui achetait, vendait, retournait et vidait des entreprises ».

- Sa principale direction: réduire le budget fédéral à 20% du PIB d’ici 2016. Mitt Romney relève que c’était son niveau moyen avant la crise, alors qu’il est monté à 24% en 2011. Pour y parvenir, il envisage des coupes budgétaires de 500 milliards de dollars par an et une croissance de 4% par an dès l’année prochaine. Outre l’abolition de la loi « Obamacare », il préconise ainsi la privatisation d’Amtrak, la compagnie ferroviaire publique, pour un gain attendu de 1,6 milliard de dollars. En revanche, il veut augmenter les dépenses militaires pour les porter à un niveau minimum de 4% du PIB.

- Selon David Stockman toujours, la politique budgétaire du ticket républicain est irréaliste. Elle est même dépourvue de « calculs crédibles et de choix politiques courageux. » Parallèlement, Martin Wolf, éditorialiste économique au Financial Times, la décrit comme « montée à court terme, inadaptée et incomplète, et à long terme, dépourvue de toute crédibilité. Un tel projet est peut-être de bonne guerre, mais c’est de la mauvaise politique. »

Après cette revue panoramique, attaquons-nous à l’étude des graphiques et à la transition vers notre cher CAC 40 national, qui sera comme tous les indices européens influencé par le verdict de ces élections…

Un trio majeur américain en proie à de fortes résistances

Vous le savez désormais, certaines images pourraient presque se passer de commentaires. Aussi, je laisse vos yeux aguerris se faire leur propre idée en parcourant les trois graphiques suivants :

Que voit-on assez aisément sur l’ensemble de ces trois graphiques ?

Eh bien, que chacun de ces indices majeurs semble être confronté à de fortes zones de résistance : un wedge (ou « biseau ») pour le Dow Jones, la borne supérieure d’un large canal de long terme pour le Nasdaq (doublé même d’une divergence baissière validée sur le RSI) et, enfin, la borne supérieure d’un canal de moyen terme sur le S&P500, qui reste tout de même l’indice le plus représentateur du pays de l’Oncle Sam.

Sur ce dernier, voici notre pronostic et les niveaux à surveiller : tant que la borne supérieure du canal située autour des 1490 points n’est pas nettement dépassée, une forte vague de baisse sera privilégiée en direction du seuil clé des 1300 points, voire jusqu’aux 1200 points en extension.

Alternativement cependant, le passage au-dessus des 1490 points conduira à un nouveau test de la zone de résistance majeure située vers les 1555 points – niveau qui avait déjà contenu les velléités haussières sur les sommets historiques de mars 2000 puis d’octobre 2007.

Après cette petite digression de circonstance sur le trio étalon d’outre-Atlantique, passons à l’analogie avec notre indice de référence national…

Et si c’était un diamant sur le CAC ?

En effet, regardez ce premier graphique en base journalière :

On remarque plusieurs choses intéressantes : outre le parallèle toujours valable entre les deux canaux haussiers (parallèle que vous connaissez bien désormais), les cours de l’indice parisien restent sous le joug de la forte oblique de résistance baissière de long terme ; enfin, il se pourrait que la phase de temporisation initiée début août dernier soit en train de dessiner la fin d’une figure de retournement traditionnelle en diamant. Cette hypothèse viendrait corroborer notre scénario baissier, et nous y reviendrons sur des unités de temps inférieures afin de vous offrir un zoom sur ladite figure.

En passant sur un graphique de 3 heures, on distingue un peu mieux le fameux diamant hypothétique :

Et voici maintenant le zoom sur le graphique en 5 minutes avec donc notre pronostic pour ce fameux mercredi 07 novembre et les séances à suivre :

On distingue bien ici l’hypothétique diamant. Et voici les niveaux à surveiller ainsi que notre scénario de prédilection :

Tant que le palier psychologique des 3500 points ne sera pas nettement dépassé, une nette reprise baissière devrait avoir lieu avec, après l’enfoncement de la forte zone de support intermédiaire située autour du palier des 3420 points, un premier objectif de projection vers les derniers plus-bas situés sur les 3355 points en extension.

Alternativement cependant, le passage au-dessus des 3500 points engendrerait une erreur d’appréciation avec un nouveau test du très fort palier de résistance situé vers les 3540 points.

Stratégiquement, comment faire ?

De très nombreux moyens sont mis à dispositions des investisseurs qui désirent profiter des fluctuations des cours des indices : mandats, certificats, warrants, CFD, etc.

Pour ma part, et vous le savez sans aucun doute, je travaille via des turbos et le CAC reste un sous-jacent en vogue sur ce type de produit : de nombreux émetteurs en ont et on trouve ainsi des barrières multiples, ce qui donne une palette de choix en effets de levier extrêmement intéressante.

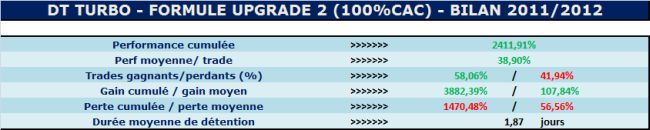

Voici d’ailleurs à ce sujet le très bon tableau de performance de notre formule Upgrade 2 spéciale « 100%CAC » :

Aussi, si vous souhaitez profiter de nos recommandations sur le CAC (entre autres sous-jacents) et bénéficier vous aussi d’un effet de levier intéressant, n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à rejoindre notre service de recommandations DT Turbo.

A bon entendeur…

Marc Dagher