S’il est bien une chose, un « phénomène », qui surprend légitimement les intervenants boursiers ces dernières années, c’est la distinction faite entre les réalités de la conjoncture économique (chômage, dette, décroissance, inflation, etc.) et le comportement des indices boursiers, qui battent de nouveaux records. Ainsi le CAC renoue-t-il avec ses niveaux de juin 2008 et, contre toute attente, s’affranchit de ses résistances les unes après les autres, pour ne finalement plus garder que la fameuse résistance du canal de long terme. Mais nous reviendrons sur cet aspect technique comme à notre habitude en seconde partie d’article.

C’est pourtant dans une conjoncture mondiale, et plus particulièrement européenne, tendue que nous nous trouvons encore aujourd’hui. Les deux dossiers épineux du moment que représentent en effet l’Ukraine et la Grèce révèlent encore quelques incertitudes et donc quelques fragilités. Les accords de Minsk se soldent par l’annonce d’un cessez-le-feu qui semble fantoche tandis que le porte-parole du gouvernement grec n’annonce rien de concret pour le moment. On patauge encore sur les deus sujets, sans oublier que le 04 février dernier la BCE annonçait la fin de la dérogation permettant le refinancement des banques grecques, soldant ainsi la réunion de l’Eurogroupe par un échec tandis qu’en parallèle François Hollande met en garde l’Union Européenne sur la trêve en Ukraine qui ne créera pas « une paix durable et instaurée ».

C’est pourtant dans une conjoncture mondiale, et plus particulièrement européenne, tendue que nous nous trouvons encore aujourd’hui. Les deux dossiers épineux du moment que représentent en effet l’Ukraine et la Grèce révèlent encore quelques incertitudes et donc quelques fragilités. Les accords de Minsk se soldent par l’annonce d’un cessez-le-feu qui semble fantoche tandis que le porte-parole du gouvernement grec n’annonce rien de concret pour le moment. On patauge encore sur les deus sujets, sans oublier que le 04 février dernier la BCE annonçait la fin de la dérogation permettant le refinancement des banques grecques, soldant ainsi la réunion de l’Eurogroupe par un échec tandis qu’en parallèle François Hollande met en garde l’Union Européenne sur la trêve en Ukraine qui ne créera pas « une paix durable et instaurée ».

Par ailleurs, d’un point de vue macroéconomique, les résultats d’entreprises publiés depuis le début d’année sont en général plutôt bons et laissent entrevoir une année d’accélération pour la croissance des chiffres d’affaires. La valorisation du dollar et la dépréciation de l’euro boostent l’activité européenne et établit les bases d’un contexte favorable aux fusions-acquisitions qui doperont les marchés. Les taux d’emprunts sont bas et, alors que les Etats-Unis commencent à les remonter, l’Europe se lance dans un vaste plan de QE (i.e. Quantitative Easing) améliorant considérablement la situation de l’investissement sur la zone, ce qui lui a même permis de surpasser ses comparses d’outre-Atlantique, phénomène suffisamment rare pour être souligner.

L’Allemagne, quant à elle, continue de montrer la bonne direction et affiche un PIB qui surpasse les estimations grâce à la consommation intérieure du pays qui entraîne la machine. Le PIB européen affiche un résultat un peu meilleur que prévu avec 0,9% de croissance alors que l’Italie signe un quatorzième trimestre sans croissance. Sur le plan des dividendes, les entreprises du CAC enregistrent une hausse de 30% ramenant le niveau aux records de 2007. Il est à noter que les six plus grosses capitalisations du CAC représentent à elles seules la moitié des dividendes. Le bilan des entreprises est assaini et leurs marges de manœuvre aptes à l’investissement. A cela s’ajoute la forte chute remarquée des cours du pétrole depuis l’été dernier ; chute qui favorise la consommation.

Cependant, la situation reste inquiétante, et si certains gardent malgré tout un optimisme relatif, de lourdes inquiétudes se font encore ressentir, et la crainte d’une nouvelle bulle en devenir n’est pour le moment toujours pas écartée.

Pour l’heure, et puisque chaque chose en son temps, attardons-nous à la partie qui reste notre cœur de métier : l’étude graphique et nos balises techniques sur l’indice phare de la place parisienne…

Les velléités haussières peuvent-elles encore nous surprendre ?

Graphique CAC (base hebdomadaire) :

- Tout d’abord, une vision panoramique sur les 15 dernières années permet de voir très clairement que, depuis mars 2009, le CAC a perdu toute velléité de véritable tendance, même si de nouveaux records tendent à penser techniquement que la reprise haussière de long terme n’est plus totalement impossible. En effet, on constate bien, avant cette date, des mouvements nets, qu’ils soient haussiers (avant septembre 2000 et entre mars 2003 et l’été 2007) ou baissiers (de septembre 2000 à mars 2003 puis de l’été 2007 à mars 2009).

- Ensuite, le deuxième élément clef se trouve du côté des indicateurs techniques et plus particulièrement du RSI hebdomadaire qui continue de rester sous une forte résistance horizontale autour des 60%, élément d’autant plus intéressant que le back-testing nous montre à quel point cette zone est efficace au sujet des tendances de fond pour l’évolution de l’indice phare de la place parisienne.

- Enfin, le troisième et dernier élément clef réside dans la configuration même du graphique sur le long terme. Pour que le point bas de mars 2009 puisse techniquement être un point de retournement, il faudra alors envisager un décompte très fortement haussier, puisqu’il s’agirait dès lors d’une reprise en 1-2/1-2. Ainsi, il se pourrait encore que la phase de rebond initiée en mars 2009 ne reste qu’un répit au sein du grand retournement de l’été 2007. Aussi conséquent ce répit soit-il. Reste à trancher en fonction du décalage Europe / Etats-Unis notamment.

Quid de la hausse actuelle ?

Maintenant cette analyse de long terme faite, attardons-nous plus en détails à la hausse actuelle, et voyons ce qu’elle peut techniquement signifier et nous inspirer.

Ce qu’on remarque avant tout est ce désormais fameux canal haussier en place depuis le point bas de septembre 2011 et au sein duquel le CAC continue d’évoluer aujourd’hui, après pourtant de fortes chutes qui n’ont pas eu raison pour autant de la borne inférieure dudit canal.

A ce propos, nous avons décortiqué pour vous les dernières violentes tergiversations de l’indice parisien.

Qu’on ne se fasse aucune illusion, la très forte correction qui a fait perdre pas moins de 800 points au CAC entre juin et mi-octobre derniers n’a laissé absolument personne indemne ! Ceci s’explique notamment par le rebond technique intermédiaire qui avait permis à l’indice de reprendre tout de même 400 points avant de rechuter sévèrement.

Pourquoi une telle configuration était-elle juste ingérable et assassine ?

Pour mieux le comprendre, mettons-nous en situation réelle : nous sommes donc en juin 2014 et, contre toute attente encore, le CAC atteignait les 4.600 points, niveau qu’il n’avait plus revu depuis six ans en arrière, soit en juin 2008.

Et maintenant, essayons d’envisager les différentes prises de positions possibles selon chaque stratégie et leurs conséquences :

- Phase 1 – entre début juin et début août derniers (vague A) : le CAC a perdu pas moins de 500 points, soit environ 11%, tombant de sa zone de résistance clé des 4.600 à son seuil d’overlap majeur des 4.100 points.

Pour les Bulls (traduire « Taureaux », symbole de la hausse aux Etats-Unis) : la stratégie consistait donc à profiter de ce nouvel élan haussier. En effet, si on regarde depuis septembre 2011 ou, plus précisément, depuis juin 2012, le CAC poursuivait bien son ascension, malgré parfois de fortes corrections intermédiaires qui ne venaient pas remettre en cause la tendance globale (on pense surtout à la chute nette de 500 points en juin 2013). Il est très intéressant de signaler qu’ici, ladite chute est venue trouver un point de soutien majeur sur le fameux overlap de l’époque, situé alors sur les 3.600 points. Celui-ci a donc su contenir les pourtant très fortes pressions vendeuses et permis à l’indice national de redécoller vers de nouveaux plus-hauts. Or, ce qui s’est passé cet été commençait rigoureusement de la même façon (!) avec cette première vague de baisse violente qui a non seulement elle aussi fait perdre 500 points au CAC mais, de surcroît, est venue s’arrêter sur le nouvel overlap des 4.100 points ! Deux similitudes frappantes qui ne pouvaient pas passer inaperçues pour tout habitué des marchés. Ainsi, alors que certains avaient sans doute laissé déjà quelques plumes dans la baisse, ils n’étaient pas alors question de crier au retournement tant redouté devant un tel schéma technique ! Parmi donc les plus coriaces, dont nous avons fait partie, la plupart des positions baissières étaient maintenues, voire chez certains même renforcées avec le test des 4.100. Parmi les autres, il y avait des allègements, voire quelques déserteurs du camp des Bulls pour celui des Bears (traduire « Ours », symbole de la baisse aux Etats-Unis). Pour ces-derniers en effet, cette première vague de baisse se trouvait être opportune, voire inespérée, et ils ont été assez nombreux à revenir en masse sur le marché pour anticiper ce qu’ils pensaient alors être le fameux retournement tant attendu…

- Phase 2 – entre début août et début septembre derniers (vague B) : l’indice national a repris pas moins de 400 points pour revenir jusqu’à son seuil des 4.500, s’adjugeant ainsi près de 10% de rebond.

Naturellement, un tel rebond après une telle chute ne venait que rappeler les événements de juin 2013 et tout à la fois redonner espoir aux Taureaux tout en mettant sérieusement à mal les Ours. Ces-derniers pourtant avaient, en partie, cru bon de profiter du début du rebond pour se repositionner ou se renforcer à la baisse, tandis que les optimistes repartaient de plus bel à l’achat ! Si vous avez bien suivi, l’état des lieux début septembre dernier était déjà catastrophique, et bon nombre d’investisseurs étaient alors plus que chahutés, voire même totalement rincés (pour reprendre un terme de notre jargon boursier) : entre les optimistes échaudés, et les pessimistes assommés par l’effet « portes de saloon »…

- Phase 3 – entre début septembre et mi-octobre derniers (vague C) : le CAC a à nouveau subi une sévère dégradation, tombant cette fois des 4.500 jusqu’aux 3.800 points, accusant ainsi une perte de pas moins de 700 points, soit plus de 15%.

C’est donc courant septembre que les choses se sont à nouveau gâtées. Certes, on pouvait d’abord croire à une simple digestion de cette première vague de reprise, digestion là encore meurtrière pour les Bulls, qui voyaient bien sûr ici l’occasion de se renforcer… à tort. Quant aux Bears, une bonne partie d’entre eux avaient subi de plein fouet le précédent rebond, et seuls quelques vaillants téméraires restaient en place, solidement accrochés à la barre du navire en pleine tempête. La suite immédiate leur donna raison, puisque la vague de baisse allait se faire sans appel, enfonçant nettement les 4.100, et balayant tout sur son passage ! Tout, oui, notamment les dernières velléités des Taureaux. Dans le camp des Ours, il y avait d’un côté les irréductibles qui se mettaient à crier victoire, et les autres, un peu sonné, qui s’en voulaient de ne pas avoir tenu bon dans leur directionnel. Là encore, l’état des lieux de la toile financière ne faisait qu’empirer, et les rescapés se faisaient alors plus que peau de chagrin.

- Phase 4 – entre mi-octobre et début décembre : l’indice phare de la place parisienne a nettement repris du poil de la bête, revenant au-dessus des 4.400 points, affichant un bond de plus de 600 points, soit un peu plus de 15% de recouvrés.

Est-il bien utile de dire ici que de tels mouvements n’avaient donc épargné personne, et que les derniers survivants étaient alors ici de véritables miraculés ? Les pauvres Bears se voyaient en effet totalement balayés avec notamment le repassage au-dessus des 4.100 tandis que les Bulls, prudents, ont mis du temps à revenir en scène, malgré le rebond sur les 3.800 qui correspondait à la borne inférieure du large canal haussier dont on vous parle depuis des années maintenant chez DT Turbo. Nous avons su pourtant faire partie de ceux-là, et il nous semblait normal de le mettre ici en avant.

- Phase 5 – entre début décembre et mi-décembre : notre indice national a subi une forte rechute qui l’a emmené tout droit vers la borne inférieure du large canal ascendant autour des 3.925 points, marquant une perte de 500 points, soit un peu plus de 11% de perdus en deux semaines.

Vous l’aurez deviné ici de vous-même, les Bulls reprennent une rouste, tandis que les Bears craintifs s’en veulent, pendant que les autres recommencent à espérer. De toute façon, c’est la véritable cacophonie, les portes de saloon pour 95% des gens, et des conditions de marché dignes d’un tsunami pour un marin !

- Phase 6 – depuis mi-décembre, donc : dans la mouvance des Etats-Unis d’abord puis du QE de la BCE par la suite, les indices se reprennent à nouveau et notre CAC se voit reprendre près de 900 points, soit un peu moins de 25% de récupérés en deux mois !

Autant dire, ça en devient presque comique tellement les zigzags sont aussi violents que totalement imprévisibles, sauf à être devin et/ou chanceux. Ainsi, la plupart des intervenants, échaudés, se sont tenus à l’écart tandis que d’autres, plus courageux, ont tenté soit de maintenir leurs positions contre vents et marées, soit de surfer sur les vagues incessantes, y laissant bien souvent de très nombreuses plumes au passage…

Pronostic et niveaux à surveiller

Vous l’aurez bien compris avec notre analyse détaillée et nos graphiques ci-dessus, nous restons haussiers sur le court terme mais très prudents sur le plus long terme.

Comme on a pu le voir, le CAC est scrupuleusement resté au sein de son large canal ascendant en place depuis septembre 2011, venant flirter avec la borne inférieure dudit canal à deux reprises et ce après des chutes pourtant assez violentes. C’est la raison pour laquelle les points pivots à surveiller actuellement se trouveront :

- autour de la zone des 4.120 points à la baisse (soit à la fois la borne inférieure dudit canal et à la fois la forte zone d’overlap des années 2009/2011) ;

- autour de la zone des 5.100 points à la hausse (soit à la fois la borne supérieure dudit canal et à la fois la forte zone de résistance d’avril 2008).

Le dépassement net de cette zone des 5.100 impliquerait un potentiel de reprise pouvant aller dans un premier temps jusqu’à l’objectif suivant situé sur les 5.375 points et correspondant à la fois au dernier ratio de retracement de Fibonacci de 76,4% de toute la chute 2007/2009 et à la fois à l’oblique de résistance de LT qui passerait par les précédents sommets de 2000 et 2007.

Alternativement cependant, la franche cassure du palier clé des 4.120 serait de fort mauvais augure pour notre indice national puisque le prochain soutien technique se situera sur le fameux overlap des 3.600 points, pas avant.

Enfin, et à plus long terme, une tendance plus marquée à la hausse ou à la baisse pourrait mener respectivement vers les zones clés des 5.600 ou des 3.300 points, mais nous n’en sommes pas – encore – là !

Et en termes de stratégies : comment s’en sortir ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

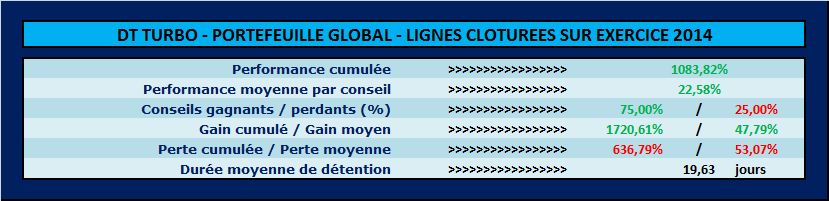

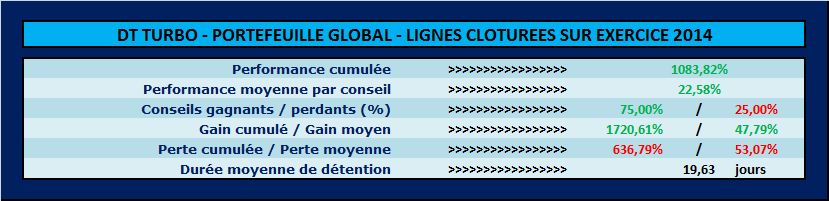

Pour l’heure, laissez-nous vous présenter à nouveau le bilan consolidé de l’exercice 2014 de notre service de conseils clé-en-main DT Turbo :

Un tableau qui se passe de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Enfin, en guise d’épilogue à ce nouvel article, sachez que nous avons lancé en 2015 notre nouveau site DT Expert sur lequel vous trouverez nos articles, nos analyses, notre revue de presse, nos vidéos, ainsi que de nombreux outils qui pourront vous aider à parfaire vos connaissances techniques : tutoriels, glossaire, FAQ, etc.

A bon entendeur…

Marc Dagher, avec l’aide de Quentin Winisdoerffer

Suivez-nous sur Twitter : @DagherTrading