Le groupe Accor, numéro quatre mondial de l’hôtellerie, a fait beaucoup parlé de lui durant l’année 2013. En avril dernier en effet est annoncée l’éviction du P-DG Denis Hennequin par vote unanime du Conseil d’Administration quelques jours avant l’Assemblée Générale. Considéré comme trop lent à transformer le groupe et peu généreux avec les actionnaires, il avait tout de même contribué à remanier de façon importante la marque Ibis et à accentuer les acquisitions dans les pays émergents afin de ne pas dépendre majoritairement des marchés européens.

Cette nouvelle a mis en péril la stratégie d’Asset-Light (réduction des hôtels en location et propriété vs augmentation des franchises et contrats de gestion moins gourmands en capitaux) qu’avait préalablement fixée le groupe. Ce bouleversement a de ce fait réveillé les craintes d’un démantèlement du groupe, désiré par les deux principaux actionnaires, le fonds Colony Capital et Eurazeo (21% du capital à eux deux), afin de rentabiliser au plus vite leur investissement.

Cependant, ces tensions s’assoupissent lors de la nomination du nouveau P-DG du groupe hôtelier en août 2013 : Sébastien Bazin, qui représentait le fonds Colony Capital au conseil d’administration d’Accor, a mis fin à l’ensemble de ces mandats au sein du fonds Colony qu’il dirigeait depuis 1997 afin de mener pleinement l’accélération du plan stratégique du groupe Accor. Cette annonce a d’ailleurs été saluée par les investisseurs qui espèrent que cette nomination mettra fin à une série de réorganisations du management : quatrième changement de direction en 8 ans !

L’incertitude est, par la suite, totalement levée lors de la publication de la future stratégie du groupe en novembre 2013. Il n’est plus question de céder les murs d’hôtels ni de procéder à une scission. Le groupe sera dorénavant organisé en deux branches distinctes : Hotel Services chargée d’exercer son métier d’opérateur hôtelier autour de la franchise et du contrat de management et Hotel Invest chargée, quant à elle, de faire ressortir la valeur des actifs du groupe, c’est-à-dire investir dans les pays émergents et discipliner l’allocation de ses investissements. A moyen terme, Accor a pour ambition de devenir le groupe hôtelier le plus performant et le mieux valorisé au monde.

Le groupe finit bien l’année 2013 avec la publication d’un chiffre d’affaires annuel en progression de 2,7%. La direction a de plus révisé à la hausse ses estimations du résultat d’exploitation à 530 millions d’euros. Le groupe s’attend à une progression des factures 2014 identique à celle de 2013, soit 3%.

Sur le plan fondamental donc, le groupe assiste à une réorganisation complète de sa stratégie afin de réduire ses coûts d’une part, et de se développer à l’international d’autre part. Le dossier mérite donc sa place dans un portefeuille avec un horizon d’investissement moyen terme. Prochain rendez-vous le 20 février 2014 pour les résultats annuels.

(…)

Maintenant, il nous paraît intéressant de voir ce que l’étude graphique de ce groupe de tourisme et d’hôtellerie peut bien nous révéler…

Retour vers les plus-hauts historiques en vue !

Une vue d’ensemble sur ce graphique depuis les sept dernières années nous montre la formation d’une figure traditionnelle dite « en W » (que nous avons indiquée ci-dessus par des pointillés violets) que nous allons décortiquer ensemble :

- Un premier mouvement baissier important entre le sommet de juillet 2007 (fameuse crise du subprime) et le point bas d’octobre 2008 : mouvement bien délimité en cinq temps traditionnels, avec une vague 5 en extension.

- Un mouvement haussier qui s’ensuivit, entre le point bas d’octobre 2008 et le sommet de janvier 2011 : mouvement plus erratique, avec des vagues bien moins précises dans leur décompte, même si facilement identifiable.

- Une nouvelle vague de baisse qui aura finalement duré toute l’année 2011 et qui, cette fois, se dessine elle aussi en cinq temps traditionnels bien délimités.

- Pour finir, et depuis fin 2011 donc, un nouveau mouvement haussier assez net, qui aura marqué un léger ralentissement au sein d’un drapeau ascendant (indiqué en bleu marine sur notre schéma) et qui semble fort bien reprendre du poil de la bête depuis la sortie dudit drapeau.

On notera par ailleurs que la sortie vers le haut du canal en drapeau ascendant précité a été un premier signal d’achat intéressant confirmé dans la foulée par le récent dépassement du précédent sommet de janvier 2011 autour des 33,25€ qui sera désormais notre seuil de support clé en overlap.

Enfin, côté indicateurs, nous ne nous inquiéterons pas outre mesure du RSI qui flirte à nouveau avec sa zone de sur-achat, puisque le back-testing ici nous montre que cet événement n’est pas significatif d’un retournement potentiel.

Pronostic et niveaux à surveiller

Il y a donc de fortes chances pour que les cours aillent retrouver leurs plus-hauts historiques autour des 43€ sans grande hésitation. Ce scénario restera valable tant que l’overlap clé des 33,25€ ne sera pas nettement enfoncé.

Alternativement cependant, le franc passage sous les 33,25€ remettrait en cause notre scénario à court terme et il faudra alors revoir notre analyse avec une possibilité de correction plus conséquente en direction du prochain palier de support situé sur la zone de polarité des 30,40€. Seule une franche cassure de cette zone invaliderait l’hypothèse haussière sur le plus long terme. Nous aurons, rassurez-vous, le temps de revenir sur notre analyse d’ici là si besoin.

Stratégiquement, comment faire ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe des turbos permettant d’intervenir sur le titre Accor chez certains émetteurs. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

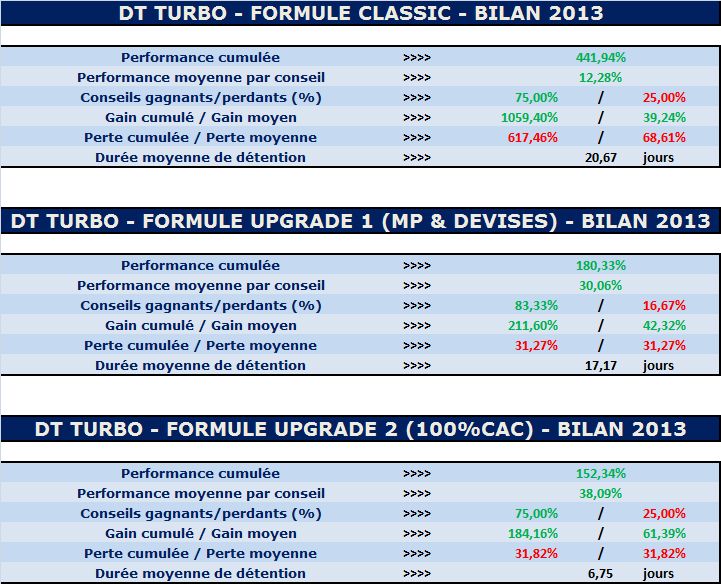

Pour l’heure, laissez-nous vous présenter les bilans 2013 consolidés de chacune de nos trois formules de notre service de conseils clés en main DT Turbo :

Des tableaux qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Nous vous remercions par ailleurs de votre confiance renouvelée et ferons tout pour continuer à vous satisfaire.

A bon entendeur…

Marc Dagher, avec l’aide de Benoît Collin