D’abord nommé « GAFA » à la fin du XXe siècle, l’ajout de Microsoft a modifié l’acronyme en « GAFAM ».

« GAFAM » : cinq lettres pour Google, Apple, Facebook, Amazon et Microsoft, cinq lettres qui représentent les super puissances numériques américaines, cinq lettres qui représentent à elles seules 25% du S&P 500 à fin juillet 2020 (contre 12% en juillet 2019). Impossible d’y échapper, omniprésentes dans notre vie quotidienne, nos modes de communication, d’information, de divertissement et même de consommation ont été bouleversés.

Leurs moyens financiers colossaux leur ont permis d’investir massivement dans l’intelligence artificielle, l’internet des objets, la robotique et se lancent même dans les secteurs de la santé et de l’automobile. Leur audace leur permet d’acquérir de nouveaux marchés bien que suscitant certaines critiques telles que l’optimisation fiscale, l’exploitation de nos données personnelles et leur statut de quasi-monopole.

Encore plus surprenant, en cette période de Covid-19, donc d’incertitude, les GAFAM paraissent avoir une santé insolente. Les publications trimestrielles se sont avérées être au-dessus des attentes du marché.

G pour… Google

Google, désormais connu sous le nom de sa holding Alphabet depuis août 2015, reste une des valeurs incontournables des marchés. Avec une capitalisation de 1.556 milliards de dollars, la holding se classe troisième à l’échelle mondiale des capitalisations boursières et lui permet de figurer parmi l’élite des « Big Five ».

A l’heure de la crise sanitaire, la solide et constante performance opérationnelle d’Alphabet est reflétée par ses notations (Moody’s : Aa2, S&P : AA+). Cette performance qui s’est avérée stable (T2 2020 : 38 milliards de dollars soit -2%), reste inattendue dans un marché publicitaire numérique difficile et en constante évolution avec les mesures sanitaires mises en place dans de nombreux pays. Au T1 2020, ses résultats financiers sont d’autant plus surprenants qu’Alphabet maintient une politique financière prudente avec un profil de liquidité solide.

Source : https://medium.com/@danplater/innovation-hubs-googles-new-alphabet-f961f1bf10fa

Les notations attribuées à Alphabet, la robustesse de sa technologie et les données de ses utilisateurs démontrent sa position de leader sur le marché publicitaire de moteur de recherche. Tous ses atouts, couplés à son incroyable capital intellectuel et financier, permettent à la holding de créer de nouvelles opportunités commerciales tout en défendant sa position face à ses actuels ou potentiels concurrents. L’entreprise jouit d’un avantage concurrentiel large (« Wide Moat »).

Le moteur de recherche Google représente à lui seul plus de 87% des parts de marché, contre seulement 5,5% pour Bing, le moteur de recherche de Microsoft. Avec un revenu total de 161,9 milliards de dollars pour 2019, les publicités représentaient 135,2 milliards de dollars soit 84% du chiffre d’affaires. Outre cette source conséquente de revenus, Alphabet peut compter sur les bénéfices de Google Play (applications, musiques, livres, films, etc.), la vente de matériel informatique, ainsi que de Google Cloud.

Les ressources de la société sont géographiquement diversifiées avec 46,4% des ventes provenant des États-Unis. Cette diversité géographique pose problème à Alphabet qui, depuis juillet 2020, fait face à de multiples enquêtes antitrust. Lancées par la Chambre des représentants et 51 procureurs généraux des États-Unis, plusieurs années seront nécessaires pour traiter ses enquêtes. Des amendes et/ou changements dans les pratiques commerciales d’Alphabet devraient faire partie des conséquences. L’entreprise s’est déjà vue infliger des amendes à hauteur de 9,5 milliards de dollars par l’Union Européenne pour violation du droit européen de la concurrence et du règlement général sur la protection des données de l’UE (DGPR). Enfin, la loi californienne sur la protection de la vie privée des consommateurs a imposé des restrictions strictes en matière de confidentialité des données.

D’un point de vue technique

Sur ce graphique en base hebdomadaire, on constate que le titre Alphabet est inscrit dans une nette tendance haussière sans véritable phase de baisse et évolue au sein d’un canal ascendant depuis novembre 2008, soutenu par sa moyenne mobile 100 (courbe bleue claire). Aussi, et malgré la crise du Covid qui a vu les marchés s’effondrer dans leur globalité, le bas du canal a été touché en mars 2020 et a pu jouer le rôle de soutien, sur le niveau clé des 990 dollars (ligne rouge), avant de reprendre sa tendance principale et d’atteindre un nouveau plus-haut historique à 1.587 dollars le 21 juillet 2020. Depuis ce creux enregistré pendant la crise du coronavirus, le titre Alphabet a connu une progression de plus de 60% en l’espace de seulement 5 mois, effaçant ainsi les pertes liées à la période de crise.

Aussi, tant que notre point pivot à 1.230 ne sera pas enfoncé, on continuera de privilégier la tendance haussière avec un premier objectif situé sur les 1885 (borne supérieure du canal), voire les 2.400 en extension. Alternativement, la franche cassure des 1230 conduirait à un nouveau test du support clé en overlap situé sur les 990 dollars.

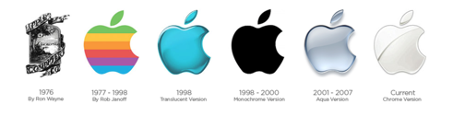

A pour… Apple

Lors de notre dernier article, nous nous demandions ce qui pouvait bien arrêter Apple ?! Eh bien quelques années plus tard la marque américaine est passée première capitalisation boursière mondiale devant Saudi Aramco (le nouveau géant mondial pétrolier récemment introduit en bourse).

Basée à Cupertino (Californie), la société Apple est spécialisée dans le design, le développement ainsi que la commercialisation des produits électroniques de grandes consommations, logiciels informatiques, services en ligne et ordinateurs personnels. Pour ne pas les nommer, ses marques mondialement connues sont Mac, iPhone, iPod, iPad, etc. La marque Apple bénéficie d’une très forte fidélité des utilisateurs dans un secteur aujourd’hui très concurrentiel.

Source : https://sites.google.com/a/maine.edu/history-strategy-of-appleinc/

Le vaste réseau de magasins d’Apple et d’indépendants assure la commercialisation de ses produits dédiés aux particuliers, PME et notamment au secteur de l’éducation. En parallèle du matériel, Apple développe des services tels que la vente de contenu numérique, un service de streaming, AppleCare, ApplePay. Fin 2019, le chiffre d’affaires d’Apple se décompose par la vente :

- De son produits phare, l’iPhone pour 55%,

- De services pour 18%,

- Des Mac et iPad pour 18%,

- D’accessoires pour 9%.

Alors qu’Apple subissait la guerre commerciale entre la Chine et les États-Unis, la crise sanitaire du Covid-19 a entrainé des interruptions de chaînes de production ainsi que la fermeture de ses magasins. Par conséquent, le lancement du nouvel iPhone a été retardé. Ce qui semblait être de mauvais présage pour le géant américain s’est avéré avoir peu d’impact. L’entreprise a même enregistré une hausse de ses ventes (+2%) et a permis une forte progression des services (+15%).

Le 19 août 2020, Apple Inc est devenu la première société publique américaine à atteindre 2.000 milliards de dollars de capitalisation boursière. Cet exploit souligne la position dominante de la marque à la pomme. Boosté par une demande de ses produits, le titre a doublé par rapport à son plus bas niveau du 23 mars 2020. L’augmentation récente de l’action qui lui a permis d’atteindre un nouveau plus-haut historique à 467,97 dollars est un jalon important dans l’histoire de l’entreprise.

Apple s’arrêtera-t-il un jour ? Pour l’instant, Apple reste loin devant ses concurrents, suivi de Microsoft avec 1.600 milliards de dollars, Google pour 1.000 milliards de dollars et Facebook avec 760 milliards de dollars.

D’un point de vue technique

Comme on peut aisément le voir sur ce graphique en base hebdomadaire, le titre Apple s’inscrit lui aussi dans une tendance haussière globale. Par ailleurs, depuis janvier 2009, les cours semblent évoluer au sein d’un large canal ascendant. Plus récemment, lors de la douloureuse fin d’année 2018, Apple a trouvé un point d’appui sur la borne inférieure du canal avant de repartir à la hausse et de buter à plusieurs reprises sur la zone des 220 dollars ; niveau que le titre a fini par franchir en septembre 2019 avant de marquer un nouveau record à 325 dollars en février 2020. Lors de la crise sanitaire, Apple aura perdu près de 40% en un mois, chutant sur les 213 dollars. Néanmoins, le titre se reprend dès la fin du mois de mars et enregistre une progression fulgurante de 113% en l’espace de 5 mois, inscrivant de nouveaux plus-hauts historiques séances après séances jusqu’à atteindre les 2.000 milliards de capitalisation en date du 19 août 2020 et se rapprochant des 500 dollars par action.

Aussi, tant que notre point pivot à 325 ne sera pas enfoncé, on continuera de privilégier la tendance haussière avec un objectif majeur situé sur les 820 (borne supérieure du canal), à confirmer toutefois en dépassant l’objectif intermédiaire des 600 dollars. Alternativement, la franche cassure des 325 conduirait à un nouveau test du support clé en overlap situé sur les 220 dollars.

F pour… Facebook

Le groupe Facebook Inc. est spécialisé dans les prestations de services de réseaux sociaux en ligne. L’activité du groupe est connue essentiellement pour ses plateformes réseau telles que Facebook, Instagram ou WhatsApp pour ne citer qu’eux.

Le site Facebook est le troisième site internet le plus visité au monde après Google et YouTube, et dépasse depuis le mois de juin 2020 les 2,7 milliards d’utilisateurs actifs mensuels au niveau mondial, ce qui représente plus d’un tiers de la population globale (auxquels on ajoute 1 milliard d’utilisateurs pour Instagram et 2 milliards pour WhatsApp).

La capitalisation boursière du groupe s’élève à 748 milliards de dollars au 19 août 2020, en faisant la cinquième valeur de l’indice Nasdaq Composite.

Source : Lemonde.fr

Il faut savoir que la réussite de Facebook tient d’une part de sa facilité d’utilisation et de la connectivité que permettent ses plateformes de réseautage, et d’autre part de son business model : en effet 98% du chiffre d’affaires du groupe provient des revenus publicitaires. On dénombre en 2018 plus de 6 millions d’entreprises qui utilisent la publicité Facebook pour atteindre leurs audiences cibles contre 3 millions en 2016, soit une progression de 100% en seulement deux ans.

Malgré une diminution de 12% des recettes publicitaires nettes sur le premier semestre 2020 selon l’IREP (Institut de Recherche et Études Publicitaires), et particulièrement depuis la période de confinement des différents pays, le groupe Facebook affiche des résultats plus qu’encourageant au regard de la situation économique et même au-dessus des attentes des investisseurs : ainsi Facebook a publié au deuxième trimestre 2020 un chiffre d’affaires en hausse de 7,6% par rapport au premier trimestre, s’élevant à 18,68 milliards de dollars (vs 17,2 anticipé) avec un résultat lui aussi en hausse, s’établissant à 5,17 milliards de dollars (vs 3,9 anticipé) pour une progression de 5,6% par rapport au T1.

Le confinement et l’augmentation des télétravailleurs sont des facteurs clés pour comprendre ce succès de Facebook au cours de cette période de crise. On compte en mai et en juin une hausse des utilisateurs quotidiens de Facebook respectivement de 11% et 12% en comparaison à la même période de l’année précédente.

La crise du coronavirus permet aussi à Facebook de redorer son image sur le plan international (régulièrement salie par des affaires d’utilisation frauduleuse des données ou de propagande entre autres) en annonçant le 7 avril 2020 la mise à disposition de données « agrégées et anonymisées » provenant de sa base d’utilisateurs, dans le but de permettre aux chercheurs d’analyser la propagation du coronavirus en mesurant l’efficacité du confinement par exemple.

D’un point de vue technique

Dans ce graphique du titre Facebook, pris en données 2 jours, on constate un canal haussier effectif depuis juin 2013, avec une évolution dans le haut de ce canal entre 2014 et juillet 2018 avant un mouvement correctif faisant chuter le titre d’un peu plus de 40% fin décembre 2018. A partir de 2019, s’est repris jusqu’en février 2020 où il atteint un nouveau plus-haut à 224 dollars avant de subir lui aussi la pandémie de coronavirus. Facebook reperd alors environ 40% par rapport à ce dernier record, pour atteindre un point bas à 137 dollars par action (borne inférieure du canal haussier). Puis, à l’image de ses consœurs, le titre va connaitre une ascension vertigineuse de plus de 100%, dépassant son précédent record pour atteindre un nouveau plus-haut historique en quelques mois, à 279 dollars.

Aussi, tant que notre point pivot à 215 ne sera pas enfoncé, on continuera de privilégier la tendance haussière avec un objectif majeur situé sur les 410 dollars (borne supérieure du canal. Alternativement, la franche cassure des 215 conduirait à un test du support clé situé sur les 160 dollars.

A pour… Amazon

Le groupe Amazon Inc. est un des leaders mondiaux de la distribution en ligne des produits grand public. Ses activités de distribution s’organisent autour de deux pôles principaux : la distribution de biens de consommation (culturels, informatiques, électroniques, ménagers, vêtements…) qui représente 58% de son chiffre d’affaires, et la prestation de services de développement d’interfaces et d’applications internet. Initialement, à sa création en 1994, la société se concentrait uniquement sur la vente à distance de livres, avant de se diversifier dans la vente de produits culturels, puis marchands. Aujourd’hui, certains produits alimentaires peuvent aussi être commandés via Amazon.

Source : Europe1.fr

La réussite d’Amazon vient en partie de sa capacité à se diversifier au fil des années. Comme dit précédemment, Amazon n’était qu’un « libraire » avant de se transformer en géant de la distribution. Aujourd’hui on peut trouver absolument n’importe quel type de produits en vente sur le site d’Amazon. Cette réussite vient aussi d’une volonté d’innovation forte en matière de logistiques (les entrepôts de la société son doté de robot pouvant faire les commandes sans quasiment aucune intervention humaines) mais aussi en matière de nouvelles technologies, en particulier grâce à Alexa, cette intelligence artificielle sous forme d’assistant vocal, commercialisée à travers les enceintes connectées d’Amazon : Echo.

Ces éléments permettent à la société d’avoir un poids relativement important au sein du Nasdaq Composite, avec une capitalisation boursière de l’ordre de 1.600 milliards de dollars, lui donnant la seconde place dans l’indice.

La crise du coronavirus peut presque être considérée comme un avantage pour ce géant américain. Le confinement rendant interdit tout accès à des commerces, la vente en ligne a connu un essor sans précédent permettant au groupe de surpasser les attentes des investisseurs. En effet, pour le deuxième trimestre de cette année 2020, le chiffre d’affaire d’Amazon enregistre une progression de près de 18% à 88,91 milliards de dollars (vs 81,3 attendu) par rapport au premier trimestre de l’année et de 40% par rapport au même trimestre de l’année précédente. Le résultat de l’entreprise quant à lui a atteint les 5,2 milliards de dollars (vs 700 millions de dollars attendu) soit une augmentation de 102% par rapport au T1 et un surpassement des attentes de l’ordre de 640%. Le directeur financier d’Amazon, explique que les bénéfices sont dus au fait que la société a pu livrer plus que prévu, que les clients ont acheté plus que prévu, et en particulier des articles dont les marges sont importantes (équipements sportifs, jeux vidéo, équipements ménagers).

D’un point de vue technique

Sur ce graphique en base hebdomadaire, on constate encore que le titre Amazon est inscrit au sein d’une très nette tendance haussière. Depuis le point bas de novembre 2008, l’évolution des cours se fait entre une oblique de support et une oblique de résistance ascendantes, pas tout à fait parallèles cependant. Plus récemment, entre août 2018 et mars 2020, les cours ont marqué une phase de temporisation plane, sans remettre en cause la tendance globale de fond et se confrontant à un niveau de résistance situé autour des 2.100 dollars ; niveau qui correspondait au point haut d’avant crise. On remarquera par ailleurs que, de tous les GAFAM, Amazon reste celle qui aura été le moins impactée par la crise du Covid avec une correction de « seulement » 25% qui l’aura amenée sur les 1.626 dollars. Or, dans notre newsletter du 27 février dernier nous avions mentionné un point pivot sur les 1.600 dollars qui aura finalement tenu bon. Depuis, et comme ses consœurs, Amazon a largement repris des couleurs en affichant une hausse de plus de 100%, l’amenant à un nouveau record historique situé vers les 3.345 dollars par action le 13 juillet 2020.

Aussi, tant que notre point pivot à 2.100 ne sera pas enfoncé, on continuera de privilégier la tendance haussière avec un objectif majeur situé sur les 5.000 dollars psychologiques, à confirmer toutefois en dépassant l’objectif intermédiaire des 3.730 dollars (borne supérieure du canal). Alternativement, la franche cassure des 2.100 conduirait à un nouveau test du support clé situé sur les 1.300 dollars.

M pour… Microsoft

Le groupe Microsoft Corp. est le n°1 mondial de la conception, du développement et de la commercialisation de systèmes d’exploitation et de logiciels pour ordinateurs, smartphones et serveurs avec une capitalisation boursière s’élevant à 1.590 milliards de dollars, soit la troisième capitalisation du Nasdaq Composite. Le chiffre d’affaires du groupe se répartit de la façon suivante :

- 48% pour les ventes de systèmes d’exploitation (Windows, Microsoft SQL Server, Windows Phone…) ;

- 30% pour le développement d’application et de logiciels (Office365, Microsoft CRM, …) ;

- 13% pour les ventes de jeux vidéo (Xbox) ;

- 10% pour ses autres services en ligne (le cloud Microsoft Azure, OneDrive, Bing, …).

Source : 20minutes.fr

Quand la société a été fondée en 1975, il n’était question que de fournir un logiciel d’environnement graphique pour le constructeur IBM. Mais grâce à l’avènement de l’ordinateur personnel, Microsoft a su prendre une place de choix dans le développement de système d’exploitation et la conception d’ordinateur avec Microsoft Windows, devenant alors un incontournable dans le monde tel que nous le connaissons aujourd’hui. On note que près de 90% des ordinateurs des ménages des pays développés sont sous Windows.

L’épisode de crise sanitaire lié à la pandémie de coronavirus aurait pu entrainer Microsoft dans de grandes difficultés. Plusieurs plans de licenciements avaient été évoqués, et finalement, au sortir de la période de publication des résultats du deuxième trimestre de 2020, le groupe à rectifier le tir en expliquant qu’au regard des bons résultats réalisés, il n’y aurait pas de licenciement (seulement des non-renouvellements de certains contrats chez Microsoft News en particulier). En effet, les chiffres du T2 sont encourageants : le chiffre d’affaires du groupe est en progression de 8,6% par rapport au T1, s’élevant à 38 milliards de dollars (vs 36,5 anticipé) ; et le résultat s’élève à 11,2 milliards, en hausse de 4,1% par rapport au premier trimestre, alors qu’une baisse de 2% était attendue (10,5 milliards en prévision).

Microsoft explique cette augmentation par le confinement qui a poussé les entreprises et les « nouveaux télétravailleurs » à s’adapter à la situation et donc à utiliser de nouveaux outils (ou du moins des outils moins utilisés jusque-là…) tels qu’Azure pour le « cloud », Microsoft Teams pour la vidéoconférence, ou d’autres solutions d’optimisation de travail à domicile. Les bons chiffres de Microsoft sont notamment portés par les résultats des produits Office 365, avec une croissance de 19% des revenus par rapport à l’année 2019, et par l’augmentation de la demande et de l’utilisation de son cloud Azure.

D’un point de vue technique

Sur le graphique en base hebdomadaires, on constate que le titre Microsoft s’inscrit dans une tendance nettement haussière. Depuis la fin de l’année 2009, le cours est porté par sa moyenne mobile 100 (courbe bleue claire). On notera, comme pour les autres GAFAM, le creux de mars 2020 correspondant à l’impact du coronavirus : le titre avait connu en février un plus-haut historique à 190 dollars avant de chuter de plus 30% sur les 132 dollars, franchissant alors le niveau pivot des 160 dollars par action. De la même façon que ses consœurs, Microsoft va se reprendre et effacer rapidement ses pertes avant d’enregistrer de nouveaux records. Par rapport au plus bas de mars, le titre va progresser de 58% pour atteindre 209 dollars au 19 août 2020 avec un nouveau plus-haut historique enregistré le 3 août à 217 dollars.

Aussi, tant que notre point pivot à 160 ne sera pas enfoncé, on continuera de privilégier la tendance haussière avec un objectif majeur situé sur les 350 dollars, à confirmer toutefois en dépassant l’objectif intermédiaire des 270 dollars. Alternativement, la franche cassure des 160 dollars conduirait à un nouveau test du support clé en overlap situé sur les 1.300 dollars.

Pour conclure on pourrait se poser la question suivante : qu’est-ce qui pourrait arrêter ces géants de la « tech » américaine ? Apparemment pas grand-chose, et vraisemblablement pas le coronavirus…

Les GAFAM affichent une capacité à traverser les crises avec une facilité déconcertante et arrivent même à se positionner comme les grands gagnants de celles-ci. Une grande partie de la population ayant été contraint au confinement, le besoin d’accélération de la digitalisation de l’économie s’est fait sentir, offrant à ces sociétés des opportunités qu’elles ont su saisir, en proposant des solutions rapides et faciles à déployer, les GAFAM ont encore démontrer leur puissance de réaction et leur poids dans l’économie actuelle, leur permettant d’afficher des résultats financiers en progression malgré cette conjoncture particulière et des performances boursières dépassant toutes les attentes.

Leur empire reposant sur des bases solides d’utilisateurs en constante croissance et sur une diversification de leur activité au travers de l’innovation, ils ont été capable d’accumuler assez de réserves pour continuer d’investir et de croitre de façon exponentielle.

Dans ce contexte on voit mal ce qui pourrait arrêter (ou du moins ralentir) ces surpuissances économiques, ce qui effraye de plus en plus certaines instances internationales et certains politiques, qui souhaitent resserrer la réglementation afin de limiter leur pouvoir économique et politique. Néanmoins, là aussi la crise sanitaire apparait comme une aubaine pour ces géants, qui ont vu ces interrogations réglementaires reléguées au second plan, leur laissant encore une belle marge de manœuvre. Il y aurait donc fort à craindre que ces mastodontes ne soient en passe de devenir les nouveaux maîtres du monde !

Vous voulez en profiter et dynamiser votre portefeuille en augmentant votre capital ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à fort effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur les produits similaires, Leverage/Short, avec des effets de levier fixes.

Il existe chez la plupart des émetteurs de turbos, des produits permettant d’intervenir sur les variations du cours de l’action des GAFAM, comme de nombreux autres sous-jacents. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Vous pouvez retrouver ici nos performances réalisées lors de la bonne anticipation de la crise initiée fin février :

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Réalisé par Marc Dagher, avec l’aide de Albane Desjardins et Jean-François M’Bongué