Genfit, grand groupe biopharmaceutique européen, est spécialisé dans la découverte et le développement de médicaments destinés à la prévention et au traitement des facteurs de risques liés aux pathologies cardiométaboliques (athérosclérose, hypertension, diabète, obésité, etc.), ainsi qu’aux maladies inflammatoires. Sur l’année 2015 il a réalisé un chiffre d’affaires de 526.800 euros. Son effectif est compris entre 50 et 99 salariés. Mais Genfit est principalement connu pour le développement de son candidat médicament Elafibranor (basé sur la molécule GFT505) contre la NASH (stéatohépatite non-alcoolique). La phase 2b s’est achevée avec succès et le recrutement de la phase 3 « resolv-it » a démarré début 2016.

La NASH représente un enjeu de santé publique fort, notamment aux Etats-Unis où une part importante de la population est concernée par les problèmes d’obésité. Le marché est donc potentiellement énorme, se chiffrant en dizaine de milliards de dollars. Et ça, les entreprises pharmaceutiques le savent bien, c’est pourquoi depuis un moment on entend beaucoup de rumeur à propos du rachat de Genfit. L’an dernier déjà Bloomberg indiquait que Genfit travaillait avec des conseillers pour explorer plusieurs options et notamment une revente. Et cette année encore on entend à nouveau le nom du Suisse Novartis selon une personne proche du groupe. Aucun montant n’a été déclaré, mais les discussions en seraient à un stade avancé, tout en pouvant s’interrompre sans conclure sur un accord.

Une OPA sur la société est malgré tout un scénario plausible mais nous croyons que les dirigeants, qui ont levé cette année 128 millions d’euros, chercheront plutôt à mener l’essai de phase 3 jusqu’à son terme avant de négocier, à meilleur prix, un accord de licence pour Elfibranor. Déjà deux autres acteurs dans cette pathologie, Nimbus et Tobira, ont été récemment rachetés pour des montants pouvant dépasser 1 milliard d’euros par Gilead et Allergan, alors qu’ils sont en phase de développement beaucoup plus précoce. Genfit et son concurrent Intercept, dont le produit OCA est également en phase 3, sont au coude-à-coude dans la course à l’obtention de la première autorisation de mise sur le marché d’un médicament contre la NASH aux Etats-Unis.

Le titre profite de la reprise boursière du secteur biotech et plus particulièrement du regain d’intérêt des investisseurs spécialisés américains pour les valeurs européennes. Genfit est dans le viseur de ces fonds d’investissement spécialisés dans les sciences de la vie, dont beaucoup sont entrés à son capital depuis 2013. Les biotechs engagés dans le développement de traitements contre la NASH, font par ailleurs l’objet d’un intérêt croissant de grands groupes industriels.

Malgré cet engouement, l’essai clinique final (phase 3) visant à évaluer l’efficacité d’Elafibranor prend du retard (4 à 6 mois de retard prévu). Pour cause, le recrutement des patients « tests » est plus compliqué que prévu à cause de la concurrence accrue pour l’accès aux patients atteint de NASH. En effet, un nombre croissant de laboratoires pharmaceutiques développent des candidats-médicaments dans cette indication thérapeutique, qui toucherait 3 à 5% de la population américaine, selon les études épidémiologiques les plus récentes, mais pour laquelle aucun médicament n’est approuvé.

Intercept, une biotech américaine, et Genfit sont les deux seuls acteurs à développer un produit en phase finale. Compte tenu du retard dans le développement, Genfit estime que le recrutement prendra fin début 2018. Alors, les résultats intermédiaires nécessaires pour obtenir une autorisation conditionnelle, ne seront pas disponible avant fin 2018-début 2019. Intercep de son côté avait commencé le recrutement l’an dernier ; mais, visant les 2.000 patients (contre 900 pour Genfit), il n’a toujours pas communiqué de prévision sur la publication de ses données.

De plus deux autres phases 3 sont sur le point d’être lancées, l’une par le géant américain Allergan et son partenaire Tobira, la seconde par un autre poids lourd de la pharma, Gilead Sciences (pour Nimbus). Ces études prévoient de recruter respectivement 1.600 et 2.000 patients. D’autres acteurs ont des composés en phase 2, parmi eux des biotechs comme Galectin, Galmed, ainsi que de grands industriels comme Novartis (6 phases 2 en cours), Shire et NovoNordisk. Le site Internet qui recense tous les essais cliniques en cours aux États-Unis, mentionne 53 phases 2 dans la NASH. Autant dire que la concurrence est présente. Genfit a mal anticipé ce risque concurrentiel, ses dirigeants affirmaient il y a encore quelques mois que la demande des centres cliniques et médicaux était forte pour la NASH. Les dirigeants avaient préparé le terrain et déjà orienté les investisseurs vers l’idée que les résultats ne seraient pas disponibles avant la fin de l’an prochain. De plus, tous les concurrents de Genfit souffriront vraisemblablement des mêmes difficultés.

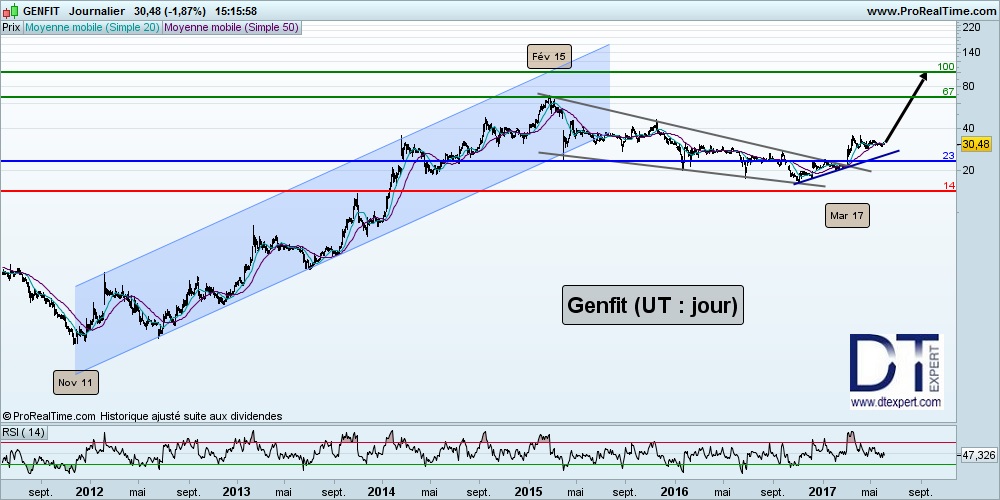

Maintenant, intéressons-nous comme à l’accoutumée à la partie technique…

Une sortie de triangle très encourageante !

Que voit-on sur le graphique ci-dessus pris sur les 6 dernières années ?

De façon très claire, on distingue d’abord l’évolution des cours au sein d’un large canal ascendant entre les mois de novembre 2011 et février 2015. Puis, à partir du sommet de février 2015, on observe un net et large triangle de consolidation (en gris sur le graphique ci-dessus) ; triangle duquel les cours sont nettement sortis à la hausse début mars dernier, s’offrant ainsi un potentiel d’appréciation conséquent.

A plus court terme, les cours dessinent depuis le 14 mars un autre triangle de temporisation, qui devrait toucher à sa fin.

Pronostic & stratégie

Sans écarter un pullback tout à fait possible autour des 29 euros et tant que notre point pivot situé sur l’overlap des 23 euros n’est pas nettement enfoncé, les cours devraient atteindre de nouveaux records historiques avec un objectif majeur sur le palier clé des 100 euros. Le dépassement de la résistance intermédiaire situé sur le précédent sommet des 67 euros sera nécessaire pour valider cette hypothèse.

Alternativement cependant, le net passage au-dessous des 23 euros induirait une possibilité de consolidation majeure en direction du support clé de plus long terme sur les 14 euros.

Comment optimiser sa stratégie en profitant de cette analyse ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe quelques turbos permettant d’intervenir sur la variation de cette valeur phare de la biotechnologie française. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Voici, pour vous convaincre si besoin, le tableau des performances consolidées à la fin de ce premier trimestre 2017 du service :

Des résultats qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

A bon entendeur…

Marc Dagher, avec l’aide de Maxence Delarue