Vendredi 26 octobre, Fumio Kishida (Premier ministre du Japon) a annoncé un plan de relance de 266 milliards d’euros pour lutter contre l’inflation ainsi que la dépréciation du yen. Ce nouveau plan de relance économique inclura aussi des mesures pour alléger les factures d’énergie des ménages.

Le Japon connait une hausse des prix importante, comme partout ailleurs de manière générale. La troisième économie mondiale tend vers une inflation frôlant les 3%, chiffre nettement moins impressionnant que celui de la zone européenne, mais qui reste tout de même important.

LE YEN EN CHUTE LIBRE

Le yen a perdu plus de 20% de sa valeur face au dollar depuis le début de l’année, incitant le gouvernement japonais à intervenir pour soutenir la monnaie locale. Le Japon détient déjà le record mondial du ratio de la dette publique sur le produit intérieur brut (PIB), et ce en grande partie en raison de plusieurs grands plans d’aide à l’économie afin d’atténuer l’impact de la pandémie de Covid-19 au cours des deux dernières années.

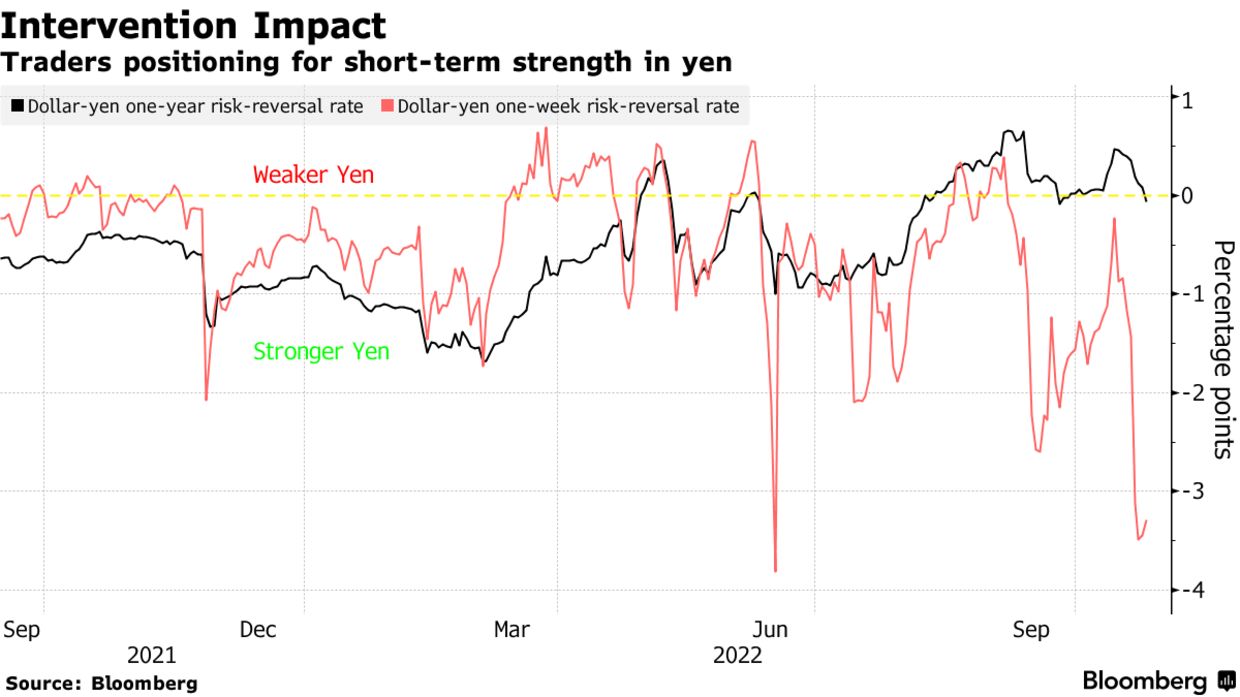

La BoJ (banque centrale japonaise) est intervenue à hauteur d’environ 43 milliards de dollars sur le marché des changes en octobre, a déclaré Tokyo lundi 31 octobre dernier. Les opérations ont totalisé 6.349,9 milliards de yens entre le 29 septembre et le 27 octobre, a indiqué le ministère japonais des Finances. Le Japon a retiré près de 20 milliards de dollars de ses réserves de change en septembre pour la première fois depuis 1998, soutenant ainsi sa monnaie.

La dépréciation du yen est traditionnellement considérée comme un facteur positif pour les grandes entreprises japonaises, car elle rend les exportations plus compétitives et gonfle artificiellement les bénéfices à l’étranger en termes de yen. Cependant, celle-ci s’est infléchie depuis mars, les importations japonaises ayant fortement augmenté et la guerre en Ukraine ayant entraîné une flambée des prix de l’énergie et des denrées alimentaires, réduisant le pouvoir d’achat des ménages.

UNE POLITIQUE STRICTE

Jusqu’à présent, le Japon a choisi une stratégie très différente de celle de nombreux pays et institutions exposés à de fortes hausses de prix. La Banque centrale européenne (BCE) a en effet relevé ses taux d’intérêt à plusieurs reprises depuis octobre, la dernière fois à nouveau de 75 points de base pour tenter de contenir la demande et l’inflation. Aux États-Unis, la Réserve fédérale américaine (Fed) préconise également un resserrement de la politique monétaire. Malgré des remontées des taux déjà nombreuses de leur côté, une nouvelle hausse est venue s’y ajouter ce mercredi 2 novembre dernier.

Cependant, le yen s’est déprécié de 30% face au dollar depuis le début de l’année, la politique très accommodante de la Banque du Japon ayant creusé l’écart avec la Fed. Le dollar a dépassé 150 yens, un nouveau record depuis 1990 (fin octobre). En raison du krach monétaire, les prix des importations japonaises augmentent encore après avoir été poussés à la hausse par la montée des prix de l’énergie au niveau mondial, affectant ainsi la consommation des ménages japonais.

UN SOUTIEN MASSIF POUR LA REPRISE

Malgré la situation, la Banque du Japon a décidé de ne pas augmenter les taux d’intérêt car le pays n’est pas prêt à resserrer ses conditions de crédit. Elle a déclaré que, pour l’instant, la poussée des prix à la consommation devrait se tasser dès l’an prochain, faute de hausses de salaires suffisantes pour l’entretenir. De surcroît, la BoJ est soutenue par le gouvernement japonais, qui estime également que le maintien d’une politique monétaire très accommodante est nécessaire pour soutenir la fragile reprise économique du pays. En d’autres termes, l’exécutif préfère atténuer les dommages collatéraux de cette politique monétaire par des renflouements gouvernementaux répétés.

De plus, pour éviter de fortes fluctuations du yen, le Japon est intervenu fin septembre sur le marché des changes pour renforcer sa monnaie et vendre environ 20 milliards de dollars tirés de ses énormes réserves de change. Les effets de la manipulation ont été de courte durée, mais les économistes disent que le gouvernement japonais est encore susceptible de prendre des mesures supplémentaires pour ralentir la dépréciation du yen.

TOUT N’EST PAS ROUGE POUR AUTANT

L’indice PMI japonais a évolué à son rythme le plus rapide sur quatre mois en octobre, porté notamment par la baisse des restrictions sur le tourisme étranger et l’amélioration des voyages intérieurs.

En revanche, malgré la bonne reprise d’activité, la hausse des importations a exercé une pression sur le secteur des services.

Le taux a atteint 53,2 contre 52,2 pour le mois dernier, il enregistre ainsi sa plus forte croissance depuis le mois de juin.

La réouverture du tourisme est une aubaine pour l’Empire du Soleil Levant. Couplé à la faiblesse du yen, il devrait laisser place à de nombreuses opportunités.

En 2019, le Japon comptait 10 millions de visiteurs chinois, soit environ 30% des touristes. Ce chiffre conséquent devrait mettre du temps à être de nouveau atteint, mais la faiblesse de la monnaie nationale japonaise pourrait stimuler les dépenses en franchise douanière, comblant une partie notable de l’absence de touristes du voisin chinois.

Le Japon pourrait connaitre de nombreuses hausses dans de multiples secteurs, tels que les aérogares comme Narita et Haneda, à Tokyo, qui sont en capacité de capter une grande partie de voyageurs intérieurs et internationaux. Celui d’Haneda connait lui aussi un trafic intérieur élevé et est composé de passagers internationaux dont au moins 50% de locaux. Le secteur aérien et le ferroviaire devraient eux aussi être stimulés à l’égard des compagnies ANA et Japan Airlines, ainsi que, côté rail, JR West et JR Kyushu qui pourraient également profiter d’une augmentation des flux de voyageurs.

ANALYSE GRAPHIQUE DE L’USD/JPY

Comme on peut le voir sur le graphique ci-dessus pris en base hebdomadaire, la paire USD/JPY nous offre un décompte elliottiste très propre.

Ainsi, après avoir observer une première phase de hausse en cinq temps traditionnels entre son plus-bas d’octobre 2011 et le sommet d’août 2015, les cours sont entrés dans une phase de consolidation triangulaire jusqu’en décembre 2020. La vague de hausse qui s’ensuivit avait pour objectif théorique majeur les 152,50, soit la projection à 100% de la vague « 1 or A » reportée à la fin de la vague « 2 or B ».

Aussi, avec un RSI en zone de surachat, on pourrait s’attendre à une correction immédiate. Mais tant que le seuil des 138,70 ne sera pas enfoncé, on privilégiera une poursuite de la hausse en direction du prochain objectif situé sur les 183,80 (soit la même projection à 161,80%).

Alternativement en revanche, sous les 138,70 ça sera alors le test de l’overlap clé des 125,20 qui sera déterminant pour la suite des événements. La cassure franche de ce niveau induirait alors une reprise de la tendance baissière de plus long terme.

CONCLUSION

Le Japon est donc dans une situation complexe pour maintenir la puissance de sa monnaie sans trop risquer d’aggraver son déficit public qui est déjà l’un des plus importants au monde. Les différentes banques centrales devraient continuer à resserrer leurs taux à la vue de l’inflation qui continue à grandir. La BoJ devra donc surement intervenir une nouvelles fois dans les prochaines semaines pour soutenir sa monnaie et son plan de rachat.

Tout n’étant pas rouge, les investisseurs ainsi que les exportateurs peuvent profiter de la situation : investir dans des entreprises qui risquent de connaitre un boom grâce au retour du tourisme pour les uns et obtenir une place plus compétitive en termes d’exportation pour les autres.

VOUS VOULEZ DYNAMISER VOTRE PORTEFEUILLE ?

De nombreux moyens permettent de profiter des mouvements de hausse ou de baisse en Bourse. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents tels que ceux du secteur des devises. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

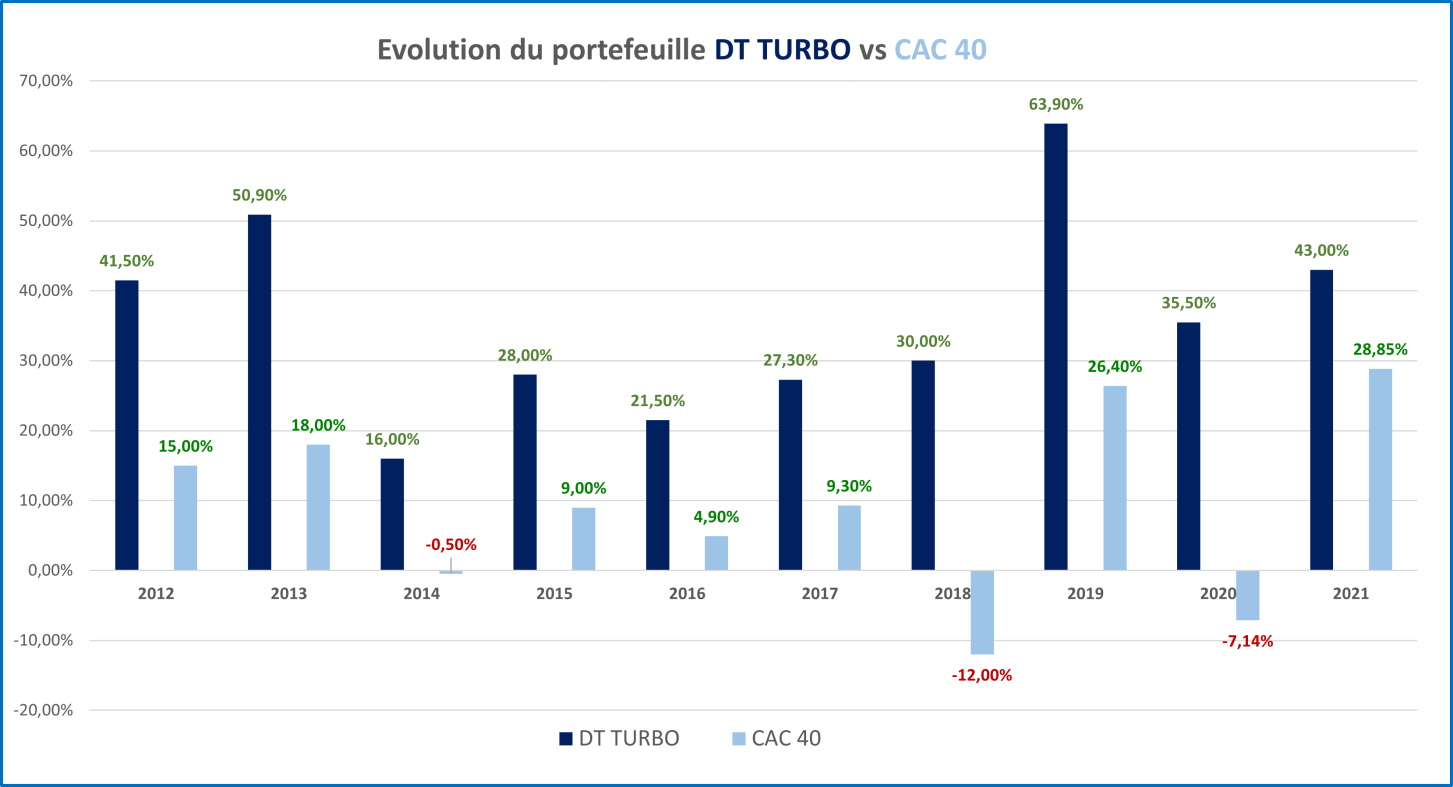

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

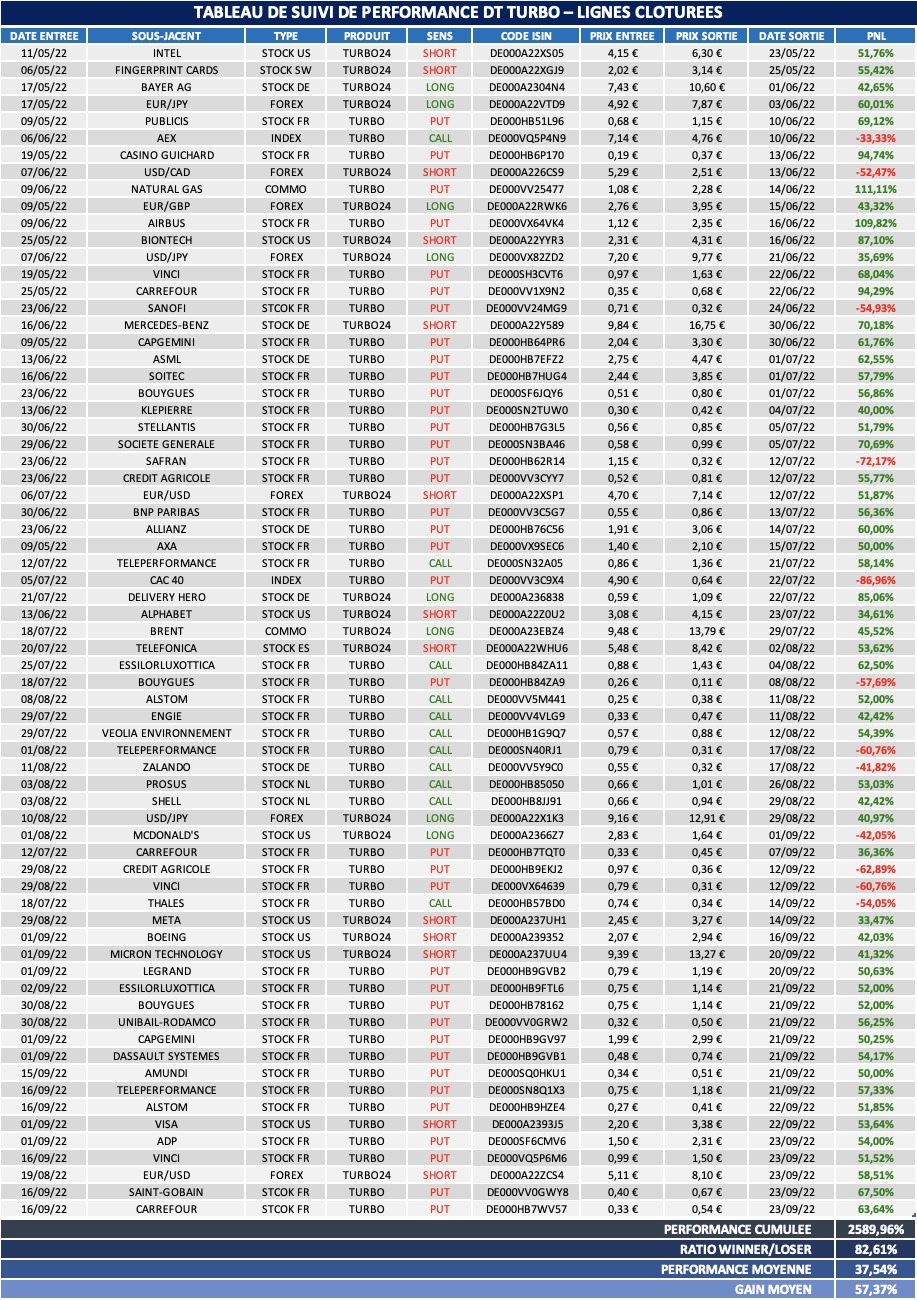

Voici également un tableau récapitulatif de nos dernières recommandations :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Par ailleurs, dans une période où la Bourse continue paradoxalement de défier tous les records, en dépit d’une conjoncture économique très malmenée, nous vous proposons également une large gamme de formations qui vous permettront, tout en restant chez vous, d’approfondir vos connaissances, de découvrir des moyens méconnus de faire fructifier votre capital ou encore de mieux gérer votre ratio risque/rendement. Aussi, n’hésitez pas à découvrir la liste de ces formations en cliquant ici, en sachant que vous pouvez bénéficier d’une promotion exceptionnelle de 50% avec le code NEWSLETTER-50.

Réalisé par Mathis Erba et Charles Dhennin, avec l’aide de Marc Dagher