Il y a tout juste un mois, je remettais à jour mon analyse sur l’or en conseillant de se positionner dessus à l’achat. Il y a environ un mois et demi, je faisais de même dans ma dernière analyse sur l’argent.

Aussi, au regard des phases de correction que subissent actuellement les deux métaux précieux, il m’a semblé bon de refaire un point sur ces sous-jacents cousins qui devraient donc vous permettre de réaliser de très belles performances dans les mois à venir.

Vous allez le voir en effet, les configurations graphiques restent très positives et les pauses actuelles offrent de très bons nouveaux points d’entrée : à saisir, donc !

Maintenant, il est grand temps de faire place aux images, et j’ai pour cela pris la décision de ne pas séparer les deux analyses pour mieux faire ressortir leur similitude frappante…

Fin de consolidation et de correction…

Nous voyons donc d’un seul coup d’œil en effet que l’or et l’argent présentent désormais des situations similaires avec de belles perspectives haussières dans les deux cas. Mais décortiquons plutôt ces deux graphiques…

On voit d’abord très bien que les deux métaux ont initié un nouveau très fort mouvement haussier fin 2008. Mouvement qui a naturellement fini par laisser place à une phase de consolidation, marquant ainsi une pause légitime dans son élan.

Si l’or a manifestement vécu cette pause entre les mois de septembre et décembre 2011, c’est depuis le mois d’avril de la même année que l’argent, lui, avait entamé cette même phase de temporisation, pour la terminer en revanche en même temps que son grand cousin.

Le rebond initié depuis sur les deux actifs est d’une amplitude telle que l’hypothèse de la reprise actuelle de la tendance haussière de fond ne peut être écartée, bien au contraire !

Et c’est parce que, depuis ce rebond vif, les cours ont affiché chacun une correction intermédiaire techniquement propre que nous pensons être à nouveau proches de très bons points d’entrée avec un très bon ratio de Risk/Reward (ou Risque/Rendement en VF), offrant donc de belles stratégies à mettre en place.

Quels sont donc les niveaux à surveiller ?

- Sur l’or

Sans écarter une légère poursuite du repli actuel vers l’overlap des 1 660 $ – assimilé au support en pullback de la très forte ancienne oblique de résistance descendante – et tant que les 1 620 $ max ne sont pas enfoncé, une reprise haussière devrait avoir lieu avec une première cible située sur les plus-hauts de septembre autour de 1 910 $. Une fois ce niveau dépassé (et il le sera), nous pourrons commencer par viser l’objectif psychologique des 2 000 $ l’once dans un premier temps.

Alternativement cependant, le passage sous les 1 620 $ invaliderait notre hypothèse et engendrerait donc une poursuite de la phase de consolidation. Il faudra alors s’attendre à un énième test du fameux seuil de support majeur situé autour des 1 550 $. Seul le passage sous ce palier remettrait en cause la tendance haussière de fond.

- Sur l’argent

Sans écarter là aussi une légère poursuite du repli actuel possible jusqu’aux 32/31,50 $, une nette reprise haussière devrait avoir lieu avec, après le dépassement de la forte zone de résistance intermédiaire située autour du palier des 44,20 $, un premier objectif de projection vers les derniers plus-hauts situés sur les 49,70 $. Ce scénario restera valable tant que le fameux seuil de soutien majeur des 30 $ ne sera pas enfoncé.

Alternativement cependant, le passage sous ce point pivot des 30 $ engendrerait une erreur de timing avec une poursuite de la consolidation finalement envisageable vers le double bottom situé autour des 26,60 $. Seul le passage sous ce palier remettrait totalement en cause notre scénario optimiste et une correction bien plus importante devrait alors prendre place.

Stratégiquement, comment faire ?

De très nombreux moyens sont mis à dispositions des investisseurs qui désirent profiter des fluctuations des cours de l’or ou de l’argent : mandats, certificats, warrants, CFD, etc.

Pour ma part, et vous le savez sans aucun doute, je travaille via des turbos et l’or reste l’un des sous-jacents les plus en vogue sur ce type de produit : tous les émetteurs en ont et on trouve ainsi des barrières tous les 20 $, ce qui donne une palette de choix en effets de levier extrêmement intéressante.

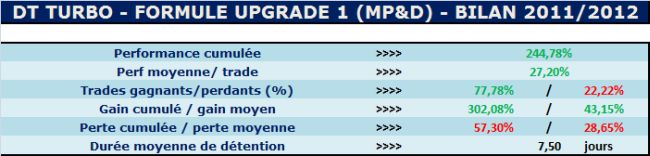

Voici d’ailleurs à ce sujet le tableau de performance de notre formule Upgrade 1 spéciale « Matières Premières et Devises » :

A noter que nous nous sommes récemment repositionnés à l’achat sur chacun des deux métaux précieux en question.

Aussi, si vous souhaitez profiter de nos recommandations sur l’or et/ou l’argent (entre autres sous-jacents) et bénéficier vous aussi d’un effet de levier intéressant, n’hésitez pas à lire notre brochure détaillée afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

A bon entendeur…

Marc Dagher

www.daghertrading.com