Les Family Offices sont des entités spécialisées dans la gestion de patrimoine familial, conçues pour répondre aux besoins financiers, juridiques, fiscaux, et de gestion de fortune des familles. Leur histoire remonte aux grandes fortunes de l’ère industrielle, comme les familles Rockefeller, Rothschild et Morgan, qui ont cherché à gérer leurs richesses croissantes de manière professionnelle et confidentielle. Que sont les Family Offices ? Quelles sont leurs missions ? Comment fonctionnent-ils ?

Les premiers Family Offices ont vu le jour durant la seconde moitié du XIXème siècle, créés par de grandes familles pour gérer leurs actifs et préserver leur richesse à travers les générations. L’idée de base était de centraliser la gestion de la richesse familiale, de maximiser les rendements tout en minimisant les risques et d’assurer une planification financière à long terme.

Les différents types de Family Offices

Il existe principalement deux types de Family Office, chacun adapté aux besoins spécifiques de la famille qu’il sert :

- Single-Family Office (SFO) : un SFO est un bureau de gestion de patrimoine exclusivement dédié à une seule famille. Il offre des services sur mesure, souvent avec un personnel dédié à temps plein, ce qui garantit une gestion hautement personnalisée.

- Multi-Family Office (MFO) : les MFO fournissent des services de gestion de patrimoine à plusieurs familles, ce qui permet de réduire les coûts grâce à l’économie d’échelle. Ils offrent une approche plus standardisée mais restent hautement personnalisables.

Les missions des Family Offices

Les missions des Family Offices sont diverses, mais elles ont toutes pour objectif de garantir la préservation et la croissance du patrimoine familial. Ces missions comprennent généralement :

- Gestion de Patrimoine : la gestion de patrimoine est au cœur des missions d’un Family Office. Elle consiste à investir et à gérer les actifs financiers de la famille de manière à maximiser les rendements tout en minimisant les risques. Les Family Offices développent des stratégies de placement diversifiées qui tiennent compte des objectifs financiers à court et à long terme de la famille. Par exemple, ils peuvent investir dans des actions, des obligations, des biens immobiliers, des fonds communs de placement, des matières premières, même des placements alternatifs tels que le private equity, mais aussi la gestion des liquidités et des flux de trésorerie de la famille ou encore la planification de la retraite.

- Planification Fiscale et Juridique : les Family Offices travaillent à minimiser l’impact fiscal et à gérer les questions juridiques liées à la gestion de patrimoine et la création d’entreprises. Cela peut inclure des stratégies de défiscalisation, des optimisations fiscales internationales, et la gestion de structures juridiques complexes. Par exemple, si la famille souhaite démarrer un nouveau projet, le Family Office peut s’occuper de la gestion des fonds et de la structuration juridique et financière pour démarrer l’activité.

- Gestion de la Succession : la planification de la succession est essentielle pour assurer une transition en douceur du patrimoine familial aux générations futures. Les Family Offices aident à élaborer des plans de succession complets, à minimiser les droits de succession et à gérer les implications fiscales et juridiques.

- Conseil en Philanthropie : certains Family Offices vont au-delà de la gestion financière et aident la famille à mettre en place des stratégies philanthropiques. Ils aident à identifier les causes qui tiennent à cœur à la famille, à évaluer les besoins des bénéficiaires potentiels, et à structurer des dons caritatifs efficaces.

Le fonctionnement des Family Offices

Comme vu précédemment, les Family Offices peuvent adopter deux principales structures : les SFO et les MFO. Les SFO sont dédiés exclusivement à une seule famille et disposent généralement d’une équipe de professionnels internes à temps plein. En revanche, les MFO servent plusieurs familles et centralisent souvent leurs ressources, ce qui leur permet de réduire les coûts grâce à l’économie d’échelle.

Pour mener à bien leurs missions, les Family Offices emploient ou font appel à des professionnels qualifiés pour gérer efficacement la richesse familiale. Ces experts peuvent inclure des gestionnaires de portefeuille, des analystes financiers, des conseillers fiscaux, des avocats, des comptables et des planificateurs financiers. Chacun de ces professionnels apporte son expertise dans la gestion de patrimoine, la planification fiscale, la gestion juridique, la gestion de portefeuille, la planification successorale, et d’autres domaines.

La rémunération des Family Offices

Les Family Offices se financent de plusieurs manières pour soutenir leurs opérations et fournir des services de gestion de patrimoine à leurs clients :

- Honoraires de gestion: les Family Offices facturent généralement des frais de gestion basés sur les actifs sous gestion (AUM), un pourcentage des profits générés par les investissements ou encore des commissions sur les transactions.

- Honoraires de consultation : pour des services spécifiques tels que la planification fiscale, la planification successorale ou la philanthropie, les Family Offices peuvent facturer des honoraires de consultation distincts.

Les SFO peuvent facturer des frais plus élevés en raison de leur offre de services hautement personnalisés.

À qui s’adressent les Family Offices ?

Les Family Offices s’adressent principalement aux familles fortunées, entrepreneurs prospères, héritiers de grandes fortunes, professionnels à haute rémunération, personnalités du divertissement et des médias, ainsi qu’aux investisseurs institutionnels tels que les fondations et les fonds de dotation. Leur clientèle est généralement constituée de personnes ou d’entités possédant des actifs financiers substantiels, souvent plusieurs millions d’euros ou plus, et cherchant une gestion de patrimoine professionnelle et personnalisée.

Les Family Offices sélectionnent leurs clients après une évaluation de la richesse, une analyse des besoins, une vérification de l’adéquation des services, une conformité réglementaire, et l’établissement de relations basées sur la confiance et les objectifs financiers mutuels.

Quelques chiffres

Selon le huitième baromètre Opinion Way pour l’AFFO publié en avril 2023, en 2022, les investissements des familles ont connu une évolution significative.

Le private equity a pris une part croissante, représentant désormais 21% des investissements, enregistrant une augmentation de 2 points par rapport à 2021. Cette croissance se décompose en 12% d’investissement direct et 9% à travers des fonds, et cette tendance devrait se maintenir en 2023.

En revanche, les actions cotées ont connu la plus forte baisse, passant à 19% (11% en investissement direct, en recul de 4 points, et 8% via des fonds, en baisse de 2 points), et cette tendance à la baisse devrait se poursuivre en 2023.

L’immobilier d’investissement a légèrement progressé, gagnant 1 point pour atteindre 19% (17% en investissement direct et 2% via des investissements en pierre papier, que ce soit via un OPCI, SIIC, SCI ou SCPI), et il devrait maintenir sa stabilité en 2023.

Les investissements en trésorerie, y compris le fonds général en euros de l’assurance-vie, ont augmenté de 1 point pour atteindre 12%, et cette catégorie devrait connaître une augmentation significative en 2023.

Enfin, l’assurance-vie multi-support a perdu 1 point, chutant à 11%, et devrait rester stable.

Conclusion

En somme, les Family Offices sont des acteurs essentiels de la gestion de patrimoine familial, apportant expertise, personnalisation et engagement envers la prospérité financière des familles fortunées. Ils proposent une vaste gamme de services, de la gestion de portefeuille à la planification fiscale, en passant par la gestion de la succession et la philanthropie. Les Family Offices fonctionnent avec des équipes hautement qualifiées et expertes dans leur domaine, qui utilisent des outils technologiques avancés et un large carnet d’adresse pour offrir des solutions sur mesure. Leur modèle de financement, principalement basé sur des frais de gestion et des commissions, est transparent et aligné sur les intérêts de leurs clients. En fin de compte, leur mission consiste à préserver et à faire fructifier le patrimoine familial sur plusieurs générations, contribuant ainsi à la pérennité de la richesse familiale.

VOUS VOULEZ PROFITER DE NOS 25 ANS D’EXPERIENCE ET DYNAMISER VOTRE PORTEFEUILLE ?

Vous avez pour ce faire plusieurs possibilités…

Vous inscrire à nos services DT Turbo et/ou DT Warrant

De nombreux moyens permettent de profiter des mouvements de hausse en Bourse, mais peu vous proposent de profiter également de la baisse du marché. Vous le savez désormais, nous sommes spécialisés sur les produits dérivés à effet de levier, les turbos. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ». Ou encore, sur des produits similaires, tels que les warrants.

Il existe chez la plupart des émetteurs de turbos, de nombreux produits permettant d’intervenir sur de multiples sous-jacents tels que ceux du secteur des actions telles que les blue-chips technologiques. Par ailleurs, sachez que DT Expert, est en étroite collaboration avec ces émetteurs, et a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement.

Les turbos sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

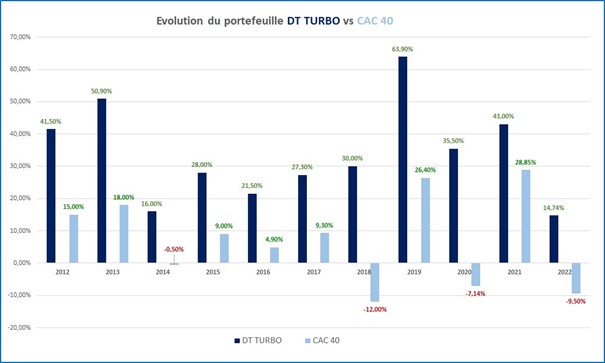

Voici, pour vous convaincre définitivement si besoin, un récapitulatif de nos performances depuis la création du service :

Pour suivre l’ensemble de nos recommandations et afin de recevoir un service personnalisé, n’hésitez pas à nous contacter et à nous suivre en cliquant ici.

Bénéficier d’une formation sur mesure

Vous voulez améliorer vos compétences en finance et vous démarquer sur le marché ? Découvrez nos formations ultra qualitatives et sur mesure. Nous offrons une variété de programmes adaptés à vos besoins, qu’il s’agisse d’une initiation aux concepts financiers de base ou d’une formation avancée en analyse de données.

Notre équipe d’experts en finance possède une vaste expérience dans le domaine et est déterminée à vous transmettre les connaissances et les outils nécessaires pour réussir dans votre carrière. Nous proposons des cours interactifs et des études de cas concrets qui vous aideront à mettre en pratique vos connaissances.

Nos formations sont également sur mesure, cela signifie que nous pouvons adapter les programmes selon vos besoins et objectifs professionnels. Nous vous offrons ainsi l’opportunité de cibler les compétences qui vous seront le plus utiles dans votre carrière.

Ne manquez pas cette occasion de développer vos compétences en finance et de vous démarquer sur le marché. Inscrivez-vous dès maintenant à l’une de nos formations T’nT (Trading & Training).

Souscrire à notre fonds T’nT Dynamic

T’nT Dynamic est un fonds spécialisé dans les produits structurés Turbos. Notre objectif est de proposer une performance attractive en utilisant une stratégie d’investissement dynamique et diversifiée.

Notre portefeuille est composé d’une large gamme de Turbos sur différents sous-jacents, sélectionnés en fonction de leur potentiel de performance et de leur pertinence au regard de notre stratégie d’investissement. Nous gérons activement notre portefeuille pour optimiser notre exposition aux différents sous-jacents et limiter les risques.

Le risque est inhérent à tout investissement, et il est important que les investisseurs comprennent les risques liés à l’investissement dans notre fonds. Les pertes en capital sont possibles. Cependant, nous mettons en place des mesures de gestion des risques pour minimiser les impacts sur notre portefeuille.

Les frais liés à l’investissement dans notre fonds comprennent les frais de gestion et les frais de performance. Ils sont facturés sur une base annuelle et prélevés sur la valeur liquidative du fonds.

Notre équipe de gestion est composée de professionnels expérimentés et passionnés, qui mettent leur expertise et leur savoir-faire au service de la performance de notre fonds. Nous avons déjà reçu plusieurs récompenses pour la qualité de notre gestion.

Réalisé par Maxime Del Ben avec l’aide de Marc Dagher