Il est des valeurs « stars », des entreprises dont le nom précède la réputation. C’est aux Etats-Unis que se trouve le plus gros vivier de ce genre de blue chips. Aussi, les deux valeurs que nous avons sélectionnées pour ce nouvel article font partie intégrante de cette short-list et présentent, en termes de capitalisation boursière, un pédigrée plus qu’honorable. Enfin, c’est aux lendemains de publications de résultats totalement opposées que nous faisons le point technique sur ces deux valeurs phares du Nasdaq.

A l’heure où ces lignes sont écrites, les marchés accusent un peu le coup de leur hausse inattendue, ainsi que certaines publications de résultats mitigées. Mais c’est toujours l’incertitude qui plane au-dessus de nos têtes. Et ce notamment à l’approche de fortes zones de résistance sur la quasi-totalité des indices majeurs mondiaux, comme vous pouvez le voir en lisant mon dernier article sur le sujet : « Sur la brèche… ».

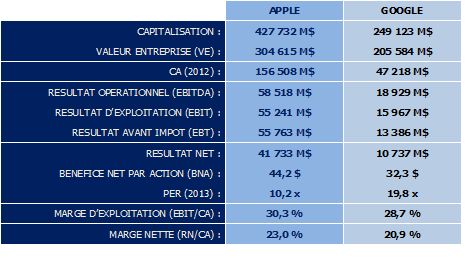

Maintenant, avant d’entrer dans l’observation et l’analyse graphiques, regardons quelques données financières et passons rapidement en revue les situations fondamentales sur les deux valeurs stars :

Si nous voyons bien que la marque à la pomme reste au-dessus de son dauphin, ramené à des considérations d’ancienneté, nous avons là deux très beaux spécimens, à n’en pas douter !

Pour ce qui est des perspectives et des consensus de bureaux d’analyses, il faut bien remettre les choses en place. La récente forte déconvenue infligée au titre Apple suite à des publications de résultats « décevantes » est à relativiser. En effet, ces derniers restaient tout à fait remarquables, et le groupe a sans doute pêcher par orgueil malgré lui. Toujours est-il que la sanction est tombée nette, avec une chute de l’action de plus de 10% à la suite de cette annonce. Eu égard à la taille du groupe, l’impact se mesure en milliards de dollars si bien que la place de première capitalisation boursière du bébé de feu Steve Jobs est désormais briguée par le géant pétrolier Exxon. L’iPhone serait en perte de vitesse… l’iPad mini serait venu paradoxalement cannibaliser son grand frère, l’iPad tout court… certains mêmes s’amusent à parler de la fin de l’hégémonie euphorique d’Apple. De là à abonder dans leur sens, il y a un pas que nous ne franchirons pas.

Concernant Google maintenant, tandis que d’autres moteurs de recherche ont été affaiblis par la propagation de l’Internet mobile, due à l’utilisation croissante des appareils nomades au détriment des PC, le numéro 1 reste épargné, signe de solidité avérée. En effet, les résultats publiés récemment par Google au titre du quatrième trimestre laissent entendre que le géant de l’Internet n’a pas de soucis à se faire. Mark Mahaney, analyste chez RBC Capital Markets, a relevé dans ces résultats deux éléments qui remettent en cause l’idée que l’Internet mobile menace l’activité de Google. Le coût de la distribution de ses résultats de recherche sur d’autres plateformes, dont l’iPhone et l’iPad d’Apple, justement (!), commence à se stabiliser. Par ailleurs, sur le long terme, l’Internet mobile sera sans doute pour Google davantage une opportunité qu’un défi, d’autant que la rapide adoption des smartphones rendra le web accessible à bien plus d’utilisateurs que ne le feront jamais les PC. Enfin, Google est aussi bien positionné que ses concurrents pour tirer parti de cette effervescence. Son système d’exploitation mobile Android étant l’un des plus répandus, avec une part de marché annuelle de 63% à la fin septembre.

Comparativement maintenant, le groupe de Mountain View parvient à faire de l’ombre à son aîné sur de nombreux fronts, notamment grâce à des applications très en vue telle que Google Maps. Et il est déjà le moteur de recherche par défaut des iPhone et iPad. Au total, Google occupait 53% du marché américain de la publicité mobile en 2012, qui pèse 4,1 milliards de dollars, selon eMarketer. Son rival immédiat est Facebook, qui n’en occupait « que » 8%. Google n’est peut-être pas immunisé, mais sa situation semble bien plus saine que celle de la plupart de ses concurrents.

Maintenant que nous avons survolé ces données fondamentales et pragmatiques, attaquons-nous à l’étude graphique des deux mastodontes du Nasdaq…

Une oblique de support sous pression pour Apple

En observant le graphique ci-dessus, pris en base journalière depuis les 20 dernières années, on remarque plusieurs facteurs techniques intéressants à décortiquer :

- D’abord, on constate que le titre reste inscrit dans une très forte tendance haussière et que, depuis le point bas d’avril 2003, les cours n’ont connu que deux phases correctives intermédiaires, la première ayant pris place durant l’année 2008, et l’autre actuellement. Période durant laquelle le titre s’est apprécié de plus de 10.000% s’il vous plaît !

- Ensuite, on voit de quelle manière les cours sont en train de tester actuellement une zone de support importante, matérialisée à la fois par une oblique de soutien de long terme et par le ratio de retracement de Fibonacci de 38,2% du dernier mouvement haussier, qui avait pris place de janvier 2009 à septembre dernier.

- Enfin, dernier point et non des moindres : observons ensemble le RSI. Petit rappel nécessaire au préalable : cet indicateur de « force relative » (RSI = Relative Strenght Index) est un indicateur borné, qui évolue entre 0 et 100, avec notamment trois zones utiles à son analyse ; c’est la zone des 30, appelée « zone de survente qui nous intéresse ici ; en effet, on voit bien un phénomène tout à fait intéressant qui pourrait nous permettre de garder une confiance sur l’avancée des cours d’Apple : c’est souvent par le net passage sous la zone de survente à 30% que le RSI a donné le feu vert pour la reprise haussière des cours, comme vous pouvez le voir dans les trois cercles verts ci-dessus.

Aussi, on voit bien que le titre Apple est en plein test d’une zone clé. Essayons maintenant de voir quels seraient les scénarios envisageables selon nos balises techniques actuelles.

Hypothèse et niveaux à surveiller

Les cours sont donc en plein test d’une zone de support importante située autour des 440$. Si ce niveau venait à céder, il y a de fortes chances que la correction se poursuivent jusqu’au prochain support sur les 317$ (soit le retracement de Fibonacci de 61,8% du même mouvement précité). A plus long terme, la cassure de ce rempart conduirait à la poursuite du déclin jusqu’à l’overlap des 200$. Seul le passage sous ce niveau clé remettrait en cause la poursuite de la tendance haussière de fond, mais nous n’en somme pas là.

Par ailleurs, si les 440$ tiennent miraculeusement, il faudra attendre un passage au-dessus des 540$ pour retrouver confiance dans la reprise et, par la suite, le franchissement du précédent top des 710$ ouvrirait la voie à une vague de hausse qui mènerait les cours bien au-delà du seuil des 1.000$ ! A suivre, donc, et de très près…

Un support majeur prometteur pour Google

Alors que sur Apple nous étions en phase de doute légitime, l’observation du graphique journalier du titre Google ci-dessus nous offre une situation plus confortable et optimiste. Regardons, comme nous l’avons fait précédemment, les forces en présences qui nous poussent aujourd’hui à garder confiance dans l’évolution du géant de l’Internet mondial :

- On voit tout d’abord comment les cours, après avoir marqué une très fort pause entre les mois de novembre 2007 et 2008, semblent avoir retrouvés leur dynamique haussière, en s’appuyant notamment sur une oblique de support ascendante qui contient les velléités vendeuses régulièrement (comme le montrent les petites flèches vertes ci-dessus).

- On constate ensuite comment les cours sont récemment (novembre dernier) venus trouver un appui majeur sur le palier des 650$. Ce niveau clé correspondant en effet à la conjecture de trois facteurs techniques : tout d’abord, l’overlap qui servait de résistance et qui a marqué tous les précédents sommets depuis la reprise de 2009, ensuite, le support en pullback de l’ancienne droite de résistance en place depuis le top de novembre 2007 et, enfin, le ratio de retracement de 50% de la dernière véritable vague de hausse.

- On observe enfin qu’il devrait manquer au moins une vague de hausse au sein du rally actuel, ce depuis la sortie de la zone de congestion et quel que soit le décompte envisagé.

Pronostic et niveaux à surveiller

D’après tout ce qu’on vient de voir, et tant que le palier de support clé des 650$ n’est pas nettement enfoncé, les cours devraient rester dans leur dynamique haussière et continuer de battre des records historiques, avec un premier objectif situé sur le swing-move (projection à 100%) de la dernière jambe de hausse, soir autour des 870$. Par la suite, le net franchissement de ce niveau ouvrirait alors la voie à un fort potentiel d’extension avec ici des objectifs qui devraient dépasser même le seuil des 1.200$ par action ! Chaque chose en son temps, mais c’est notre balise graphique théorique.

Alternativement cependant, un retour sous les 650$ serait de mauvais augure pour notre scénario et tout se jouera alors sur le test du support majeur des 540$. Si jamais ce niveau venait à être nettement enfoncé, nous validerions un retournement baissier de plus long terme avec des objectifs de correction qui tourneraient autour des 260$.

Conclusion : comment mettre à profit ces balises abordées dans nos analyses ?

De très nombreux moyens sont mis à dispositions de ceux qui désirent profiter des fluctuations des cours ds valeurs américaines : trackers, certificats, warrants, CFD, etc.

Chez Dagher Trading, nous nous sommes spécialisés sur les conseils en turbos avec d’excellents résultats. En effet, on trouve de nombreux turbos sur les titres Apple et Google qui offrent donc des stratégies diverses avec des effets de levier adaptés à tout type de profil d’investisseur : du plus prudent au plus audacieux. N’hésitez donc pas à nous rejoindre en consultant notre site www.daghertrading.com rubrique DT Turbo.

A bon entendeur…

Marc Dagher

www.daghertrading.com

https://www.dtexpert.com