A quelques heures du référendum, le scrutin reste incertain. Il nous semblait donc intéressant de revenir sur ce sujet dans la continuité de notre article de fin avril que vous pouvez lire ou relire ici : « Brexit or not Brexit… ?! ».

Chef d’orchestre des marchés depuis déjà des semaines, son impact sur les cours s’est exacerbé ces derniers jours, instaurant une tension et une volatilité permanentes. Alors que le vote en faveur d’un maintien de l’Angleterre au sein de l’Union Européenne marquait le pas (seulement 47% selon un sondage ICM pour le Guardian du 13 juin) en début de semaine dernière, il est intéressant d’exposer ici les impacts que pourraient avoir le Brexit sur les marchés, en cas d’adhésion au projet bien sûr, mais également en cas de rejet.

En début de semaine dernière, les investisseurs continuaient à se délester des actifs jugés à risque, comme les actions, pour privilégier ceux dits « refuge », comme le yen, l’or et les obligations d’Etat. L’aversion au risque était palpable, et l’on observait ce que les opérateurs appellent un « flight to quality », à savoir la réallocation par les investisseurs de leurs positions risquées vers des actifs plus sécurisés. Les évènements tragiques de la fin de semaine – l’assassinat jeudi dernier de la députée travailliste Jo Cox, qui était contre le Brexit – ont remis en cause les sondages en faveur du Brexit, qui privilégient maintenant un vote majoritaire pour le Bremain.

Dans ce contexte tendu et incertain, les experts de la planète sont à la lutte pour le gain du titre de « super forecaster ». Ainsi, les bookmakers prennent position et 73% d’entre eux favorisent un rejet du Brexit.

Tout le monde est concerné…

Si la majorité devait se prononcer contre la sortie du Royaume-Uni de l’UE, la livre sterling devrait, selon toutes vraisemblances asse fortement s’apprécier. En effet, les marchés ayant d’ores et déjà intégrés l’hypothèse d’une éventuelle sortie de l’Angleterre, un rejet du Brexit conduirait dès lors à une reprise haussière des marchés européens qui se trouveront alors soulagés de cette lourde épée de Damoclès qui planaient au-dessus de leur tête ces derniers temps.

Le marché des actions devrait donc également s’apprécier, et bien réagir à un tel résultat. On assisterait à un regain du goût du risque des investisseurs. De ce fait, et parallèlement aux dires précédents, les obligations d’Etats, par définition moins risquées que les actions, devraient elles connaître une inversion de tendance.

En revanche, une sortie du Royaume-Uni de l’UE mènerait tout droit à de violentes réactions sur les marchés. D’une part, les produits financiers risqués, tels que les actions, connaitraient vraisemblablement une très forte chute, du fait de l’accroissement de l’aversion au risque des investisseurs. Ces derniers porteraient alors leur attention sur d’autres candidats à une sortie éventuelle, et sur l’avenir de l’UE : l’Angleterre ouvrirait-elle alors une brèche ? Cela renforcerait ainsi l’incertitude qui plane aujourd’hui sur les marchés et l’aversion au risque des investisseurs.

Le tournant.

Alors que les sondages en faveur du Brexit gagnaient du terrain, un évènement tragique est venu se mêler à la campagne. L’assassinat de la députée travailliste Jo Cox, détractrice du Brexit, a perturbé le monde et plus particulièrement les Anglais.

Les conséquences sur la campagne et plus largement sur les sondages ne se sont pas fait attendre : le Bremain, c’est-à-dire le maintien du Royaume-Uni dans l’Union européenne, est revenu sur le devant de la scène. C’est alors en début de semaine, et après la suspension de la campagne pour le référendum, que le marché a réagi au nouvel environnement et aux nouveaux sondages entourant le Brexit.

Le Cac 40 a signé ce lundi sa meilleure séance depuis près de 10 mois alors que, selon les derniers sondages, le vote en faveur du « Brexit » perdait à nouveau des points outre-Manche. Après trois semaines de baisse d’affilée, qui auront vu les seuils des 4500, 4400, 4300 et 4200 points tomber les uns après les autres, le Cac 40 a revêtu, lundi, la couleur verte, symbole de reconquête du terrain et, surtout, d’espoir. L’espoir que les électeurs britanniques, appelés aux urnes jeudi 23 juin, votent en faveur du « Bremain ». Un sondage effectué par l’institut Survation auprès de 1 000 personnes pour le Mail on Sunday, le premier depuis le décès de la députée, crédite le camp du « In » de 3 points d’avance sur celui du « Out » avec 45 % des intentions de vote. Le pourcentage d’indécis reste toutefois supérieur à 10 %.

L’impact d’un Brexit sur les places financières.

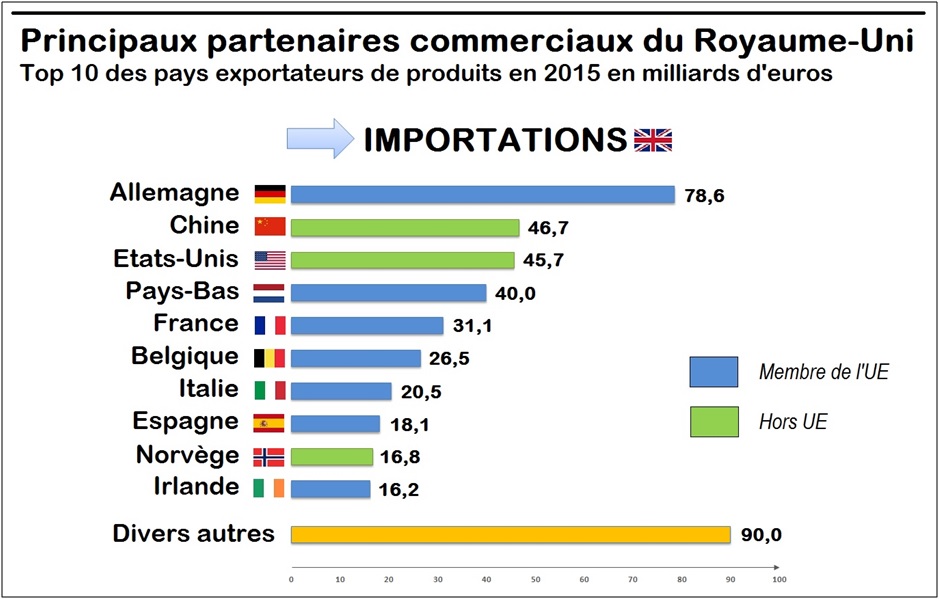

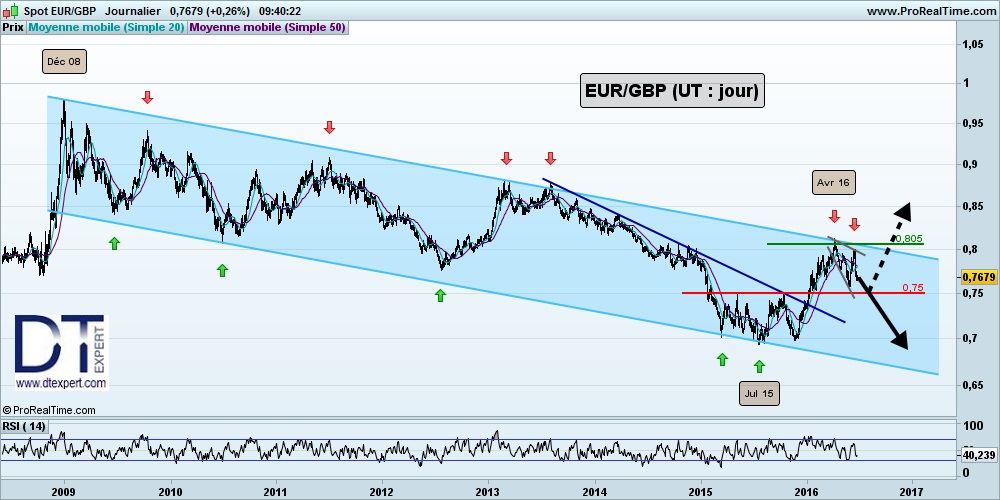

En cas de Brexit, quelle ville pourrait ravir à Londres le titre de première place financière de l’Union Européenne ?

A l’approche du référendum britannique, les places financières Européennes sont prêtes à attirer les banques contraintes de transférer leurs équipes en cas de Brexit.

Ce scénario aurait un impact radical: la fin de leur droit de vendre, depuis la City, des produits et services dans le reste de l’Union européenne. Ainsi, les banques étrangères et britanniques étudient dans l’ombre quelle place entre Paris et Francfort, en passant par le Luxembourg et Zurich serait la plus à même d’accueillir leurs banquiers.

La France s’en sortirait-t-elle mieux que ses voisins ?

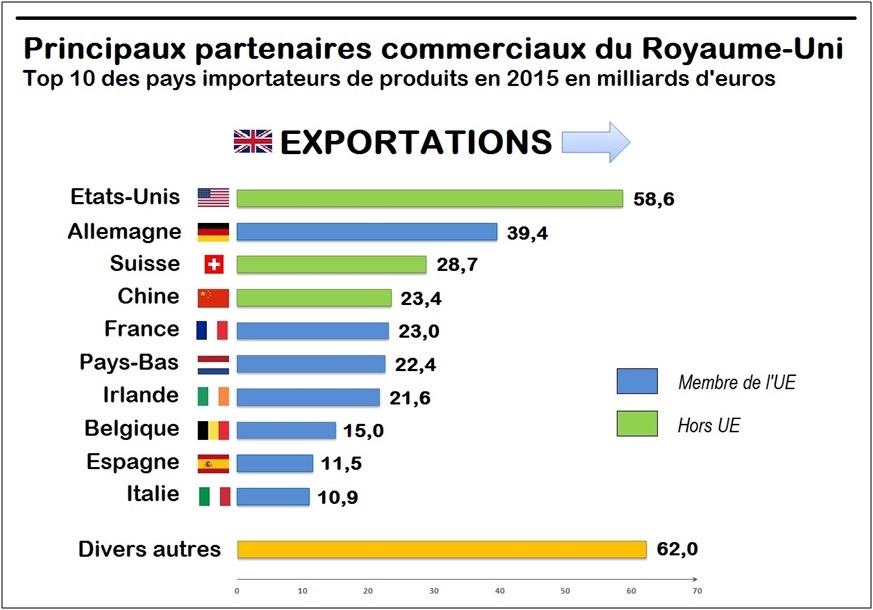

Les économistes sont formels : à cour terme, l’hexagone devrait voir son PIB se déprécier de 0.2% à 0.4% d’ici à 2019, les exportations au Royaume-Uni ne représentant que 2% de nos exportations. En revanche, des pays comme la Belgique, l’Irlande ou les Pays-Bas pourraient voir leur PIB baisser de 0.6% à 0.9% car leurs exportations au pays outre-Manche représentent 7 à 7,5% de leurs exportations totales. Cependant, la France ferait tout de même partie des dommages collatéraux en cas de Brexit car cela fragiliserait la zone euro et serait donc un frein aux investissements étrangers.

Même si le Brexit est le pire des scénarios, il pourrait attirer une partie des activités de la City à Paris à condition qu’il y ait une volonté politique. Paris serait alors en concurrence avec l’Irlande, des paradis fiscaux, le Luxembourg, Zurich ou Genève… L’enfer des règlementations fiscale et financière pourrait être un frein pour les compagnies financières à l’idée de s’installer dans la ville lumière.

Il est donc compliqué de dire aujourd’hui qui des Allemands, Français, Italiens ou Britanniques sortiraient gagnant de ce Brexit. Il est même fort probable qu’il n’y en ait pas car une séparation de la 6ème puissance mondiale et du plus grand continent ne peut pas se faire sans causer de dommages à l’économie européenne voire mondiale.

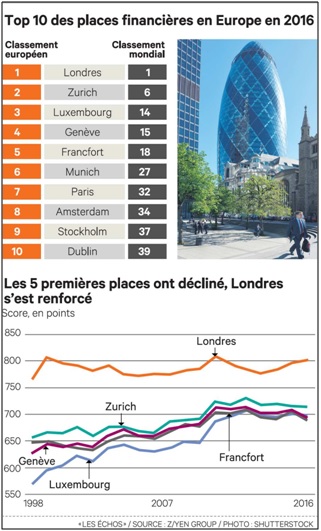

Maintenant et comme à l’accoutumée, passons à la partie qui reste notre spécialité et observons le graphique d’une des paires principales concernant la livre sterling et directement corrélée à l’issue du référendum à savoir l’EUR/GBP…

Un grand canal descendant de long terme…

Les cours évoluent dans un potentiel canal baissier débuté en 2008. Ils sont venus s’appuyer sur la borne inférieure du canal à cinq reprises (fléchettes vertes), et sont venus buter sur la borne supérieure à six reprises (fléchettes rouges).

Quelles sont donc les conséquences d’une telle observation ?

En l’état actuel des choses, nous ne pouvons nous prononcer très nettement, tant que nous restons dans la zone grise comprise entre nos deux balises suivantes :

– Tant que les cours évoluent au-dessus de l’overlap des 0,7500, nous ne prenons pas de position vendeuse. En revanche, si ce niveau était enfoncé, nous prendrions une position à la baisse pour viser le bas du canal.

– Alternativement, les cours ont récemment testé la borne supérieure du canal précité. En cas de nouveau test, et cette fois de franc dépassement de la borne supérieure, nous nous positionnerions à l’achat.

Il paraît aujourd’hui évident que l’issue du référendum de ce soir (qui ne sera vraisemblablement pas connue avant demain matin) sera déterminante pour savoir laquelle de ces deux options finira par être privilégiée. Tout comme il paraît évident que de très bons coups seront à jouer dans la foulée puisqu’on est face à un choix binaire déterminant !

Comment optimiser sa stratégie en jouant ce scénario ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe des turbos permettant d’intervenir sur les cours du Forex. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

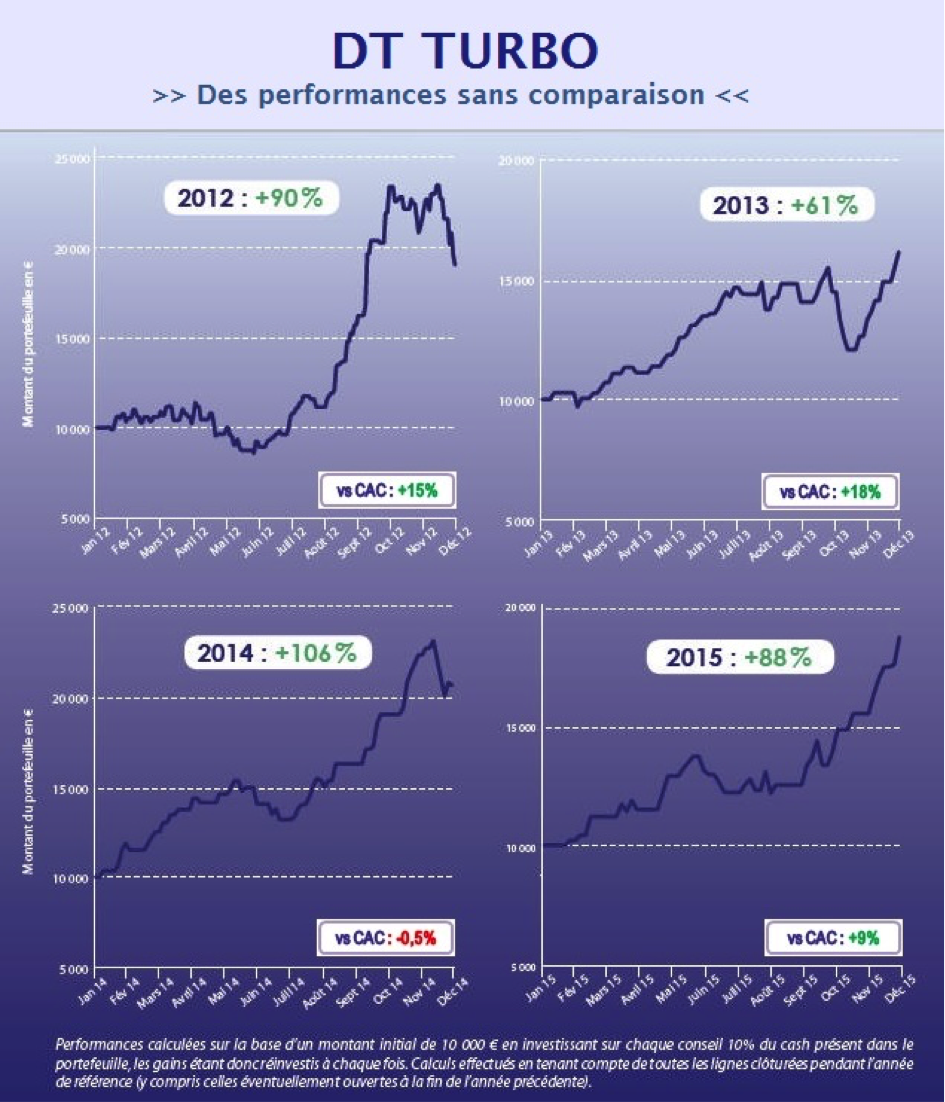

Voici, pour vous convaincre si besoin, le tableau des performances consolidées sur les quatre premières années du service :

Des résultats qui se passent de commentaires !

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée remise à jour récemment afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

Par ailleurs, connaissez-vous notre nouveau service de recommandations ? Ce dernier s’appelle DT Forex et vous offrira toute l’expertise et le savoir-faire de DT Expert adaptés sur le Forex. N’hésitez donc surtout pas à vous renseigner et consulter notre brochure détaillée en ligne en cliquant ici.

A bon entendeur…

Marc Dagher, avec l’aide de Thomas Vesperini

info@dtexpert.com

Twitter: @daghertrading

Facebook : DT Expert