L’éventualité d’un retour à la parité absolue sur l’euro/dollar n’a jamais été aussi probable. A ce jour, lundi 16 novembre, l’euro est encore légèrement plus fort que le dollar avec une parité de 1,07 dollar pour un euro. Cependant, la parité était à 1,25 dollar pour un euro un an plus tôt, soit une dépréciation de plus de 14% sur un an !

Selon les analystes de Goldman Sachs, l’euro et le dollar pourraient même atteindre la parité absolue avant la fin de l’année. Toujours selon la banque d’affaires, l’euro ne vaudra plus que 0,85 dollar à l’horizon de fin 2016 et 0,80 dollar d’ici fin 2017, soit un retour aux premiers niveaux de cotation de la paire depuis la création de l’euro en 2000.

Pour expliquer ces variations de taux de change, il convient de dissocier les deux devises. Le constat est le suivant : l’euro et le dollar suivent des mouvements opposés. Alors que le Dollar Index – mesure de la santé de la devise américaine comparé à six autres devises mondiales majeures – met en avant une appréciation du billet vert de près de 10% sur un an, l’Euro Currency Index lui met en avant une baisse de la monnaie européenne proche de 14% sur cette même période et face aux mêmes devises majeures.

Quelles sont les causes du renforcement du dollar et/ou de la dépréciation de l’euro ?

L’appréciation du dollar est liée à deux principaux éléments :

- D’abord, la bonne santé de l’économie américaine favorise un renchérissement du dollar. En effet, malgré un fort ralentissement au troisième trimestre, la croissance du PIB reste très honorable à +1,5% en rythme annualisé après avoir eu une croissance supérieure à 3%. Ce taux de croissance permet à l’économie américaine de créer des emplois. Rien que sur le mois d’octobre 2015, 271.000 emplois ont été créés dans le secteur non agricole ; du jamais vu depuis décembre 2014 ! Enfin, le taux de chômage de la population active a diminué se stabilisant autour des 5%.

- En parallèle, ces bons chiffres du marché de l’emploi renforcent la perspective d’une hausse des taux de 25 points de base par la Fed le 16 décembre prochain. Cette probabilité est désormais évaluée à 70% selon les données compilées par Bloomberg sur les bases des contrats futures du Fed Funds Rate. Ainsi, les opérateurs anticipent-ils cette annonce en achetant du dollar.

Dans le même temps, l’Euro se déprécie à vitesse grand V. Mettons en avant les éléments qui peuvent expliquer cette chute entamée depuis avril 2014.

- La croissance de la zone euro reste poussive. Après un taux de croissance de +1,5% en 2015, la commission européenne table sur une amélioration de celle-ci : hausse de 1,8% du PIB en 2016 puis 1,9% en 2017.

- La BCE, pour accompagner cette reprise, a décidé, en plus d’abaisser son taux directeur à 0,05%, d’avoir recours au Quantitative Easing (QE). Le QE est le recours à la « planche à billets » modernisée. Il consiste à racheter des dettes souveraines, des obligations d’état à long terme (7 ou 10 ans), sur les marchés. En échange de ces achats, la BCE crée de la monnaie, des liquidités nouvelles qu’elle injecte dans les circuits financiers. Aujourd’hui, la BCE rachète pour près de 60 milliards d’actifs par mois. Ce programme a commencé en mars dernier et devait initialement se terminer en septembre 2016. Or, Mario Draghi n’exclut plus d’amplifier ou de prolonger au-delà de septembre 2016 le rachat d’actifs si nécessaire.

Il reste donc des marges de manœuvre pour la BCE. L’institution européenne pourrait aussi décider d’une baisse supplémentaire (10 points de base) en décembre du taux de facilité de dépôt – déjà négatif à -0,2% – pour relancer la croissance, et favoriser une inflation pour le moment atone.

Mais cette action combinée des deux banques centrales (Fed et BCE) dans des sens opposés pourrait faire fortement réagir le marché, et rapprocher le taux de change euro/dollar de la parité absolue.

Les conséquences de cette politique sur les entreprises françaises exportatrices sont très positives. C’est tout simplement du jamais vu depuis dix ans ! Les résultats financiers des grandes entreprises françaises affichent, sur le premier semestre 2015, des croissances à deux chiffres de leurs chiffres d’affaires : plus 16% pour LVMH, 14% pour L’Oréal, 25% pour Essilor et 31% chez Publicis. Tout cela pourrait, contre toute attente, exhaler un parfum puissant de reprise économique. Du moins pour celles de nos entreprises suffisamment importantes pour vendre en dehors de la zone euro. Ces envolées spectaculaires sont largement dues à la baisse de la monnaie européenne face au billet vert, au yuan ou à la livre sterling. Les taux de change ont ainsi dopé de 13% les chiffres semestriels de LVMH, Essilor ou Publicis, et de 9,5% celui de L’Oréal.

Avant de nous pencher désormais sur l’étude graphique des prix, nous vous invitons à lire ou relire notre précédent article sur la paire phare datant de mars dernier et intitulé « Euro/dollar : parité absolue ou retournement ? » ; article là encore prémonitoire.

La borne inférieure du fameux canal de LT cèdera-t-elle ?

Regardons dans un premier temps le graphique de long terme suivant assez édifiant :

GRAPHIQUE EN BASE MENSUELLE :

Et que voit-on donc de si surprenant sur ce graphique ?

La réponse est en couleur, et définie par trois grands facteurs techniques que nous allons décortiquer ensemble :

- En bleu ciel : la borne inférieure du canal initié en 2008

Comme on peut aisément le constater en effet, les cours sont restés enfermés au sein d’un canal descendant en forme de flag (drapeau) depuis les sommets de 2008. Cette borne avait déjà servi de point d’appui en mars dernier, autour des 1,05, et passe désormais autour des 1,04.

- En bleu marine : l’oblique de support de LT en place depuis 30 ans

C’est en effet depuis les plus-bas de 1985 que nous pouvons observer une droite de soutien ascendante qui, après avoir contenu les pressions vendeuses dans les années 2000-2001, avait également offert un solide point d’appui pour les cours de la paire majeure mondiale autour des 1,04 en mars dernier, et passe désormais par les 1,05.

- En rouge : les zones de survente du RSI mensuel

En écho au paragraphe précédent, on remarquera que, depuis au moins 30 ans, chaque fois que le RSI mensuel enfonce nettement sa zone de survente à 30%, les cours se retournent violemment à la hausse en faveur de l’euro. Or, et c’est bien là que nous voulons en venir, cette zone est en ce moment même nettement enfoncée puisque nous sommes sur un RSI mensuel qui tourner autour des 23%.

Ainsi, de ces trois facteurs techniques importants découle une zone de soutien actuellement en plein test située environ entre les 1,04 et 1,05. Zone que vous pouvez voir indiquée en vert sur notre schéma ci-dessus.

Attardons-nous maintenant sur le graphique de plus court terme afin de voir d’un peu plus près où est-ce que nous en sommes et de positionner nos balises techniques qui pourront valider/invalider le scenario de retournement ou de rebond.

GRAPHIQUE EN BASE JOURNALIERE :

– État des lieux

Comme on l’avait vu sur les plus-hauts de mai 2014, les cours ont décidé de rester au sein du très large canal légèrement descendant en place depuis l’été 2008. Cependant, la configuration graphique sur cette paire majeure reste difficile à lire. En effet, les zigzags à l’intérieur de ce large canal sont assez hasardeux et seul un probable décompte en «ABCX» nous semble encore tenir la route dans l’état actuel des choses. Sur du plus court terme, le violent mouvement baissier s’est accentué en pulvérisant des records vieux de 2003, mais malgré une légère morsure, la borne inférieure du fameux canal semble avoir tenu. Le rebond qui avait été ainsi initié en mars dernier sur cette forte zone de soutien avait lui-même pris place sous forme de flag (drapeau, en bleu marine sur notre schéma) qui a, ces dernières semaines, très nettement cédé et engendré un potentiel de baisse actuellement en cours.

– Pronostic & stratégie

Tout porte à croire que la chute actuelle n’est pas encore terminée. Ainsi, un nouveau test de cette fameuse zone de soutien est aujourd’hui techniquement inévitable. Ce test sera par la suite déterminant, et devrait même pouvoir donner une tendance d’assez long terme selon qu’il cèdera ou non. Ainsi, nous privilégions cette fois la cassure de cette borne située autour des 1,03 environ. Sous ce palier clé, il faudra viser le premier objectif de projection sur les 0,9550 sans véritablement craindre la parité absolue des 1 dollar pour 1 euro, qui restera une zone psychologique sans légitimité technique.

Alternativement en revanche, si ce niveau venait à tenir et engendrer un rebond, on restera prudents à court terme. En effet, il faudra alors attendre un passage au-dessus des 1,1100 avant d’envisager une reprise éventuelle de la tendance haussière de plus long terme.

Comment profiter de nos conseils et de ce scénario efficacement ?

Il existe divers moyens d’investir sur le marché des changes en Bourse.

Vous connaissez déjà sans doute notre service de conseils clés-en-main DT Turbo, qui vous permet de jouer les devises et qui, d’ailleurs, a su profiter plusieurs reprises déjà de la chute de l’euro face au dollar.

Mais connaissez-vous notre nouveau service de recommandations ? Ce dernier s’appelle DT Forex et vous offrira toute l’expertise et le savoir-faire de DT adapté sur le Forex. N’hésitez donc surtout pas à vous renseigner et consulter notre brochure détaillée en ligne en cliquant ici pour pouvoir profiter de la nouvelle offre spéciale de fin d’année de -20% sur tous les abonnements souscrits avant le 31 décembre 2015 à minuit !

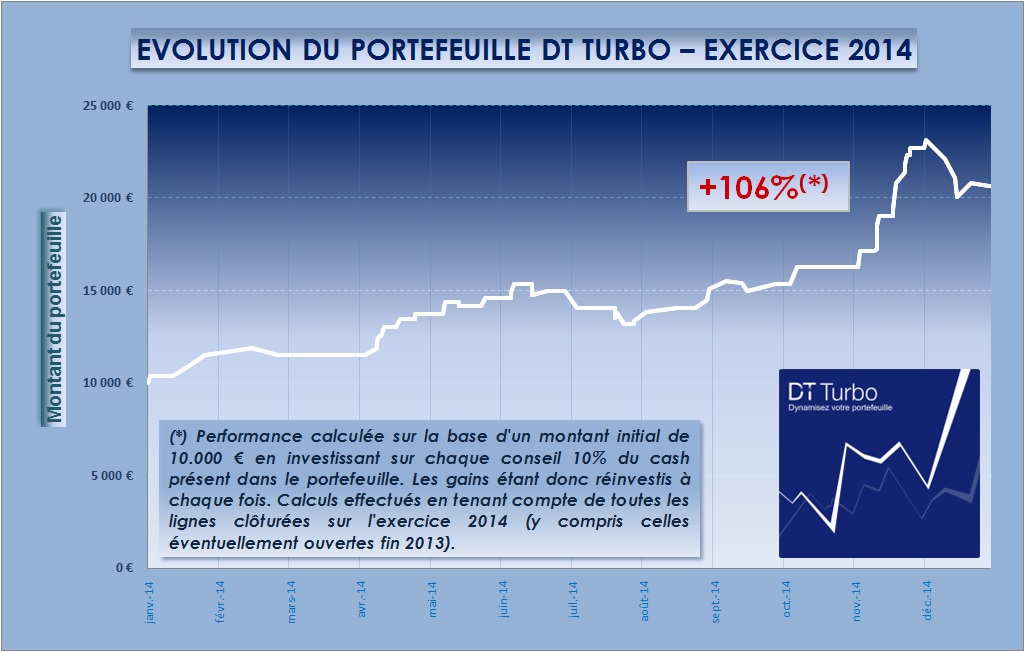

En parallèle, laissez-nous vous présenter le bilan de notre service DT Turbo qui affiche sur l’exercice 2014 une performance réelle des plus louables de 75% de conseils gagnants avec une moyenne de +30% de gains par conseil pour un portefeuille annuel valorisé à +106%, comme vous pouvez le voir ci-après :

Un graphique qui se passe de commentaires !

Qu’attendez-vous pour en profiter ?

A bon entendeur…

Marc Dagher, avec l’aide de Jean-Christophe Cabiron

Suivez-nous sur Twitter : @daghertrading