La Société Générale, troisième banque française et septième au classement européen selon le magazine Challenges, est l’une des plus vieilles institutions bancaires de l’hexagone. On notera que sa croissance, qui a été multipliée par cinq au premier trimestre 2015, n’est manifestement toujours pas terminée.

Sur le plan des activités, l’entreprise signe une avancée sur chacun de ses secteurs. La filiale Boursorama confirme la tendance avec le record de plus de quarante mille nouveaux inscrit début 2015. Le site reste d’ailleurs le premier site d’actualité économique et financière en France. La production de crédits immobiliers explose elle de 65%. Le P-DG Frédéric Oudéa déclare : « les revenus sont en hausse dans tous les métiers, à la fois dans la banque de détails en France dans un environnement mitigé de taux bas où la demande de crédit commence à redémarrer, et au sein de la banque de détails et services financiers internationaux où la croissance en Afrique, en Europe de l’est et dans les services financiers aux entreprises compensent la dégradation anticipée en Russie ».

En effet, la crise ukrainienne fait certes moins parler d’elle mais pénalise la Société Générale d’une perte nette de 91 millions d’euros pour son activité en Russie. A comparer avec le résultat net part du groupe de 868 millions, la situation de la banque dans ce pays est moins préoccupante que ne l’a supposé le marché en réagissant aux résultats de la zone russe : l’action avait en effet perdu 3,2% le mercredi 6 mai à l’ouverture.

De plus, si la banque réduit son exposition dans ce pays, elle profite par ailleurs de la croissance africaine et asiatique. La nomination récente de Guy Stear en tant que responsable stratégie des marchés émergents confirme sa volonté d’étendre son activité sur les régions à forte croissance et la Société Générale y met les moyens. Elle envisage par exemple le rachat d’Alior Bank en Pologne. Cependant, le récent achat de 25% de cette même banque par l’assureur polonais PZU risque de modifier la stratégie de la banque rouge et noire.

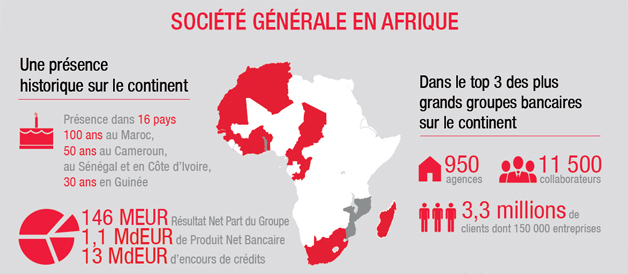

Dans cette logique, en investissant quatre milliards de fonds propres supplémentaires, le marché africain devient « un marché clé de notre stratégie de croissance » selon Bernardo Sanchez-Incera, directeur général délégué. Avec un objectif de croissance de 7% et une rentabilité de fond propre de 15% la Société Générale compte bien profiter des croissances comme celle de 9% en Côte d’Ivoire. Spécialisée dans le marché des entreprises, la firme propose de nouveaux services comme les conseillers à mobylettes : sorte de « postiers sur deux-roues » qui peuvent ainsi atteindre les zones les plus reculées des contrées africaines, et qui se rapprochent de ceux du microcrédit ; ou encore « Monitise », la banque 100% cloud, disponible dès fin 2015. Impliquée depuis une cinquantaine d’années sur ce continent, la banque est désormais présente dans 18 pays et y fait figure de leader du développement économique et financier.

En augmentant les salaires dans la plupart de ses branches, l’entreprise mise aussi sur le capital humain afin de développer l’économie dans les zones émergentes mais aussi (et surtout) d’éviter la fuite des cerveaux. C’est cependant sans surprise en Europe et aux Etats-Unis que l’on retrouve les fameux 109 salariés qui reçoivent plus d’un million d’euros de rémunération.

Alors que les perspectives de l’entreprise sont au beau fixe et que les prévisions de croissance importante se confirment, ce sera cependant à la justice de décider du sort de la Société Générale. Très controversée en effet, la banque est actuellement sous le coup de plusieurs procédures.

- Tout d’abord, évidemment, l’affaire Kerviel, qui est en passe de devenir l’affaire phare depuis les révélations de l’enquêtrice générale. Celle-ci y démonte toute la ligne de défense de la multinationale dans cette affaire. Elle estime que la Société Générale ne pouvait pas ignorer les agissements de son trader, de ce fait les tolérait et, donc, en était responsable.

- Ensuite l’affaire Kéba Diop : ce jeune étudiant dépossédé de l’idée de son projet « Transcompte » (visant à faciliter les transferts internationaux pour particuliers) a certes obtenu une première victoire juridique mais il a annoncé que les 80.000 euros de dommages et intérêts reçus ne lui suffisent pas ; celui-ci demandait en effet 15 millions d’euros pour un service qui, selon ses estimations, a rapporté 240 millions à la firme sans compter les placements de dépôt des épargnants.

Bien que l’entreprise bénéficie donc de beaux jours devant elle, les investisseurs devront rester prudents quant à l’évolution des dossiers en cours. L’impact sur l’évolution de son cours de bourse est très important, comme en témoignent les évolutions sur le dossier Kerviel en juin 2010 qui ont entrainé une baisse de 12,5% du titre. De plus, les tensions en Grèce affectent l’ensemble du secteur bancaire bien que la Société Générale assure ne plus être exposée sur la dette grecque. Un défaut coûterait 40 milliards à la France et même si la banque ne sera pas directement concernée, le coup sera dur dans le secteur bancaire qui subira de facto des dommages sectoriels collatéraux.

Maintenant, et comme à l’accoutumée, passons à la partie qui reste notre spécialité et observons le graphique des cours du géant mondial pour voir ce que l’avenir pourrait nous réserver techniquement parlant…

Une zone de résistance clé sous pression !

Que voit-on sur le graphique de long terme ci-dessus ?

Nous pouvons aisément distinguer, en partant du sommet de l’été 2007, deux grandes périodes, dont nous décortiquerons la seconde par la suite :

- Entre l’été 2007 et mars 2009: c’est la dégringolade ! Et ce, dans un contexte global déjà bien tendu pour la manne financière en générale, et le secteur bancaire en particulier : krach initié par la fameuse crise du subprime, le secteur a par la suite souffert des affaires Lehman Brothers et Merrill Lynch, et la Société Générale en pole position avec la précitée affaire Kerviel. Autant dire que la chute de près de 90% des cours de l’action était ici plus qu’inévitable !

- Depuis mars 2009: on voit très nettement comment les cours évoluent depuis sans véritable tendance, au sein d’un large canal horizontal limité à la hausse par la zone des 46/48 euros et, à la baisse, par celle des 14/15 euros. Ces paliers ayant en effet respectivement contenu les pressions acheteuses et vendeuses à de très nombreuses reprises (voir les flèches rouges et vertes ci-dessus).

C’est donc à la faveur d’un énième test de la borne supérieur de ce canal horizontal que nous nous intéressons graphiquement à ce titre phare de la place parisienne. La question étant donc de savoir si oui ou non cette fameuse borne de résistance a des chances de céder, ou toujours pas dans l’immédiat ?

Or, quelle que soit la façon dont on aborde le rally actuel (initié sur les plus-bas de 2011-2012) il devrait manquer au moins une vague de hausse. Et c’est pour cette raison que nous privilégions le scénario d’une sortie haussière de ce canal, tout en restant prudent devant l’interrogation très délicate du moment : quid de la Grèce ?

Quelles sont donc les conséquences d’une telle observation en termes de pronostic ?

– Pronostic :

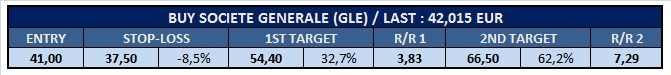

Sans écarter une légère poursuite de la correction actuelle qui devrait être limitée par le seuil des 40 euros et tant que notre point pivot situé sur l’overlap des 37,5 euros n’est pas nettement enfoncé, nous optons pour une reprise de la tendance haussière avec un premier objectif autour des 54,4 euros (soit le ratio de retracement de Fibonacci de 38,2% de toute la baisse de 2007-2009). Le franc dépassement de ce premier objectif conduirait tout droit à l’objectif suivant, sur le ratio des 50% cette fois, soit autour des 66,5 euros en extension.

Alternativement cependant, le net passage au-dessous des 37,5 euros induirait une possibilité de correction plus conséquente en direction du premier support clé situé sur les 31,75 euros (overlap de début 2013 et retracement de Fibonacci de 61,8% de la vague III). L’enfoncement de ce support engendrerait alors une dégradation vers les 23,8 euros (overlap de février 2012) mais nous sommes encore loin de ce scénario pessimiste.

Comment optimiser sa stratégie en jouant ce scénario ?

Il existe de nombreux moyens de jouer les mouvements de hausse ou de baisse en Bourse. Vous le savez désormais très bien, celui sur lequel nous nous sommes spécialisés se tourne vers les turbos, produits dérivés à fort effet de levier, qui s’adaptent extrêmement bien aux principes de l’analyse technique grâce à leur principale caractéristique : à savoir la barrière désactivante. Vous pouvez, à ce sujet, lire ou relire notre « dossier spécial turbos ».

De plus, il existe chez la plupart des émetteurs des turbos permettant d’intervenir sur ce titre phare de la place parisienne. Par ailleurs, sachez que DT Turbo, en étroite collaboration avec les émetteurs en question, a désormais la possibilité d’obtenir des turbos sur commande, avec un délai de 24 heures seulement !

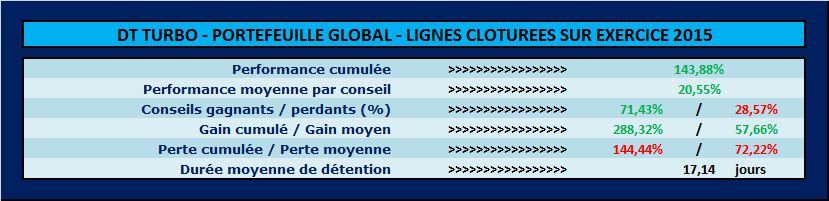

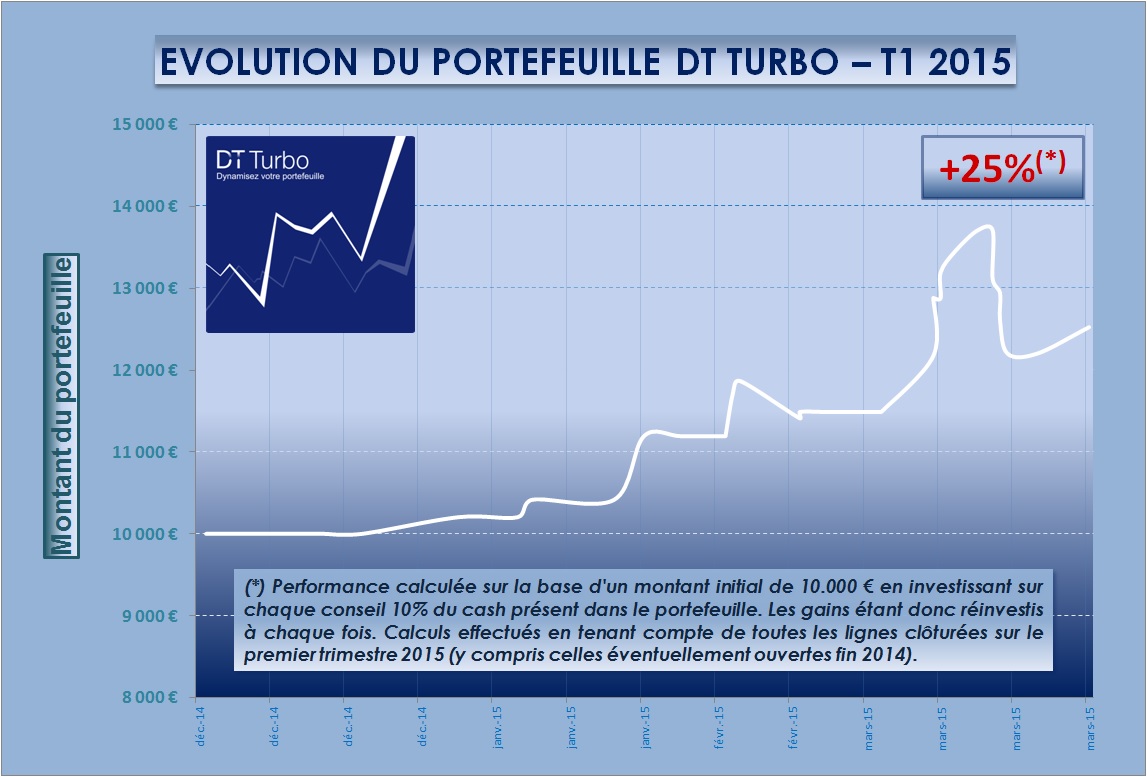

Pour l’heure, laissez-nous vous présenter les bilans du T1 2015 consolidés de notre service de conseils clés en main DT Turbo :

Ainsi que l’évolution de notre portefeuille qui a pris 25% sur le même exercice :

Des tableaux qui se passent de commentaires !

Nous rappelons d’ailleurs à ce sujet que nous affichons en permanence et en toute transparence ces performances sur la page d’accueil de notre site Dagher Trading.

Aussi, si vous souhaitez profiter de telles recommandations n’hésitez pas à lire notre brochure détaillée remise à jour récemment afin de bien vous renseigner (notamment sur les risques encourus) et, qui sait par la suite, à nous rejoindre en cliquant ici.

A bon entendeur…

Marc Dagher, avec l’aide de Quentin Winisdoerffer

Suivez-nous sur Twitter : @daghertrading